Generowanie kosztów w przypadku prowadzenia jednoosobowej firmy jest korzystne pod względem podatkowym, ponieważ pozwala obniżyć wysokość podatku dochodowego. Należy jednak pamiętać, że jest to możliwe wyłącznie w przypadku opodatkowania podatkiem liniowym lub według skali podatkowej. Jak generować koszty w firmie jednoosobowej? Odpowiedź na to pytanie znajduje się w niniejszym artykule.

Czym są koszty uzyskania przychodu w 2025 roku?

Zanim przejdziemy do wskazania jak generować koszty w firmie jednoosobowej warto wyjaśnić czym w ogóle są koszty uzyskania przychodu. Zgodnie z prawem podatkowym są to służące uzyskaniu przychodu z prowadzonej działalności gospodarczej, zabezpieczeniu, lub zachowaniu źródła przychodu. Należy również pamiętać, że to przedsiębiorca ma obowiązek udowodnienia przed urzędem skarbowym, że wydatek, który zaliczył jako koszt uzyskania przychodu ma związek z prowadzoną działalnością.

Koszty w firmie jednoosobowej - co można do nich zaliczyć?

Jak już wspomniano kosztem uzyskania przychodu są wszystkie wydatki, które służą uzyskaniu przychodu lub zabezpieczeniu jego źródła. Należy jednak ostrożnie podchodzić do tego tematu, ponieważ generowane koszty w firmie jednoosobowej muszą być uzasadnione jako niezbędne do prowadzenia działalności. Co zatem można zaliczyć do kosztów uzyskania przychodu? Trudno udzielić jednoznacznej odpowiedzi na to pytanie, ponieważ wiele w tym przypadku zależy od branży, w której prowadzona jest działalność. Wynika to z faktu, że w niektórych branżach istnieje konieczność zakupu specjalistycznych maszyn, czy urządzeń umożliwiających prowadzenie działalności. Warto jednak pamiętać, że wiele wydatków, które można zaliczyć jako koszty uzyskania przychodu jest wspólnych dla większości firm. Jest to m.in.:

- czynsz i opłaty za media,

- abonament za telefon i Internet,

- paliwo i części zamienne do auta,

- wyposażenie biura,

- oprogramowanie komputerowe,

- koszty poniesione na reklamę,

- szkolenia.

Przykładów może być oczywiście o wiele więcej, jednak należy mieć świadomość, że każdorazowo koszt musi być uzasadniony. Przykładem może być prowadzenie działalności opartej na usługach świadczonych w 100% przez Internet, w przypadku których trudne może okazać się uzasadnienie zaliczenia wydatków na paliwo jako kosztów uzyskania przychodu.

Czego nie można zaliczać do kosztów uzyskania przychodu w 2025 roku?

Warto również mieć świadomość, że przepisy podatkowe, a w zasadzie ustawa o podatku dochodowym od osób fizycznych określa katalog wydatków, które nie mogą być potraktowane jako koszty uzyskania przychodu. Wymienione są w nim m.in.:

- wydatki na ulepszenie środków trwałych,

- wydatki na spłatę pożyczek i innych zobowiązań,

- podatek dochodowy i podatek od spadków i darowizn,

- grzywny i kary pieniężne,

- koszty reprezentacji,

- składki na ubezpieczenie społeczne oraz Fundusz Pracy i inne fundusze celowe.

Pełny katalog wydatków nie kwalifikujących się jako koszty uzyskania przychodu znajduje się w art. 23 Ustawy o podatku dochodowym od osób fizycznych.

Koszty w firmie jednoosobowej - jak je dokumentować?

Wspomniano już, że zaliczenie danego wydatku do kosztów uzyskania przychodu powinno być uzasadnione, co może być zweryfikowane w trakcie kontroli podatkowej. Warto jednak pamiętać, ze koszt musi być również odpowiednio udokumentowany, co będzie stanowiło potwierdzenie, że został on dokonany. Koszt uzyskania przychodu może być udokumentowany w formie:

- faktury,

- rachunku,

- biletu, na którym znajduje się np. numer NIP sprzedawcy,

- dowodu zapłaty za przejazd autostradą,

- dowodu poniesienia opłaty pocztowej,

- umowy bądź rachunku do umowy.

Wydatek można udokumentować również w formie dowodu wewnętrznego, który może sporządzić np. biuro rachunkowe. Najczęściej ma to zastosowanie w przypadku wydatków dotyczących diet w podroży służbowej, czy różnicy kursowej.

Koszty uzyskania przychodu a podatek VAT

Jak już wspomniano koszty uzyskania przychodu są stosowane w celu obniżenia podstawy opodatkowania, a co za tym idzie podatku dochodowego. Warto jednak również wiedzieć, że podatnicy VAT, którzy dokonują zakupów na konto firmowe mogą dzięki nim obniżyć podatek VAT do zapłaty. Możliwość ta przysługuje jedynie wtedy, gdy dokonany zakup jest powiązany z prowadzoną działalnością gospodarczą oraz ma związek z wykonywanymi przez przedsiębiorcę czynnościami opodatkowanymi. W takiej sytuacji przedsiębiorca ma prawo do obniżenia podatku VAT od sprzedaży, czyli podatku należnego. Aby to zrobić należy po dokonaniu firmowych zakupów od podatku należnego odjąć podatek naliczony (podatek VAT naliczony przez sprzedawcę i obciążający nabywcę).

Dlaczego warto generować koszty w firmie jednoosobowej?

Paradoksalnie generowanie wysokich kosztów uzyskania przychodu może być korzystne dla przedsiębiorcy, mimo iż wiąże się z ponoszeniem dużych wydatków. Wynika to z faktu, że koszty te obniżają podstawę opodatkowania, a co za tym idzie pozwalają zmniejszyć podatek dochodowy. Jest to szczególnie opłacalne w przypadku firm jednoosobowych, które osiągają stosunkowo nie duże zyski. Zmniejszenie podstawy opodatkowania bezpośrednio przekłada się na niższy podatek do zapłacenia, a co za tym idzie wyższy zysk.

Kiedy generowanie wysokich kosztów uzyskania przychodu nie jest opłacalne?

Warto mieć świadomość, że generowanie wysokich kosztów uzyskania przychodu nie zawsze jest korzystne z punktu widzenia przedsiębiorcy. Z czego to wynika? Przede wszystkim z faktu, że obniżają one osiągany dochód, a w niektórych przypadkach przedsiębiorcy może zależeć na tym, by był jak najwyższy. Przykładem jest ubieganie się o kredyt firmowy, ponieważ w trakcie badania zdolności kredytowej pod uwagę brany jest właśnie dochód. Wysokie koszty znacznie go obniżają co może być przyczyną odrzucenia wniosku.

Generowanie kosztów uzyskania przychodu to jeden z elementów optymalizacji podatkowej stosowany przez przedsiębiorców. Należy jednak pamiętać, by robić to rozsądnie, ponieważ aspekt ten może podlegać kontroli ze strony organów skarbowych. Właściwe podejście do tematu jest ważne również w innych sytuacjach, kiedy to należy przedstawić swój dochód, np. przy ubieganiu się o kredyt.

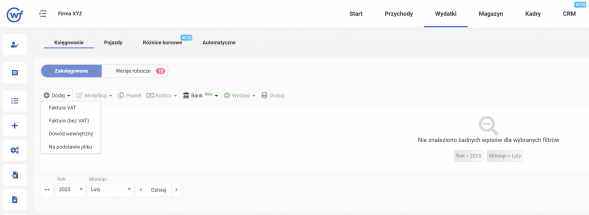

Księgowanie kosztów w systemie wFirma.pl

Koszty działalności gospodarczej księguje się w zakładce WYDATKI » KSIĘGOWANIE, klikając na DODAJ, gdzie do wyboru są trzy rodzaje dokumentów księgowych: faktura, faktura (bez VAT) lub dowód wewnętrzny - w przypadku podatnika VAT, a w przypadku podatnika zwolnionego z VAT: wydatek, dowód wewnętrzny. Po wybraniu rodzaju dokumentu będącego podstawą księgowania pojawi się okno, w którym należy uzupełnić wszystkie dane związane z wydatkiem. Więcej na te temat w artykule: Księgowanie wydatków w systemie wFirma.pl.