Pożyczka leasingowa to nowe rozwiązanie udostępnione dla przedsiębiorców, które stanowi coś pomiędzy kredytem a leasingiem. W związku z tym powstało wiele wątpliwości, jak taką pożyczkę rozliczyć – jako pożyczkę czy jednak leasing. W artykule omówimy, w jaki sposób na gruncie VAT i PIT powinna być rozliczona pożyczka leasingowa.

Pożyczka leasingowa – czym jest i co można nią finansować?

Na wstępie należy wskazać, że z pożyczki leasingowej mogą skorzystać wszyscy przedsiębiorcy, nawet ci, którzy nie są czynnymi podatnikami VAT. W tym również rolnik, który nie prowadzi działalności gospodarczej.

Pożyczka leasingowa, jak zostało wspomniane, jest rozwiązaniem hybrydowym, które ma cechy zarówno kredytu bankowego, jak również leasingu operacyjnego. Działa ona na zasadzie kredytu, czyli z tytułu jej wzięcia naliczane są odsetki, a przedmiot pożyczki jest własnością pożyczkobiorcy. Minimalny czas trwania pożyczki nie jest określony z góry. Przy czym udzielana jest ona przez firmę leasingową (nie bank), występują więc mniejsze restrykcje w stosunku do oceny zdolności kredytowej. Co ważne, przedmiot pożyczki można nabyć za pomocą faktury, umowy kupna sprzedaży czy nawet faktury VAT marży. Pożyczka leasingowa może finansować jedynie nabycie środków trwałych, nie można spieniężyć nią innych przedmiotów.

Co można sfinansować? | Czego nie można sfinansować lub leasingodawcy robią to niechętnie? |

– samochody osobowe i dostawcze – pojazdy ciężarowe – maszyny rolnicze – sprzęt medyczny – pozostałe maszyny i urządzenia, w tym sprzęt IT – nieruchomości – popularne maszyny i urządzenia wyprodukowane przez renomowanych producentów | – przedmioty importowane z „egzotycznych” krajów – nieruchomości zbyt mało „komercyjne” – przedmioty o niewielkiej wartości – przedmioty stare – maszyny i przedmioty nietypowe, robione na indywidualne zamówienie – budowa hali czy fabryki – remont biura – adaptacja pomieszczeń sklepowych |

Pożyczka leasingowa na gruncie podatku VAT

Nabywając środek trwały w ramach pożyczki leasingowej, od dokumentu zakupu środka trwałego podatnik może odliczyć podatek VAT, jeśli zakup służy działalności opodatkowanej oraz zakup został prawidłowo udokumentowany fakturą VAT na dane firmowe. Podatek VAT można odliczyć nie wcześniej niż w rozliczeniu za okres, w którym podatnik otrzymał fakturę. W sytuacji gdy w tym czasie nie dokona się odliczenia podatku VAT, wówczas ma się prawo do odliczenia podatku w jednym z dwóch (w przypadku kwartalnego rozliczania) lub trzech kolejnych okresów rozliczeniowych (w przypadku miesięcznego rozliczania).

W sytuacji gdy przedmiotem pożyczki jest pojazd, należy mieć dodatkowo na uwadze ograniczenia w stosunku do odliczenia podatku VAT. A mianowicie w przypadku użytku firmowo-prywatnego przysługuje odliczenie VAT w 50%. Jeśli podatnik chciałby odliczać podatek VAT w 100%, musi spełnić dodatkowe warunki:

sporządzić regulamin użytkowania pojazdu,

zgłosić pojazd na VAT-26,

prowadzić kilometrówkę dla celów VAT.

Pożyczka leasingowa na gruncie podatku PIT

Jak zostało wspomniane, przedmiot nabyty w ramach pożyczki leasingowej jest własnością pożyczkobiorcy, w związku z tym ma on pełne prawo do uwzględnienia nabytego majątku w środkach trwałych. Przy czym, aby nabyty majątek uznać za środek trwały, musi on spełniać jednocześnie poniższe warunki:

stanowić własność lub współwłasność podatnika,

być nabytym lub wytworzonym we własnym zakresie,

być kompletnym i zdatnym do użytku w dniu przyjęcia do używania,

przewidywany okres używania musi być dłuższy niż rok,

być wykorzystywany przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddanym do używania na podstawie umowy najmu, dzierżawy lub umowy leasingu.

Przy ich spełnieniu pożyczkobiorca ma prawo ujęcia majątku w środkach trwałych i tym samym dokonać jego odpisów amortyzacyjnych za pomocą obranej metody amortyzacji. Odpisy amortyzacyjne będą podlegały ujęciu w KPiR w kolumnie 13. „Pozostałe wydatki”.

Pożyczka leasingowa, jak sama nazwa wskazuje, jest pożyczką, więc towarzyszą jej odsetki z tytułu jej zaciągnięcia, które otrzymuje leasingodawca. Sama spłata raty kapitałowej nie stanowi kosztu podatkowego, tylko zapłacone z jej tytułu odsetki. Wówczas ich koszt po ich zapłaceniu podlega ujęciu w kolumnie 13. „Pozostałe wydatki” w KPiR. W przypadku gdy spłata pożyczki leasingowej dokumentowana jest przez leasingodawcę za pomocą noty księgowej (obciążeniowo-uznaniowej), to nie jest ona kosztem w dacie wystawienia, a płatności odsetek.

Pożyczka leasingowa w systemie wFirma.pl

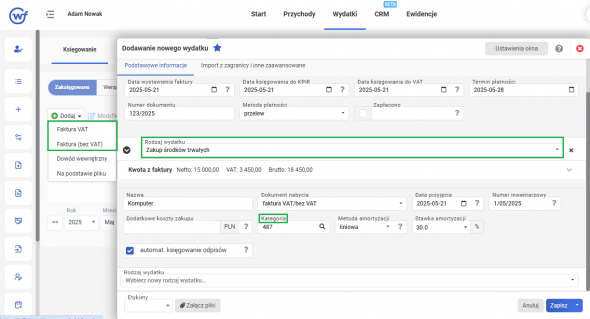

W systemie wFirma.pl w celu ujęcia zakupu środka trwałego należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » FAKTURA VAT/ FAKTURA (BEZ VAT), gdzie jako rodzaj wydatku wybieramy ZAKUP ŚRODKÓW TRWAŁYCH i tam uzupełnia się dane podstawowe z dokumenty zakupu, a następnie dane dotyczące środka trwałego. Wydatek od razu oznaczamy jako zapłacony.

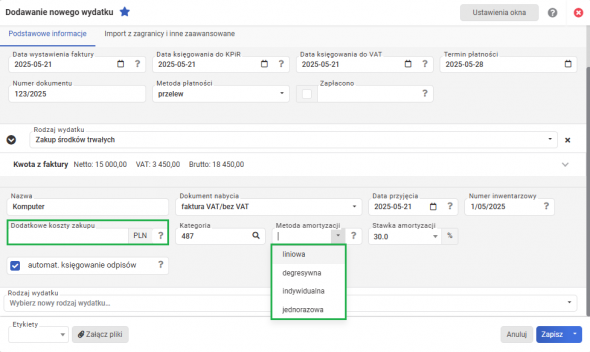

W polu DODATKOWE KOSZTY ZAKUPU należy uzupełnić ewentualne pozostałe koszty zwiększające wartość początkową środka trwałego, a które zostały poniesione do dnia przyjęcia środka trwałego do użytkowania. Po dokonaniu wyboru Kategorii (KŚT) system automatycznie dopasuje domyślną stawkę amortyzacji, a następnie w polu METODA AMORTYZACJI przedsiębiorca może wybrać jedną z czterech metod amortyzacji:

liniową,

degresywną,

indywidualną,

jednorazową.

Tak zaksięgowany wydatek zostanie ujęty w rejestrze VAT zakupu oraz wykazany w formie odpisów amortyzacyjnych w KPiR w kolumnie 13. „Pozostałe wydatki”.

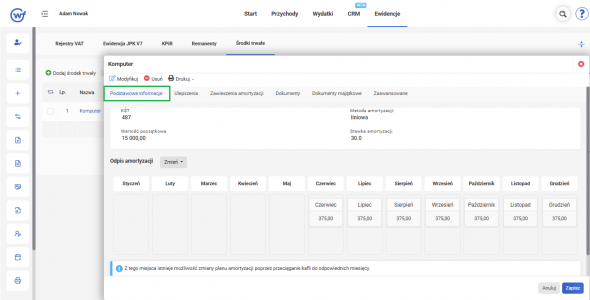

Odpisy amortyzacyjne dokonywane będą zgodnie z planem amortyzacji, który można zobaczyć w zakładce EWIDENCJE » ŚRODKI TRWAŁE po kliknięciu na nazwę danego środka trwałego.

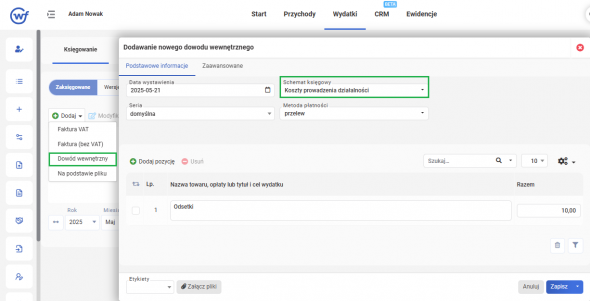

Spłatę pożyczki, jeśli tę uiszcza się tylko za pomocą harmonogramu spłat, ujmuje się za pomocą dowodu wewnętrznego, księgując wyłącznie wartość odsetek (i tak co miesiąc, aż do momentu spłacenia ostatniej raty). W systemie dowód wewnętrzny w dacie zapłaty odsetek wystawia się schematem: WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » DOWÓD WEWNĘTRZNY.

Po zapisaniu wydatek zostanie ujęty w kolumnie 13. KPiR – „Pozostałe wydatki”. Pod wygenerowane DW należałoby podpiąć potwierdzenie płatności odsetek.

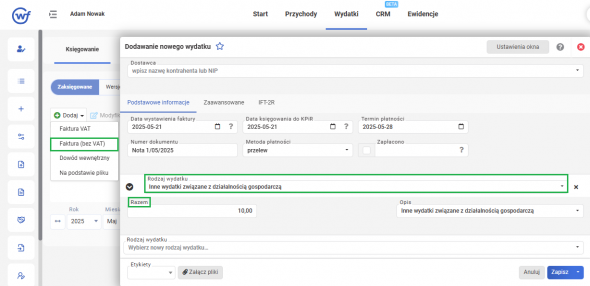

Inną możliwością płatności raty kapitałowej i odsetkowej jest uiszczanie ich na podstawie not księgowych (inaczej zwanych obciążeniowo-uznaniowymi), jeśli te są przez niego wystawiane. Wówczas ich księgowanie odbywa się tylko w części odsetkowej schematem: WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » FAKTURA (BEZ VAT), gdzie jako rodzaj wydatku wybiera się INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ. Uzupełniamy dane zgodnie z notą, w polu RAZEM wskazujemy kwotę z części odsetkowej.