Od 1 lipca 2018 r. wraz z nowelizacją ustawy o VAT przedsiębiorców będących podatnikami VAT obowiązuje mechanizm podzielonej płatności, czyli tzw. split payment. Jest on kolejnym instrumentem wspierającym zwalczanie wyłudzeń podatku VAT. Z czym się wiąże jego wprowadzenie? Split payment - jak sobie poradzić? Wyjaśniamy w poniższym artykule.

Czym jest split payment?

Split payment dotyczy wyłącznie transakcji dokonywanych między przedsiębiorstwami (B2B), gdzie obie strony są podatnikami VAT. Mechanizm polega na tym, że nabywca towarów lub usług decyduje, w jaki sposób rozliczy transakcję – czy przekaże sprzedawcy całą kwotę brutto z faktury VAT na jeden rachunek bankowy, czy skorzysta z mechanizmu podzielonej płatności i za pomocą tzw. komunikatu przelewu podatek VAT automatycznie przeksięgowywany będzie przez bank na specjalny rachunek VAT.

Mechanizm podzielonej płatności został wprowadzony wraz z nowelizacją ustawy o VAT, a dokładnie ustawą o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw z 15 grudnia 2017 r., gdzie został ujęty dodatkowy rozdział 1a do niego się odnoszący. Wejście ustawy w życie nastąpiło 1 lipca 2018 r.

Głównym celem split payment jest uszczelnienie podatku VAT, a jego zastosowanie ma być początkowo dobrowolne. Decyzję o rozliczeniu podatku VAT w modelu podzielonej płatności podejmuje strona dokonująca zapłaty, czyli nabywca towarów lub usług. W praktyce, jeżeli sprzedawca będący czynnym podatnikiem VAT nie będzie chciał skorzystać z tej formy rozliczenia VAT, będzie musiał ustalić ten fakt najpierw ze swoim klientem jako drugą stroną transakcji.

Jak wygląda rachunek VAT w mechanizmie podzielonej płatności?

Wprowadzenie mechanizmu podzielonej płatności wiąże się więc z utworzeniem specjalnego rachunku VAT dla wszystkich podatników VAT w Polsce. Jak wskazują zmiany w prawie bankowym, rachunek VAT tworzony i prowadzony jest nieodpłatnie dla każdego podatnika VAT przez bank lub SKOK (Spółdzielcza Kasa Oszczędnościowo-Kredytowa), w którym przedsiębiorca posiada rachunek do rozliczania prowadzonej działalności. Założenie takiego rachunku nie wymaga poniesienia dodatkowych kosztów czy zawierania dodatkowych umów z bankiem. Ponadto rachunek VAT został utworzony automatycznie do firmowych rachunków rozliczeniowych przedsiębiorców, nie został natomiast utworzony do rachunków typu ROR (rachunek rozliczeniowo-oszczędnościowy) posiadanych przez osoby fizyczne nieprowadzące działalności.

Na czym polega split payment? – wykonanie przelewu w mechanizmie split payment

Nabywca decydując się na skorzystanie z mechanizmu podzielonej płatności, wykonuje jeden przelew w kwocie brutto na konto sprzedawcy z zastosowaniem odpowiedniego komunikatu przelewu. Wpłacona należność we wskazanej wartości brutto trafia na rachunek podstawowy, a stamtąd określona kwota VAT jest przeksięgowywana na specjalny rachunek VAT. Za rozdzielenie należności będzie odpowiedzialny bank, w którym przedsiębiorca posiada rachunek. Z tytułu wykonania takiej usługi bank może pobierać również dodatkowe opłaty, z czym przedsiębiorcy powinni się liczyć. Jednak jak obiecują banki, wartość tej opłaty nie będzie wyższa niż opłata za przelew bez wykorzystania mechanizmu podzielonej płatności.

Przelew wykonywany z zastosowaniem split payment musi posiadać odpowiedni, dedykowany komunikat udostępniony przez bank bądź spółdzielczą kasę oszczędnościowo-kredytową, przeznaczony do dokonywania płatności w tym mechanizmie. W jego treści powinien być zawarty:

-

numer faktury, za którą dokonywana jest płatność,

-

NIP dostawcy,

-

wydzielenie kwoty brutto oraz kwoty VAT, która trafi na rachunek VAT sprzedawcy.

Do czego służy wydzielony rachunek VAT?

W praktyce przedsiębiorca nie może swobodnie dysponować należnościami umieszczonymi na swoim rachunku VAT. Wydzielony rachunek VAT jest pod stałym nadzorem organów podatkowych. Natomiast przedsiębiorca może za jego pośrednictwem:

-

gromadzić otrzymywane należności VAT od nabywców swoich towarów lub usług,

-

płacić część VAT z transakcji dla swoich dostawców,

-

regulować należności podatkowe z urzędem skarbowym (np. kwoty do zapłaty wynikające z deklaracji VAT, zaległe lub bieżące odsetki podatkowe).

Kiedy stosować split payment?

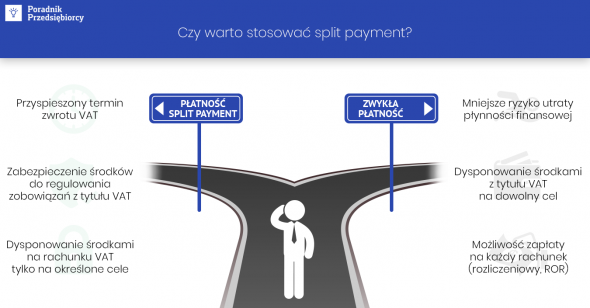

Stosowanie mechanizmu podzielonej płatności jest uzależnione pośrednio od przedsiębiorcy, gdyż o wpłacie na jego rachunek VAT decyduje nabywca. Natomiast przedsiębiorca może dysponować zgromadzonymi środkami na rachunku VAT tylko na określone cele, jak opłaty podatku należnego czy posiadanych odsetek podatkowych, a także zapłaty kwoty VAT z dokonywanych przez niego transakcji zakupu. Zatem sam mechanizm ma wpływ na płynność finansową firmy, ze względu na fakt, że środki zgromadzone na rachunku VAT będą czasowo zamrażane.

Organy podatkowe pozostawiają jednak otwartą furtkę. Jeżeli przedsiębiorca będzie chciał skorzystać ze zgromadzonej kwoty VAT na specjalnym rachunku VAT do innych celów niż jego przeznaczenie, np. na inwestycje czy inne zobowiązania (czyli przeznaczenie inne niż te wynikające z przepisów ustawy o VAT), będzie miał taką możliwość. Wówczas należy uzyskać zgodę naczelnika właściwego urzędu skarbowego, który na wydanie decyzji ma aż 60 dni (wraz z możliwością przedłużenia tego terminu).

Split payment a prostszy i szybszy zwrot VAT

Dzięki zastosowaniu split payment podatnicy mogą uzyskiwać szybszy zwrot podatku VAT w przyspieszonym 25-dniowym terminie. Obecnie chcąc ubiegać się zwrot podatku VAT w skróconym terminie, przedsiębiorca musi spełnić określone wymogi:

-

wykazanie faktur VAT oraz dokumentów celnych, z których wynikają wartości naliczonego VAT, uwzględnionych w deklaracji VAT,

-

złożenie w US potwierdzenia, że dokumenty te zostały opłacone,

-

kwota nadwyżki VAT naliczonego nad należnym nie może przekroczyć 3000 zł.

Przedsiębiorcom korzystającym ze split payment nie będzie groziło przedłużenie 25-dniowego terminu zwrotu podatku VAT. Przy złożeniu wniosku o zwrot podatku VAT na własny rachunek VAT, zgodnie z wprowadzonymi przepisami ustawy o VAT organy podatkowe nie będą mogły przekroczyć ustalonego terminu 25 dni otrzymania zwrotu.

Podsumowanie - split payment jak sobie poradzić?

Decyzję o podjęciu mechanizmu split payment powinien ponieść sam przedsiębiorca, analizując sytuację finansową własnej działalności. Dla tych firm, które przewidują stabilną sytuację finansową, split payment może spowodować szybszy zwrot podatku VAT czy też zabezpieczenie środków wymaganych do zapłaty przez urząd skarbowy z tytułu podatku VAT. Natomiast niewątpliwie mechanizm podzielonej płatności wiąże się z koniecznością stałego kontrolowania rozliczeń z kontrahentami i fiskusem, z czym przedsiębiorca szczególnie powinien się liczyć.