W dobie pandemii popularność zakupów przez internet znacznie wzrosła. Wiele branż, które dotychczas nie korzystały z sieci, zmuszonych było dokonywać sprzedaży za jej pomocą. Przedsiębiorcy, którzy już się tym zajmowali, zwiększają i modyfikują swoją ofertę, aby stała się ona atrakcyjniejsza dla kupujących. W związku z tak szybkim rozwojem sprzedaży przez internet pojawiają się liczne problemy z rozliczeniami podatkowymi tych transakcji zarówno po stronie sprzedawców, jak i kupujących. W artykule wyjaśnimy, jaka zależność zachodzi między mechanizmem split payment a zakupami przez internet.

Sprzedaż przez internet a prawo do zwolnienia z VAT

Na wstępie należy stwierdzić, że nie każdy podatnik prowadzący sprzedaż internetową jest obligatoryjnie podatnikiem podatku VAT. Zgodnie z art. 113 ust. 1 i 9 Ustawy o podatku od towarów i usług – dalej ustawa o VAT – zwalnia się od podatku sprzedaż dokonywaną przez podatników, u których jej wartość nie przekroczyła łącznie w poprzednim roku podatkowym kwoty 200 000 zł. Do wartości sprzedaży nie wlicza się kwoty podatku.

Co istotne, ustawodawca uznał, że w niektórych przypadkach podatnik dokonujący sprzedaży przez internet traci zwolnienie podmiotowe. Nie ma ono zastosowania, gdy dokonujemy sprzedaży poniższych towarów w związku z zawarciem umowy w ramach zorganizowanego systemu zawierania umów na odległość, bez jednoczesnej fizycznej obecności stron, z wyłącznym wykorzystaniem jednego lub większej liczby środków porozumiewania się na odległość do chwili zawarcia umowy:

-

preparatów kosmetycznych i toaletowych (PKWiU 20.42.1);

-

komputerów, wyrobów elektronicznych i optycznych (PKWiU 26);

-

urządzeń elektrycznych i nieelektrycznego sprzętu gospodarstwa domowego (PKWiU 27);

-

maszyn i urządzeń, gdzie indziej niesklasyfikowanych (PKWiU 28).

Przykład 1.

Przedsiębiorca prowadzący niewielki sklep internetowy korzysta ze zwolnienia podmiotowego z podatku VAT. W marcu zakupił trzy komputery z wyprzedaży w związku z likwidacją sklepu w jego miejscowości. Sprzedał je za pośrednictwem swojego sklepu internetowego. Wartość sprzedaży to 8400 zł. Powyższa transakcja nie spowodowała przekroczenia 200 000 zł. Czy w takim przypadku przedsiębiorca nadal będzie mógł korzystać ze zwolnienia?

W analizowanym przypadku dokonano sprzedaży komputerów za pośrednictwem sieci komputerowej, czyli zawarto umowę sprzedaży na odległość, co samo w sobie nie powoduje utraty zwolnienia z VAT. Natomiast w art. 113 ust. 13 pkt 1 ustawy o VAT, a także w załączniku nr 12 do powyższej ustawy, zostały wskazane towary, których sprzedaż, bez względu na formę jej prowadzenia, wyłącza prawo do stosowania zwolnienia podmiotowego z VAT. W powyższym przypadku zatem podatnik utracił prawo do zwolnienia.

Podsumowując, dokonując sprzedaży internetowej, możemy korzystać ze zwolnienia z VAT, jednak należy zwracać szczególną uwagę na to, co jest przedmiotem sprzedaży.

Kiedy split payment jest obowiązkowy?

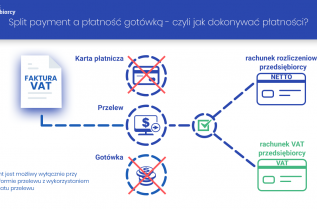

Podatnik, który otrzyma fakturę z wykazaną kwotą podatku, dokonując płatności z niej wynikającej, może zawsze zastosować mechanizm podzielonej płatności, tzw. dobrowolny split payment.

Zastosowanie mechanizmu podzielonej płatności polega na tym, że:

-

zapłata kwoty odpowiadającej całości albo części kwoty podatku wynikającej z otrzymanej faktury jest dokonywana na rachunek VAT;

-

zapłata całości albo części kwoty odpowiadającej wartości sprzedaży netto wynikającej z otrzymanej faktury jest dokonywana na rachunek bankowy albo na rachunek w spółdzielczej kasie oszczędnościowo-kredytowej, dla których jest prowadzony rachunek VAT albo jest rozliczana w inny sposób.

Tym samym podatnik może dobrowolnie zastosować mechanizm split payment. Ustawodawca uznał, że w niektórych przypadkach podatnicy będą zobligowani do jego stosowania. Od 1 listopada 2019 r. przy dokonywaniu płatności za nabyte towary lub usługi wymienione w załączniku nr 15 do ustawy, udokumentowane fakturą, w której kwota należności ogółem stanowi kwotę równą lub wyższą niż 15 000 zł, są obowiązani zastosować mechanizm podzielonej płatności.

Podatnik jest w takim przypadku obowiązany do wystawienia faktury z adnotacją „mechanizm podzielonej płatności” oraz przyjęcia płatności kwoty należności wynikającej z tej faktury z zastosowaniem mechanizmu split payment. Wystawianie faktur z taką adnotacją jest obowiązkowe, jeżeli łącznie spełnione będą trzy warunki, tj. faktura:

-

będzie wystawiana na kwotę należności ogółem (kwotę brutto) przekraczającą 15 000 zł lub jej równowartość;

-

będzie dokumentować dostawę towarów lub świadczenie usług, o których mowa w załączniku nr 15 do ustawy;

-

czynności będą dokonywane na rzecz podatnika.

Co ważne, obowiązek stosowania mechanizmu split payment dotyczy podatników bez względu na ich status w podatku VAT. Zarówno podatnicy zarejestrowani jako podatnicy VAT czynni, jak i podatnicy korzystający ze zwolnienia podmiotowego są obowiązani do stosowania tego mechanizmu, jeżeli spełnione są przesłanki ustawowe wymagające zastosowania podzielonej płatności.

Zakup przez internet a split payment

Zakupu przez internet dokonują nie tylko osoby prywatne, lecz także podmioty gospodarcze. Zawierając transakcje przez internet musimy pamiętać, że niektóre transakcje muszą być opłacane z zastosowaniem mechanizmu split payment. Co istotne, również osoby dokonujące sprzedaży internetowej winny zwracać uwagę, czy nie muszą na fakturach dopisywać takiej adnotacji.

Przykład 2.

Podatnik prowadzący stacjonarny sklep motoryzacyjny dokonuje zakupów zarówno w hurtowni, jak i przez internet. Zakupy części samochodowych przez internet są coraz droższe. Podatnik zwrócił uwagę, iż w kilku przypadkach faktury są wyższe niż 15 000 zł Sprzedawca będący czynnym podatnikiem podatku VAT na fakturze nie zawarł adnotacji „mechanizm podzielonej płatności”. Czy w takiej sytuacji podatnik winien dokonywać zapłaty za pomocą mechanizmu podzielonej płatności?

W tej sytuacji podatnik dokonuje zakupu towarów, które znajdują się w załączniku nr 15 do ustawy. Co ważne, wartość zakupów jest wyższa niż 15 000 zł. Należy podkreślić, że zakup dokonywany za pomocą internetu nie wyłącza konieczności dokonania zapłaty za pomocą mechanizmu split payment.

Z przykładu wynika, że sprzedawca internetowy nie umieścił adnotacji o tym, iż zapłata winna nastąpić za pomocą mechanizmu podzielonej płatności. Odnosząc się do powyższego, należy w pierwszej kolejności wskazać, że obowiązek bezwzględnego stosowania mechanizmu split payment nie jest uzależniony od tego, czy na fakturze jest umieszczona adnotacja.