Faktury odgrywają niebagatelną rolę w działalności każdego przedsiębiorcy. W przypadku sprzedaży towarów lub usług oraz w razie dostawy towarów przedsiębiorca jest co do zasady obowiązany do wystawienia faktury w formie papierowej albo elektronicznej. Czy treść faktury można ustalać samodzielnie?

Treść faktury – jakie informacje mogą się w niej znaleźć?

Przepisy ustawy o podatku od towarów i usług zawierają listę informacji, które muszą obowiązkowo znaleźć się w treści dokumentu, jednakże znaczna część przedsiębiorców nie zdaje sobie sprawy z tego, iż faktura może pełnić również inne funkcje. Jakie? O tym przeczytasz w artykule.

Faktura, mimo iż stanowi dokument sporządzany na potrzeby rozliczenia podatku, może spełniać jednocześnie wiele innych różnorodnych funkcji, które przedstawiliśmy w dalszej części artykułu.

Faktura dokumentuje czynność

Faktura jest potwierdzeniem dokonania czynności prawnej, która podlega opodatkowaniu podatkiem od towarów i usług (podatkiem VAT). Wystawienie faktury VAT warunkuje możliwość dokonania odliczenia uiszczonego przez nabywcę podatku od towarów i usług.

Zasada neutralności podatku VAT

Zasada ta jest jedną z podstawowych zasad prawa podatkowego i jest najbardziej dobitnym przykładem możliwości dokonania odliczenia uiszczonego przez nabywcę towaru lub usługi podatku. Zgodnie z zasadą neutralności podatek VAT powinien mieć dla podatników charakter neutralny, a zatem oznaczać brak obciążenia dodatkowymi kosztami.

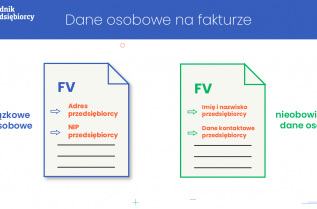

Przedsiębiorcy mogą sami stworzyć wzór faktury, który będą wykorzystywali w swojej działalności lub skorzystać z licznych na rynku propozycji wzorów i programów. Niezwykle istotnym jest sprawdzenie, czy stworzony lub pobrany wzór posiada elementy konieczne dla stwierdzenia ważności faktury. Wykaz wymagań, jakie musi spełniać faktura, został wskazany w treści przepisu art. 106e ustawy o podatku od towarów i usług. Do najważniejszych informacji należy zaliczyć:

- datę wystawienia,

- numer identyfikacyjny faktury (przedsiębiorca sam może określić, jaki system oznaczania faktur będzie stosował),

- imiona i nazwiska/nazwy podatników będących stronami czynności wraz z numerem identyfikującym podatnika (np. NIP),

- nazwę towaru lub usługi objętych fakturą,

- cenę jednostkową netto i wartość sprzedaży netto,

- stawkę podatku,

- kwotę należności ogólnie.

Zgodnie z przepisem art. 106m ust. 1 ustawy o podatku od towarów i usług przedsiębiorca jest zobowiązany do zapewnienia autentyczności pochodzenia, integralności treści i czytelności faktury.

Faktura jest odzwierciedleniem umowy

Przepisy ustawy o podatku od towarów i usług zawierają wyliczenie minimalnych wymogów, jakie musi spełniać faktura. Katalog elementów faktury w żadnym przypadku nie ma charakteru zamkniętego i stąd przedsiębiorcy mogą dodać do faktury inne elementy, wynikające np. z ich potrzeb lub specyfiki prowadzonej działalności, o ile czynią to oczywiście w zgodzie z przepisami prawa. Do najbardziej typowych elementów dodatkowych faktury należy zaliczyć informacje wynikające z treści zawartej pomiędzy stronami umowy. Faktura może określać na przykład:

- sposób dostawy zamówionego towaru,

- datę dostawy towaru lub datę wydania przedmiotu nabywcy,

- informację o metodzie płatności oraz

- datę płatności.

Co istotne, przedsiębiorca wystawiający fakturę na rzecz nabywcy towarów i usług, nie może zastrzec w treści faktury informacji dowolnych, zgodnych z jego szeroko pojętym interesem. Faktura musi stanowić odzwierciedlenie zawartej przez strony umowy i dokonanych przez strony ustaleń, nawet jeśli była zawarta tylko i wyłącznie w formie ustnej. W przeciwnym wypadku, jeśli przedsiębiorca doda do faktury dodatkowe elementy sprzeczne z poczynionymi przez strony ustaleniami, naraża się na ryzyko rozwiązania czy wypowiedzenia umowy przez kontrahenta.

Faktura może być wezwaniem i pokwitowaniem

Niezwykle istotną funkcją, jaką może spełniać faktura VAT, jest wezwanie do zapłaty. W przypadku, w którym przedsiębiorca natrafi w prowadzonej przez siebie działalności na nieuczciwego kontrahenta, przed skierowaniem sprawy do postępowania sądowego konieczne jest skierowanie do drugiej strony umowy wezwania do zapłaty. Wysłanie tego dokumentu odnosi dwa podstawowe skutki: po pierwsze, upływ terminu wskazanego w treści wezwania rozpoczyna naliczanie odsetek za opóźnienie w płatności, po drugie zaś obowiązkiem każdego powoda występującego z powództwem jest wykazanie, iż powód próbował polubownych metod rozwiązania sporu przed skorzystaniem z drogi sądowej.

Wezwanie do zapłaty jednak niewątpliwie przedłuża czas odzyskania należności, ponieważ związane jest z koniecznością wysyłki dokumentu, oczekiwania na upływ terminu, oraz na ewentualną odpowiedź. Jednakże prawo przychodzi przedsiębiorcom z pomocą.

Faktura VAT może stanowić wezwanie do zapłaty. W takim przypadku przedsiębiorca nie ma obowiązku wysyłania do nieuczciwego kontrahenta dodatkowej przesyłki zawierającej osobne wezwanie do spełnienia roszczenia.

Przepisy Kodeksu cywilnego (kc) i Kodeksu postępowania cywilnego (kpc) nie określają, jakie dokładnie elementy powinno zawierać wezwanie do zapłaty. Zgodnie z utrwalonym w orzecznictwie polskich sądów poglądem, faktura może stanowić wezwanie do zapłaty, o ile zawiera elementy pozwalające na uznanie wystawionego dokumentu za żądanie zapłaty, np. w postaci określenia daty i metody płatności (por. m. in. uchwała SN z dnia 19 maja 1992 roku wydana w sprawie o sygn. III CZP 56/92).

Ponadto zgodnie z uchwałą Sądu Najwyższego z 6 lipca 2005 roku (sygn. akt III CZP 40/05) stwierdzenie wierzytelności pismem w rozumieniu art. 514 k.c. może nastąpić także w wyniku wystawienia przez wierzyciela dokumentu (np. faktury) potwierdzającego wykonanie zobowiązania i akceptowanego przez dłużnika. Pogląd ten ma istotne znaczenie praktyczne i umożliwia skuteczniejsze dochodzenie wierzytelności z nieopłaconych faktur przed sądem.

Istotne znaczenie praktyczne ma również pogląd wyrażony przez Sąd Najwyższy w wyroku z 7 października 2003 roku (sygn. akt IV CK 57/02), zgodnie z którym faktura, w której zamieszczono klauzulę „zapłacono”, może pełnić funkcję pokwitowania w rozumieniu art. 462 k.c.

Faktura jako gwarancja

Zazwyczaj gwarancja stwierdzana jest za pomocą osobnego dokumentu, np. karty czy książki gwarancyjnej albo opisywana jest dokładnie w treści umowy. Faktura może jednak również spełniać funkcję gwarancji, o ile takie jest życzenie stron umowy.

Zamieszczenie w fakturze VAT, wystawionej przez przyjmującego zamówienie, adnotacji, że jej podpisanie stanowi potwierdzenie właściwej jakości i kompletności zakupionego towaru oraz podstawę do realizacji uprawnień gwarancyjnych z tytułu zakupionych części i wykonanych usług, kształtuje między stronami umowy o dzieło stosunek gwarancji, do którego stosuje się przepisy art. 577 i nast. k.c.

Stosowna adnotacja na fakturze może stanowić dowód udzielonej przez sprzedawcę gwarancji. Do tej możliwości przedsiębiorcy powinni podchodzić jednak ostrożnie, ponieważ gwarancja ze swej istoty powinna wymagać bardziej szczegółowego opisania i uregulowania, co w treści samej faktury zazwyczaj nie będzie możliwe.

Faktura umożliwia zastrzeżenie własności rzeczy

Zgodnie z treścią przepisu art. 589 kc w razie sprzedaży ruchomości sprzedawca ma prawo do zastrzeżenia sobie własności sprzedawanej rzeczy do chwili faktycznej zapłaty. Zastrzeżenie własności nie może dotyczyć sprzedaży nieruchomości. Zastrzeżenie to jest formą zabezpieczenia płatności uiszczanej np. w formie ratalnej lub w formie płatności odroczonej i jest rozwiązaniem popularnym, i często spotykanym w praktyce. Zazwyczaj zastrzeżenie to powinno być sformułowane w zawieranej przez strony umowie. Skutkiem zastosowania takiego zabezpieczenia jest przeniesienie własności, jednakże pod warunkiem zawieszającym – nabywca nabędzie własność rzeczy dopiero z chwilą zapłaty ceny.

W wyroku z 10 października 2003 roku (sygn. akt II CK 119/02) Sąd Najwyższy wskazał, iż zawarte w doręczonej kupującemu fakturze zastrzeżenie, że do chwili całkowitej zapłaty ceny towar pozostaje własnością sprzedawcy, spełnia warunki określone w art. 589 kc. W praktyce oznacza to, iż wzmianka o zastrzeżeniu własności rzeczy może zostać umieszczona w treści faktury, o ile takie ustalenie zostało uprzednio dokonane w zawartej przez strony umowie.

Należy pamiętać, że przedsiębiorca przygotowując lub aktualizując wzór faktury, powinien dokładnie przemyśleć, w jaki sposób ukształtować jej postanowienia i jakie zapisy zgodne z prawem i korzystne z punktu widzenia prowadzonej działalności zawrzeć w jej treści.