Błąd na fakturze sprzedaży powinien zostać skorygowany. W obrocie prawnym istnieją dwa dokumenty, które często są ze sobą mylone - faktura korygująca i nota korygująca. Czym się od siebie różnią oraz kto może je wystawić i w jakich sytuacjach?

Faktura korygująca a nota korygująca - kto wystawia?

Podstawową różnicą pomiędzy fakturą korygującą a notą korygującą jest podmiot uprawniony do ich wystawienia. Fakturę korygującą może wystawić wyłącznie sprzedawca, a notę korygującą w określonych okolicznościach - nabywca faktury z błędem.

Wyróżnia się dwa typy faktur korygujących:

- faktura korygująca dane formalne - którą sprzedawca wystawia w przypadku błędów formalnych (błąd w NIP, adresie itp.) i nie jest ona księgowana, a jedynie podpinana do faktury pierwotnej,

- faktura korygująca pozycje faktury - którą sprzedawca wystawia w przypadku błędów w pozycjach (np. stawki VAT, ceny itp.) i podlega ona księgowaniu w ewidencjach.

Noty korygującej zazwyczaj się nie księguje - dotyczy ona jedynie formalnych błędów na wystawionej fakturze pierwotnej i wystarczające jest podpięcie jej pod nieprawidłową fakturę.

Kiedy sprzedawca może wystawić fakturę korygującą?

Sprzedawca może wystawić fakturę korygującą dane formalne, jeśli błąd dotyczy elementów opisowych faktury (numer faktury, nieprawidłowe daty, adres nabywcy itp).

Fakturę korygującą pozycje faktury wystawia się z kolei w szczególności, gdy:

- udzielono rabatu, co wywołało zmianę ceny,

- udzielone zostały opusty i obniżki cen,

- towary i opakowania zostały zwrócone sprzedawcy,

- podwyższono cenę lub stwierdzono pomyłkę w cenie, kwocie, stawce podatku znajdującej się na fakturze,

- zapłata została zwrócona nabywcy w całości lub części.

Powód wystawienia faktury korygującej jest niezwykle istotny z punktu widzenia jej księgowania zarówno po stronie sprzedawcy, jak i nabywcy korekty.

Jeżeli korekta jest in plus i jest wynikiem błędu rachunkowego lub innej oczywistej omyłki, konieczne jest cofnięcie się do okresu, w którym została ujęta pierwotna faktura. W związku ze Slim VAT w przypadku stwierdzenia, że podatek VAT należny na fakturze sprzedaży jest nieprawidłowy, sprzedawca wystawia do niego fakturę korygującą, a gdy kwota podatku uzupełniającego jest niższa od pierwotnej faktury, obowiązuje zasada „dokumentacji potwierdzającej warunki korekty”.

Jeżeli natomiast faktura pierwotna została wystawiona poprawnie, a dopiero później wystąpiły okoliczności takie, jak zwrot towaru czy udzielenie opustu, księgowania dokonuje się w okresie bieżącym.

Kiedy nabywca może wystawić notę korygującą?

Nabywca faktury może wystawić notę korygującą wyłącznie, jeśli błąd dotyczy elementów opisowych faktury, czyli na przykład:

- źle wpisany adres nabywającego bądź sprzedawcy,

- niewłaściwy NIP,

- błędnie podana data sprzedaży, odbioru, terminu płatności,

- w przypadku zakupu paliwa - niewłaściwy numer rejestracyjny pojazdu,

- złe oznaczenie towaru lub usługi.

Nota korygująca nie powinna być wystawiana, jeśli błędy dotyczą np. upustu lub obniżki po wystawieniu faktury, zwrotu towaru lub zapłaty (nawet częściowo) czy błędów rachunkowych np. pomyłka w naliczeniu stawki VAT, podana zła wartość towaru bądź usługi.

Kiedy wystawić fakturę korygującą, a kiedy notę?

Drobne błędy na fakturze mogą zostać zmienione zarówno za pomocą faktury korygującej wystawionej przez sprzedawcę, jak i noty korygującej wystawionej przez nabywcę. Jednak w przypadku noty przedsiębiorcy powinni pamiętać, że nie można nią zmienić podmiotu na całkowicie inny. Takie prawo daje wyłącznie faktura korygująca.

Dokumentacja potwierdzająca warunki korekty i akceptacja noty korygującej

Jeśli sprzedawca jest zobowiązany do podwyższenia podatku VAT, korekta podatku należnego powinna nastąpić bez względu na to, czy otrzymamy dokumentację potwierdzającą warunki korekty czy też nie.

Jeśli jednak korekta dotyczy obniżenia podatku VAT - konieczne jest uzyskanie dokumentacji potwierdzającej warunki korekty od kontrahenta.

Formą dokumentacji potwierdzająca warunki korekty faktury może być:

- dokumenty handlowe, w tym aneksy do umów,

- korespondencja handlowa,

- dowody zapłaty

- eksportu towarów i wewnątrzwspólnotowej dostawy towarów;

- dostawy towarów i świadczenia usług, dla których miejsce opodatkowania znajduje się poza terytorium kraju;

- sprzedaży: energii elektrycznej, cieplnej lub chłodniczej, gazu przewodowego, usług dystrybucji energii elektrycznej, cieplnej lub chłodniczej, usług dystrybucji gazu przewodowego, usług telekomunikacyjnych oraz usług wymienionych w poz. 24-37, 50 i 51 załącznika nr 3 do ustawy;

- wystawienia faktury korygującej w postaci faktury ustrukturyzowanej.

W przypadku noty korygującej wymaga się jej akceptacji przez wystawcę faktury pierwotnej. Przepisy nie wspominają o tym, że konieczne jest posiadanie podpisu na papierze - równie dobrze akceptacja może być w formie elektronicznej.

Jak wystawić notę korygującą?

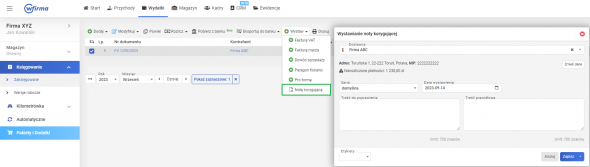

W celu wystawienia noty korygującej w systemie wFirma.pl należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE, gdzie trzeba zaznaczyć właściwą fakturę do której nota ma być wystawiona, następnie z paska zadań wybrać opcję WYSTAW » NOTĘ KORYGUJĄCĄ.

Wystawioną notę korygującą można wysłać do kontrahenta bezpośrednio z systemu.