Od 1 stycznia 2023 roku obowiązuje nowelizacja ustawy o podatku dochodowym od osób fizycznych, która znosi limit dochodów dla ulgi prorodzinnej w przypadku dzieci niepełnosprawnych. Czy oznacza to, że rodzice niepełnosprawnego dziecka, niezależnie od wysokości swoich dochodów, mogą odliczyć od podatku ulgę prorodzinną? Sprawdziliśmy!

Komu przysługuje ulga prorodzinna?

Z ulgi prorodzinnej mogą skorzystać rodzice, opiekunowie prawni oraz rodzina zastępcza na każde małoletnie dziecko zgodnie z art. 27f ust. 1 ustawy o PIT, którzy w roku skorzystania z ulgi:

- wykonywali władzę rodzicielską;

- pełnili funkcję opiekuna prawnego, jeżeli dziecko z nim zamieszkiwało;

- sprawowali opiekę poprzez pełnienie funkcji rodziny zastępczej na podstawie orzeczenia sądu lub umowy zawartej ze starostą.

Ponadto, jak wskazuje art. 27 ust. 10 ustawy o PIT w przypadku rodziców, opiekunów prawnych oraz rodziców zastępczych ulga przysługuje każdemu z małżonków, którzy pozostawali w związku małżeńskim przez cały rok podatkowy, w którym odliczeniu podlega ulga.

Warto mieć jednak na uwadze, że podatnik nie będzie uznany za pozostającego w związku małżeńskim, jeśli:

- w stosunku do niego orzeczono separację w rozumieniu odrębnych przepisów;

- jej/jego małżonek został pozbawiony praw rodzicielskich lub odbywa karę pozbawienia wolności.

Ulga prorodzinna a warunki do skorzystania z odliczenia

Ulga prorodzinna przysługuje za każdy miesiąc kalendarzowy (nawet niepełny) w roku podatkowym, w którym podatnik wykonywał wspomnianą władzę rodzicielską, pełnił funkcję opiekuna prawnego, jeżeli dziecko z nim zamieszkiwało, lub sprawował opiekę przez pełnienie funkcji rodziny zastępczej na podstawie orzeczenia sądu lub umowy zawartej ze starostą.

- pełnoletnie, które zgodnie z odrębnymi przepisami otrzymywały zasiłek (dodatek) pielęgnacyjny lub rentę socjalną;

- pełnoletnie do ukończenia 25. roku życia, uczące się w szkołach, o których mowa w przepisach regulujących system oświatowy lub szkolnictwo wyższe, obowiązujących w Rzeczypospolitej Polskiej oraz w innym państwie;

- pełnoletnie z niepełnosprawnością – bez względu na wiek.

Przy czym w przypadku pełnoletnich dzieci uczących się do ukończenia 25. roku życia ulga nie przysługuje, jeżeli dziecko uzyskuje:

- dochody, z wyjątkiem renty rodzinnej, podlegające opodatkowaniu skalą podatkową lub stawką 19%, o której mowa w art. 30b ustawy o PIT;

- przychody, o których mowa w art. 21 ust. 1 pkt 148 ustawy o PIT:

- ze stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy,

- z umów zlecenia, o których mowa w art. 13 pkt 8,

- z tytułu odbywania praktyki absolwenckiej, o której mowa w przepisach Ustawy z dnia 17 lipca 2009 roku o praktykach absolwenckich,

- z tytułu odbywania stażu uczniowskiego, o którym mowa w art. 121a Ustawy z dnia 14 grudnia 2016 roku – Prawo oświatowe;

- z zasiłku macierzyńskiego, o którym mowa w Ustawie z dnia 25 czerwca 1999 roku o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa;

- przychody, o których mowa w art. 21 ust. 1 pkt 152 ustawy o PIT, podatnika, który przeniósł miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej, do wysokości nieprzekraczającej w roku podatkowym kwoty 85 528 zł, osiągnięte:

- ze stosunku służbowego, stosunku pracy, pracy nakładczej i spółdzielczego stosunku pracy,

- z umów zlecenia, o których mowa w art. 13 pkt 8,

- z pozarolniczej działalności gospodarczej, do których mają zastosowanie zasady opodatkowania określone w art. 27, art. 30c albo art. 30ca albo ustawie o zryczałtowanym podatku dochodowym w zakresie ryczałtu od przychodów ewidencjonowanych,

- z zasiłku macierzyńskiego, o którym mowa w Ustawie z dnia 25 czerwca 1999 roku o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa,

- których wysokość przekracza dwunastokrotność kwoty renty socjalnej w kwocie 19 061,28 zł (limit na 2023 rok).

Niemniej, aby skorzystać z ulgi prorodzinnej, należy spełnić kryterium dochodowe określone w art. 27f ust. 2 ustawy o PIT.

Odliczeniu podlega ulga podlega za każdy miesiąc kalendarzowy roku podatkowego, w którym podatnik wykonywał władzę, pełnił funkcję albo sprawował opiekę, o których mowa w ust. 1, w stosunku do:

- jednego małoletniego dziecka – kwota 92,67 zł, jeżeli dochody podatnika:

- pozostającego przez cały rok podatkowy w związku małżeńskim i jego małżonka, nie przekroczyły w roku podatkowym kwoty 112 000 zł,

- niepozostającego w związku małżeńskim, w tym również przez część roku podatkowego, nie przekroczyły w roku podatkowym kwoty 56 000 zł, z wyjątkiem podatnika samotnie wychowującego małoletnie dziecko wymienionego w art. 6 ust. 4c i 4g, do którego ma zastosowanie kwota dochodu określona w lit. a;

- dwojga małoletnich dzieci – kwota 92,67 zł na każde dziecko;

- trojga i więcej małoletnich dzieci – kwota:

- 92,67 zł odpowiednio na pierwsze i drugie dziecko,

- 166,67 zł na trzecie dziecko,

- 225 zł na czwarte i każde kolejne dziecko.

Limit uzyskanych dochodów dotyczy podatników, którzy chcą skorzystać z ulgi na jedno małoletnie dziecko, wówczas do ustalenia ww. dochodu zgodnie z arty. 27f ust. 2a ustawy o PIT przyjmuje się:

- dochody uzyskane w danym roku podatkowym opodatkowane według skali podatkowej;

- dochody uzyskane w danym roku podatkowym opodatkowane podatkiem liniowym;

- dochody uzyskane w danym roku podatkowym opodatkowane stawką 19%:

- z odpłatnego zbycia papierów wartościowych lub pochodnych instrumentów finansowych oraz z realizacji praw z nich wynikających,

- z odpłatnego zbycia udziałów (akcji),

- z odpłatnego zbycia udziałów w spółdzielni,

- z tytułu objęcia udziałów (akcji) albo wkładów w spółdzielni w zamian za wkład niepieniężny,

- z umorzenia, odkupienia, wykupienia albo unicestwienia w inny sposób tytułów uczestnictwa w funduszach kapitałowych

– które pomniejszone są o składki, o których mowa w art. 26 ust. 1 pkt 2 i 2a oraz art. 30c ust. 2 pkt 2 ustawy o PIT.

Przykład 1.

Pani Maria wraz z mężem wychowuje małoletnie dziecko. W 2024 roku małżonkowie uzyskali dochód z umowy o pracę w łącznej kwocie 110 000 zł. Czy mają oni prawo skorzystać z ulgi?

Tak, mają prawo, pani Maria i jej mąż uzyskali bowiem dochód z umowy o pracę, który jest opodatkowany skalą podatkową i nie przekroczył limitu 112 000 zł.

Przykład 2.

Pani Hanna wraz z mężem wychowuje małoletnie dziecko. W 2024 roku małżonkowie uzyskali dochód w łącznej kwocie 95 000 zł (pani Hanna z umowy zlecenie, a jej mąż z działalności opodatkowanej skalą podatkową). Czy mają oni prawo skorzystać z ulgi?

Tak, mają prawo, pani Hanna uzyskała bowiem dochód z umowy o zlecenie, który jest opodatkowany skalą podatkową, a jej mąż – z działalności opodatkowanej skalą podatkową, a wspólnie nie przekroczył on limitu 112 000 zł.

Przykład 3.

Pan Marcin, który nie pozostaje w związku małżeńskim, wychowuje małoletnie dziecko. Nie jest jednak osobą samotnie wychowującą dziecko. W 2024 roku uzyskał dochód z działalności opodatkowanej skalą podatkową w kwocie 52 000 zł. Czy ma prawo do skorzystania z ulgi?

Tak, ma prawo, uzyskany przez niego dochód nie przekroczył bowiem limitu 56 000 zł (112 000 zł / 2), który obowiązuje dla podatników niebędących w związku małżeńskim.

Przykład 4.

Pani Halina uzyskuje dochody z umowy o pracę (łącznie zyskała 30 000 złotych). Pozostaje w związku małżeńskim, a mąż pani Haliny prowadzi działalność na ryczałcie (łącznie uzyskał przychód w kwocie 200 000 złotych). Wychowują oni 2 dzieci. Czy małżeństwo ma prawo do skorzystania z ulgi na dzieci?

Mąż pani Haliny z uwagi na opodatkowanie działalności ryczałtem nie ma prawa do ulgi na dzieci, niemniej pani Halina może w ramach PIT-37 w załączniku PIT/O wykazać ulgę.

Przykład 5.

Pani Malwina uzyskuje dochody z umowy o pracę. Pozostaje w związku małżeńskim. Jej mąż prowadzi działalność opodatkowaną skalą podatkową. Wychowują oni dwoje dzieci. Czy małżeństwo ma prawo do skorzystania z ulgi na dzieci przy wspólnym rozliczeniu?

Tak, pani Malwina z mężem będą mieli prawo do skorzystania z ulgi na dzieci. Z uwagi na wspólne rozliczenie małżeństwo będzie rozliczać się na formularzu PIT-36, w którym w załączniku PIT/O wykażą ulgę na dzieci.

- na podstawie orzeczenia sądu zostało umieszczone w instytucji zapewniającej całodobowe utrzymanie w rozumieniu przepisów o świadczeniach rodzinnych;

- wstąpiło w związek małżeński.

Ulga prorodzinna bez limitu dochodów w przypadku dzieci niepełnosprawnych

W ustawie o PIT, w art. 27f ust. 2e, wskazano wprost, że nie ma zastosowania limit dochodów w stosunku do rodziców, opiekunów prawnych czy rodziny zastępczej, którzy w danym roku podatkowym w stosunku do jednego małoletniego dziecka niepełnosprawnego:

- wykonywali władzę rodzicielską;

- pełnili funkcję opiekuna prawnego, jeżeli dziecko z nimi zamieszkiwało;

- sprawowali opiekę poprzez pełnienie funkcji rodziny zastępczej na podstawie orzeczenia sądu lub umowy zawartej ze starostą.

Ta zmiana była istotnym wsparciem dla rodzin wychowujących niepełnosprawne dzieci. Opieka nad dzieckiem z niepełnosprawnością może być kosztowna, a wysokość ulgi prorodzinnej może znacząco zmniejszyć obciążenia finansowe rodziców. Wprowadzenie ulgi bez limitu dochodów to zatem wyraz troski o rodziny wychowujące niepełnosprawne dzieci. To także dowód na to, że państwo dostrzega ich potrzeby i stara się im pomagać.

Zatem rodzice, opiekunowie prawni czy rodzice zastępczy za każdy miesiąc kalendarzowy roku podatkowego, w którym podatnik wykonywał władzę, pełnił funkcję albo sprawował opiekę, w stosunku do:

- jednego małoletniego dziecka ma prawo odliczyć 92,67 zł;

- dwojga małoletnich dzieci ma prawo odliczyć 92,67 zł na każde z nich;

- co najmniej trojga małoletnich dzieci ma prawo odliczyć:

- 92,67 zł odpowiednio na pierwsze i drugie dziecko,

- 166,67 zł na trzecie dziecko,

- 225 zł na czwarte i każde kolejne dziecko.

Przykład 6.

Pani Katarzyna z mężem wychowuje niepełnosprawne dziecko. W 2024 roku uzyskali oni z tytułu prowadzonych działalności opodatkowanych skalą podatkową dochód w wysokości 230 000 zł. Czy mają prawo oni skorzystać z ulgi prorodzinnej bez limitu dochodów?

Tak, pani Katarzyna z mężem ma prawo do skorzystania z ulgi bez uwzględniania limitu dochodów, wychowują oni bowiem małoletnie dziecko z niepełnosprawnością.

Przykład 7.

Pan Janusz niepozostający w związku małżeńskim wychowuje dziecko z niepełnosprawnością. W 2024 roku z tytułu umowy o pracę uzyskał on dochodów w kwocie 190 000 zł. Czy pan Janusz ma prawo do ulgi prorodzinnej?

Tak, pan Janusz ma prawo do ulgi, z uwagi na wychowywanie dziecka z niepełnosprawnością nie obowiązuje go bowiem limit dochodów.

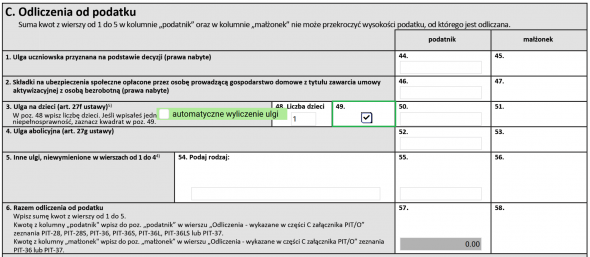

Nowością dla rozliczeń od roku 2024, jest wskazanie w załączniku PIT-O informacji o wychowywaniu dziecka z niepełnosprawnością. W tym celu najpierw wypełnia się poz. 48, a jeśli wychowuje się jedno dziecko z niepełnosprawnością to zaznacza też kwadrat w poz. 49. Następnie wypełnia się poz. 50 (małżonek – 51), a potem część E załącznika PIT-O.