Ryczałt od przychodów ewidencjonowanych jest jedną z częściej wybieranych form rozliczania się z urzędem skarbowym. Przedsiębiorcy, którzy za jego pomocą dokonują rozliczeń, zobowiązani są do prowadzenia ewidencji przychodów. W artykule opiszemy, jak powinna wyglądać prawidłowa ewidencja przychodów oraz jak ją uzupełnić.

Ewidencja przychodów – kto powinien ją prowadzić?

Ewidencję przychodów powinni prowadzić przedsiębiorcy, którzy podczas składania wniosku CEIDG-1 zaznaczyli, że będą korzystać z opodatkowania na zasadzie ryczałtu od przychodów ewidencjonowanych. Obowiązek ten odnosi się również do osób prywatnych, które zdecydowały się opodatkować ryczałtem najem prywatny.

Wyróżnić należy, że istnieją dwa ograniczenia w stosunku do możliwości stosowania ryczałtu jako formy opodatkowania. Pierwszym z nich jest limit przychodów, jaki można osiągnąć na ryczałcie. Zgodnie z art. 6 ust. 4 pkt 1 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne limit wynosi 2 mln euro (w 2024 roku w PLN 9 218 200 zł, w 2025 roku w PLN 8 569 200 z). Jeśli limit ten został przekroczony w roku poprzedzającym rok podatkowy, w którym korzystamy z ryczałtu, to wówczas następuje utrata prawa do tej formy opodatkowania.

Przykład 1.

Pan Stanisław w listopadzie 2024 roku osiągnął przychód powyżej 8 569 200 zł (limit dla ryczałtu na 2025 roku). W związku z przekroczeniem limitu zobowiązany jest od 1 stycznia 2025 roku zastosować inną formę opodatkowania.

Natomiast drugim ograniczeniem jest przepis (art. 8 ust. 1 wspomnianej ustawy) określający podatników, którzy nie mogą skorzystać z opodatkowania ryczałtem.

- „Opodatkowania w formie ryczałtu od przychodów ewidencjonowanych nie stosuje się do podatników:

- opłacających podatek w formie karty podatkowej na zasadach określonych w rozdziale 3;

- korzystających, na podstawie odrębnych przepisów, z okresowego zwolnienia od podatku dochodowego;

- osiągających w całości lub w części przychody z tytułu:

- prowadzenia aptek,

- (uchylona)

- działalności w zakresie kupna i sprzedaży wartości dewizowych,

- (uchylona)

- (uchylona)

- działalności w zakresie handlu częściami i akcesoriami do pojazdów mechanicznych;

- wytwarzających wyroby opodatkowane podatkiem akcyzowym, na podstawie odrębnych przepisów, z wyjątkiem wytwarzania energii elektrycznej z odnawialnych źródeł energii;

- podejmujących wykonywanie działalności w roku podatkowym po zmianie działalności wykonywanej:

- samodzielnie na działalność prowadzoną w formie spółki z małżonkiem,

- w formie spółki z małżonkiem na działalność prowadzoną samodzielnie przez jednego lub każdego z małżonków,

- samodzielnie przez małżonka na działalność prowadzoną samodzielnie przez drugiego małżonka

– jeżeli małżonek lub małżonkowie przed zmianą opłacali z tytułu prowadzenia tej działalności podatek dochodowy na ogólnych zasadach”.

W sytuacji gdy podatnik skorzystał z opodatkowania ryczałtem i wykonał usługę lub dostawę towarów wymienioną w art. 8 ust. 1 powyższej ustawy, wówczas traci prawo do opodatkowania ryczałtem już w momencie osiągnięcia tego przychodu. Od dnia utraty prawa do opodatkowania ryczałtem należy opłacać podatek dochodowy w oparciu o skalę podatkową.

Przykład 2.

Pan Radosław prowadzi jednoosobową działalność gospodarczą, która jest opodatkowana ryczałtem, i w ramach niej dokonuje sprzedaży sukienek wieczorowych. W międzyczasie postanowił rozszerzyć działalność o sprzedaż części samochodowych. Sprzedaży części samochodowej dokonał 15 marca 2025 roku. Czy w dalszym ciągu ma prawo do opodatkowania ryczałtem?

Pan Radosław z dniem 15 marca 2025 roku utracił prawo do rozliczenia za pomocą ryczałtu, ponieważ dokonał sprzedaży towaru, który wyklucza możliwość opodatkowania ryczałtem i tym samym musi w tym dniu dokonać zmiany formy opodatkowania i dokonywać rozliczenia za pomocą skali podatkowej.

Ewidencja przychodów – jak ją prowadzić?

Ewidencja przychodów powinna być prowadzona rzetelnie oraz w sposób niewadliwy. Poprzez prowadzenie „niewadliwe” ustawodawca ma na myśli, że ewidencja powinna być prowadzona zgodnie z przepisami:

- ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne oraz

- rozporządzenia Ministra Finansów w sprawie prowadzenia ewidencji przychodów i wykazu środków trwałych oraz wartości niematerialnych i prawnych.

Natomiast prowadzenie ewidencji przychodów „rzetelnie” oznacza, że dokonywane zapisy w ewidencji odzwierciedlają stan rzeczywisty.

Ewidencja przychodów może być prowadzona papierowo lub elektronicznie. W przypadku prowadzenia ewidencji elektronicznie (w systemie teleinformatycznym) warunkiem uznania ewidencji za prawidłową jest:

- określenie na piśmie szczegółowej instrukcji obsługi programu komputerowego wykorzystywanego do prowadzenia ewidencji;

- stosowanie programu komputerowego zapewniającego bezzwłoczny wgląd w treść dokonywanych zapisów oraz umożliwiającego wydrukowanie wszystkich danych w porządku chronologicznym, zgodnie ze wzorem ewidencji;

- przechowywanie zapisanych danych na informatycznych nośnikach danych, w sposób chroniący je przed zniszczeniem lub zniekształceniem, naruszeniem ustalonych zasad ich przetwarzania lub ich modyfikacją w sposób nieuprawniony.

Podatnicy, którzy są zobowiązani do prowadzenia ewidencji przychodów, a jednak tego nie robią bądź dokonują tego w sposób nierzetelny, muszą liczyć się z konsekwencjami finansowymi. W takich wypadkach urząd skarbowy sam szacuje przychód podatnika, narzucając mu podatek pięciokrotnie wyższy od tego, jaki powinien zastosować. Stawka może zatem sięgnąć nawet 75% przychodu.

Ewidencja przychodów – omówienie wzoru

Wzór ewidencji przychodów został określony w rozporządzeniu Ministra Finansów w sprawie prowadzenia ewidencji przychodów i wykazu środków trwałych oraz wartości niematerialnych i prawnych. Zawiera następujące pozycje:

- lp. – liczbę porządkową wpisu;

- datę wpisu – datę, w której ujmowany został przychód w ewidencji przychodów;

- datę uzyskania przychodu – datę, w której osiągnięty został przychód i powstał obowiązek podatkowy na gruncie PIT;

- numer dowodu, na podstawie którego dokonano wpisu;

- określenie wysokości przychodu według konkretnej stawki ryczałtu;

- podsumowanie przychodów;

- uwagi – uzupełniamy w nich np. informację o uzyskanej dotacji.

Ewidencja przychodów a JPK_EWP

W przypadku gdy ewidencja przychodów prowadzona jest elektronicznie, należy mieć na względzie konieczność generowania pliku JPK_EWP na żądanie urzędu. Jednolity Plik Kontrolny dla ewidencji przychodów dotyczy przedsiębiorców opodatkowanych ryczałtem od przychodów ewidencjonowanych. Co ważne przedsiębiorcy prowadzący ewidencję przychodów wyłącznie w formie papierowej są zwolnieni z obowiązku generowania i dostarczania JPK_EWP na żądanie urzędu.

Ewidencja przychodów i JPK_EWP w systemie wFirma.pl

W systemie wFirma.pl prowadzoną ewidencję przychodów można pobrać z zakładki EWIDENCJE » EWIDENCJA PRZYCHODÓW, gdzie u dołu tabeli wybieramy okres, za który ma się pobrać plik i korzystamy z opcji DRUKUJ.

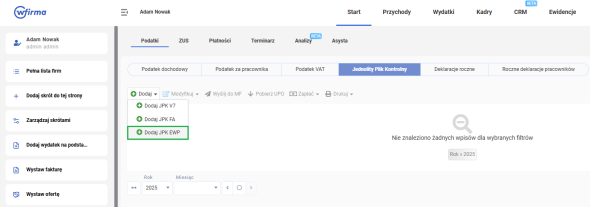

Natomiast JPK_EWP w systemie można utworzyć w zakładce START » PODATKI » JEDNOLITY PLIK KONTROLNY » DODAJ » DODAJ JPK_EWP.