Jedną z czynności opodatkowanych jest eksport towarów poza UE, przy czym należy podkreślić, że eksportem może zajmować się zarówno podatnik czynny VAT, jak i podatnik zwolniony. Sprawdźmy, jak przebiega proces rozliczenia podatku VAT przez podatnika zwolnionego, który dokonuje wywozu towaru poza terytorium Unii Europejskiej.

Kiedy mamy do czynienia z eksportem towarów?

Jak wskazaliśmy na wstępie, eksport towarów jest jedną z czynności opodatkowanych podatkiem VAT. Dodatkowo w ustawie o VAT mamy definicję eksportu towarów. Stosownie do art. 2 pkt 8 ustawy przez eksport towarów rozumie się dostawę towarów wysyłanych lub transportowanych z terytorium kraju poza terytorium UE przez:

- dostawcę lub na jego rzecz, lub

- nabywcę mającego siedzibę poza terytorium kraju lub na jego rzecz, z wyłączeniem towarów wywożonych przez samego nabywcę do celów wyposażenia lub zaopatrzenia statków rekreacyjnych oraz turystycznych statków powietrznych lub innych środków transportu służących do celów prywatnych

– jeżeli wywóz towarów poza terytorium UE jest potwierdzony przez właściwy organ celny określony w przepisach celnych.

Na podstawie ww. przepisu możemy stwierdzić, że aby wystąpił eksport towarów, muszą wystąpić łącznie następujące przesłanki:

- ma miejsce rozporządzanie towarem jak właściciel;

- miejscem tej dostawy jest terytorium Polski, a wysyłka towaru powinna odbywać się z Polski poza obszar celny UE;

- w wyniku tej dostawy towary są wysyłane z terytorium kraju poza terytorium UE;

- wywóz towarów jest potwierdzony przez właściwy organ celny.

Warto zaznaczyć, że z powyższego nie wynika, że podlegający eksportowi towar musi opuścić terytorium UE za pośrednictwem krajowego granicznego urzędu celnego. Może to nastąpić poprzez każdy unijny urząd celny. Natomiast istotne znaczenie ma, aby wysyłka tego towaru, przed opuszczeniem terytorium UE, rozpoczęła się na terytorium Polski. Ważne jest, aby przeznaczeniem nadanego towaru było tylko jego wywiezienie z terytorium UE.

Zgodnie z art. 41 ust. 6 i 6a ustawy o VAT stawkę podatku 0% stosuje się w eksporcie towarów pod warunkiem, że podatnik przed upływem terminu do złożenia deklaracji podatkowej za dany okres rozliczeniowy otrzymał dokument potwierdzający wywóz towaru poza terytorium UE.

Dokumentem, o którym mowa, jest w szczególności:

- dokument w formie elektronicznej otrzymany z systemu teleinformatycznego służącego do obsługi zgłoszeń wywozowych albo potwierdzony przez właściwy organ celny wydruk tego dokumentu;

- dokument w formie elektronicznej pochodzący z systemu teleinformatycznego służącego do obsługi zgłoszeń wywozowych, otrzymany poza tym systemem, jeżeli zapewniona jest jego autentyczność;

- zgłoszenie wywozowe na piśmie utrwalonym w postaci papierowej złożone poza systemem teleinformatycznym służącym do obsługi zgłoszeń wywozowych albo jego kopia potwierdzona przez właściwy organ celny.

Zwolnienie z VAT a eksport towarów poza UE

Zwolnienie podmiotowe zostało uregulowane w art. 113 ust. 1 ustawy o VAT. W myśl tego przepisu zwalnia się od podatku sprzedaż dokonywaną przez podatników, u których wartość sprzedaży nie przekroczyła łącznie w poprzednim roku podatkowym kwoty 200 000 zł. Do wartości sprzedaży nie wlicza się kwoty podatku.

Zwróćmy zatem uwagę, że powyższy przepis odnosi się do wartości sprzedaży dokonywanej przez podatnika. Pojęcie sprzedaży zostało wyjaśnione w art. 2 pkt 22 ustawy o VAT. Zgodnie z brzmieniem tego przepisu pod pojęciem sprzedaży rozumie się odpłatną dostawę towarów i odpłatne świadczenie usług na terytorium kraju, eksport towarów oraz wewnątrzwspólnotową dostawę towarów. W rezultacie w zakresie pojęcia sprzedaży mieści się również eksport towarów poza UE. To z kolei oznacza, że zwolnienie od podatku VAT określone w art. 113 ust. 1 ustawy o VAT ma zastosowanie również do czynności eksportu towarów.

Dalej zaznaczmy, że na podstawie art. 113 ust. 2 ustawy do wartości sprzedaży, o której mowa w ust. 1, nie wlicza się:

- wewnątrzwspólnotowej dostawy towarów oraz wewnątrzwspólnotowej sprzedaży towarów na odległość, która nie podlega opodatkowaniu podatkiem na terytorium kraju;

- sprzedaży na odległość towarów importowanych, która nie podlega opodatkowaniu podatkiem na terytorium kraju;

- odpłatnej dostawy towarów i odpłatnego świadczenia usług, zwolnionych od podatku na podstawie art. 43 ust. 1 lub przepisów wydanych na podstawie art. 82 ust. 3, z wyjątkiem:

- transakcji związanych z nieruchomościami,

- usług, o których mowa w art. 43 ust. 1 pkt 7, 12 i 38-41,

- usług ubezpieczeniowych

- jeżeli czynności te nie mają charakteru transakcji pomocniczych;

- odpłatnej dostawy towarów, które na podstawie przepisów o podatku dochodowym są zaliczane przez podatnika do środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji.

Powyższa regulacja nie wyklucza z limitu zwolnienia wartości dokonanego eksportu towarów. To zatem prowadzi do jednoznacznego wniosku, że dokonany przez podatnika eksport powinien być wliczany do limitu zwolnienia wynoszącego 200 000 zł.

W myśl art. 113 ust. 5 ustawy o VAT, jeżeli wartość sprzedaży zwolnionej od podatku przekroczy kwotę limitu, zwolnienie traci moc, począwszy od czynności, którą przekroczono tę kwotę.

Eksport towarów poza UE przez nievatowca a rejestracja do VAT UE

Na koniec należy wskazać, że podatnik zwolniony z VAT dokonujący eksportu towarów nie ma obowiązku rejestracji na potrzeby VAT UE. Jak bowiem wynika z treści art. 97 ust. 1 i ust. 3 ustawy o VAT, obowiązek dokonania rejestracji na potrzeby VAT dotyczy następujących czynności:

- wewnątrzwspólnotowej dostawy towarów;

- wewnątrzwspólnotowego nabycia towarów;

- importu usług, do których stosuje się art. 28b ustawy o VAT;

- świadczenia usług opodatkowanych zgodnie z art. 28b ustawy o VAT.

Jak zatem widać, w powyższym katalogu nie wymieniono czynności eksportu towarów.

Na podstawie przedstawionych przepisów należy przede wszystkim zapamiętać, że eksport towarów jest rodzajem sprzedaży, a ze zwolnienia przewidzianego dla nievatowców korzysta sprzedaż do limitu 200 000 zł.

Jak wystawić fakturę za eksport towarów poza UE przez nievatowca?

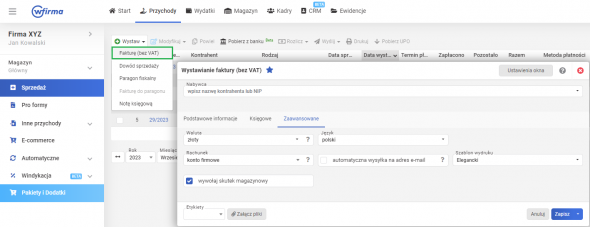

W celu udokumentowania transakcji eksportu towarów poza UE w systemie wFirma.pl należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ (bez VAT). W podzakładce ZAAWANSOWANE możliwy jest wybór waluty i języka w jakim faktura ma zostać wystawiona.

Tak wystawiona faktura zostanie ujęta w kolumnie 7 KPiR - Sprzedaż towarów i usług lub w Ewidencji Przychodów (w przypadku ryczałtowców).