Kody GTU, czyli szczególne oznaczenia grup towarów i usług, są co do zasady obowiązkowe dla czynnych podatników VAT. Przedsiębiorcy mają jednak wątpliwości, czy obowiązek stosowania GTU występuje również w przypadku sprzedaży objętej stawką VAT „zw”, czyli sprzedaży zwolnionej z VAT. Mowa nie tylko o sprzedaży mieszanej, ale również o podatnikach, którzy dobrowolne dokonali zgłoszenia jako podatnicy VAT zwolnieni. W artykule przeanalizujemy, czy stosowanie kodów GTU przy sprzedaży zwolnionej z VAT jest obowiązkiem podatnika.

Kto ma obowiązek stosowania GTU?

Co do zasady obowiązkiem stosowania kodów GTU objęci są czynni podatnicy VAT. Sprzedaż, która podlega oznaczeniu kodami GTU, została określona w rozporządzeniu Ministra Finansów w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług.

W § 10 ust. 3 pkt 1 i 2 ww. rozporządzenia zostały wskazane dostawy towarów oraz rodzaje usług, które podlegają oznaczeniu GTU. Należą do nich:

- dostawy:

- napojów alkoholowych o zawartości alkoholu powyżej 1,2%, piwa oraz napojów alkoholowych będących mieszaniną piwa i napojów bezalkoholowych, w których zawartość alkoholu przekracza 0,5% (CN od 2203 do 2208) – oznaczenie „GTU_01”,

- towarów, o których mowa w art. 103 ust. 5aa ustawy – oznaczenie „GTU_02”,

- olejów opałowych nieujętych w lit. b, olejów smarowych i pozostałych olejów (CN od 2710 19 71 do 2710 19 83 i CN od 2710 19 87 do 2710 19 99, z wyłączeniem smarów plastycznych zaliczonych do kodu CN 2710 19 99), olejów smarowych (CN 2710 20 90) oraz preparatów smarowych (CN 3403, z wyłączeniem smarów plastycznych objętych tą pozycją) – oznaczenie „GTU_03”,

- wyrobów tytoniowych, suszu tytoniowego, płynu do papierosów elektronicznych i wyrobów nowatorskich, w rozumieniu przepisów o podatku akcyzowym – oznaczenie „GTU_04”,

- odpadów – wyłącznie określonych w poz. 79–91 załącznika nr 15 do ustawy – oznaczenie „GTU_05”,

- urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w poz. 7, 8, 59–63, 65, 66, 69 i 94–96 załącznika nr 15 do ustawy, a także folii typu stretch określonej w poz. 9 tego załącznika – oznaczenie „GTU_06”,

- pojazdów oraz części (CN od 8701 do 8708) – oznaczenie „GTU_07”,

- metali szlachetnych oraz nieszlachetnych – wyłącznie określonych w poz. 1 i 1a załącznika nr 12 do ustawy oraz w poz. 12–25, 33–40, 45, 46, 56 i 78 załącznika nr 15 do ustawy – oznaczenie „GTU_08”,

- produktów leczniczych, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych – wyłącznie objętych obowiązkiem zgłoszenia, o którym mowa w art. 37av ust. 1 Ustawy z dnia 6 września 2001 roku – Prawo farmaceutyczne (Dz.U. z 2021 r. poz. 974 i 981) – oznaczenie „GTU_09”,

- budynków, budowli i gruntów oraz ich części i udziałów w prawie własności, w tym również zbycia praw, o których mowa w art. 7 ust. 1 ustawy – oznaczenie „GTU_10”;

- świadczenie usług:

- w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w Ustawie z dnia 12 czerwca 2015 roku o systemie handlu uprawnieniami do emisji gazów cieplarnianych (Dz.U. z 2021 r. poz. 332 i 1047) – oznaczenie „GTU_11”,

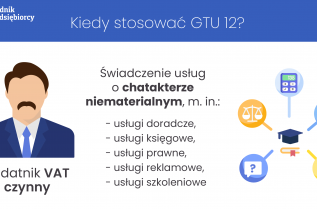

- o charakterze niematerialnym – wyłącznie:

- doradczych, w tym doradztwa prawnego i podatkowego oraz doradztwa związanego z zarządzaniem (PKWiU 62.02.1, 62.02.2, 66.19.91, 69.20.3, 70.22.11, 70.22.12, 70.22.13, 70.22.14, 70.22.15, 70.22.16, 70.22.3, 71.11.24, 71.11.42, 71.12.11, 71.12.31, 74.90.13, 74.90.15, 74.90.19),

- w zakresie rachunkowości i audytu finansowego (PKWiU 69.20.1, 69.20.2),

- prawnych (PKWiU 69.1),

- zarządczych (PKWiU 62.03, 63.11.12, 66.11.19, 66.30, 68.32, 69.20.4, 70.22.17, 70.22.2, 90.02.19.1),

- firm centralnych (PKWiU 70.1),

- marketingowych lub reklamowych (PKWiU 73.1), badania rynku i opinii publicznej (PKWiU 73.2),

- w zakresie badań naukowych i prac rozwojowych (PKWiU 72),

- w zakresie pozaszkolnych form edukacji (PKWiU 85.5)

– oznaczenie „GTU_12”,

transportowych i gospodarki magazynowej (PKWiU 49.4, 52.1) – oznaczenie „GTU_13”.

GTU przy sprzedaży zwolnionej z VAT a sprzedaż mieszana

W przypadku czynnych podatników VAT może mieć miejsce tzw. sprzedaż mieszana. Oznacza to, że podatnik dokonuje sprzedaży podlegającej opodatkowaniu VAT, jak również zwolnionej z VAT przedmiotowo.

Przykład 1.

Pani Anna świadczy usługi marketingowe, które podlegają opodatkowaniu, a dodatkowo rozszerzyła działalność o usługi szkoleniowe online w zakresie nauczania języków obcych, które korzystają ze zwolnienia przedmiotowego. Czy pani Anna ma obowiązek oznaczyć sprzedaż zwolnioną kodem GTU?

Z uwagi na to,że usługi szkoleniowe podlegają oznaczeniu GTU 12, pani Anna ma obowiązek wykazać tę sprzedaż w części ewidencyjnej pliku JPK_V7 ze wspomnianym oznaczeniem.

Przykład 2.

Pan Jacek jest czynnym podatnikiem VAT, tym niemniej w ostatnim czasie świadczy wyłącznie usługi podlegające zwolnieniu przedmiotowemu. Czy w tym przypadku ma obowiązek złożenia JPK_V7 i wykazania wspomnianej sprzedaży z oznaczeniem GTU, jeśli przedmiotem sprzedaży jest usługa podlegająca obowiązkowi oznaczenia kodem GTU?

Tak, jako podatnik czynny pan Jacek ma obowiązek składać JPK_V7 i wykazać sprzedaż z oznaczeniami GTU, nawet jest jest to wyłącznie sprzedaż zwolniona.

GTU przy sprzedaży zwolnionej z VAT u nievatowca

Przedsiębiorcy, którzy korzystają ze zwolnienia z VAT przedmiotowego lub podmiotowego, a sprzedaż dokumentują fakturami, mogą wystawiać faktury bez stawki „zw” – wówczas faktura ta wskazuje wyłącznie kwotę brutto transakcji.

Ustawodawca dopuszcza jednak możliwość zgłoszenia na formularzu VAT-R faktu korzystania ze zwolnienia z VAT. W tej sytuacji dokumentowana przez podatników sprzedaż fakturami jest wykazywana na fakturze stawką „zw”.

Przykład 3.

Pan Marcin świadczy usługi marketingowe w ramach prowadzonej działalności i korzysta ze zwolnienia z VAT z uwagi na obrót ze sprzedaży, który nie przekracza 200 000 zł. W lipcu 2023 roku zgłosił na formularzu VAT-R, że stosuje zwolnienie VAT. Czy pan Marcin ma obowiązek oznaczania sprzedaży kodem GTU 12?

Pan Marcin jako podatnik zwolniony z VAT nie ma obowiązku składania JPK_V7, tym samym nie oznacza on sprzedaży kodem GTU.

Dokumentowanie sprzedaży objętej GTU w systemie wFirma

W systemie wFirma możliwe jest udokumentowanie transakcji kodem GTU. W tym celu przed wystawieniem faktury należy przejść do zakładki: USTAWIENIA » PODATKI » RODZAJ TRANSAKCJI W JPK V7 » GTU, gdzie trzeba zaznaczyć kod/y, pod które podlega sprzedaż.

Sprzedaż kodami GTU można oznaczyć:

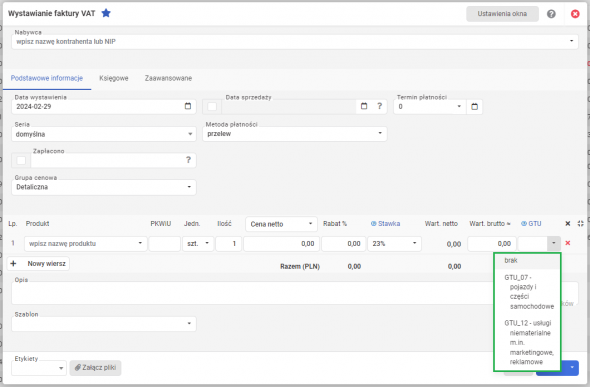

bezpośrednio przy wystawieniu faktury poprzez PRZYCHODY » SPRZEDAŻ » WYSTAW, gdzie w polu GTU należy wskazać oznaczenie;

Po zapisaniu faktury zostanie ona ujęta w KPiR oraz rejestrze VAT sprzedaży. Dodatkowo sprzedaż wykazana będzie w części ewidencyjnej JPK_V7.

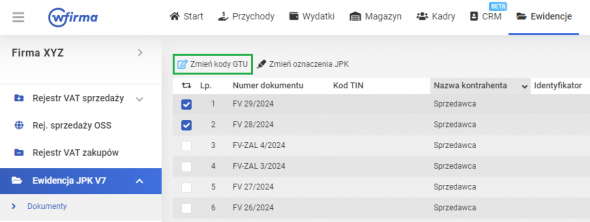

masowo dla wielu transakcji poprzez EWIDENCJE » EWIDENCJA JPK V7 » DOKUMENTY, gdzie należy zaznaczyć sprzedaż, która podlega oznaczeniu, a następnie wybrać opcję ZMIEŃ GTU.

Ponadto w pakiecie z modułem magazynowym kod GTU można nadać bezpośrednio do produktu w magazynie, dzięki czemu będzie on automatycznie nadawany w momencie wystawienia faktury po dodaniu danego produktu do faktury.