Faktura korygująca jest jednym z dokumentów, który może dostać każdy przedsiębiorca w toku prowadzonej przez siebie działalności gospodarczej. W związku z tym warto wiedzieć, w jaki sposób faktura korygująca powinna być ujęta w ewidencji podatkowej na gruncie PIT oraz VAT zarówno gdy podatnik występuje jako nabywca, jak również jako sprzedawca.

Faktura korygująca sprzedaż – kiedy należy ją wystawić?

Faktura korygująca jest dokumentem wystawianym przez sprzedawcę, w sytuacji gdy zostanie stwierdzona pomyłka lub wystąpiło inne zdarzenie zmieniające dane, które powinny znaleźć się na fakturze źródłowej. Przyczyny sporządzenia tego typu dokumentu wskazuje ustawa o VAT w art. 106j ust. 1. Zgodnie z treścią przepisu wystawienie faktury korygującej jest konieczne, jeżeli po wystawieniu faktury:

- udzielono obniżki ceny w formie rabatu z tytułu wcześniejszej zapłaty;

- udzielono opustów i obniżek cen (po dokonaniu sprzedaży);

- dokonano zwrotu towarów i opakowań;

- dokonano zwrotu całości lub części zapłaty;

- podwyższono cenę lub stwierdzono pomyłkę w cenie, stawce, kwocie podatku lub w jakiejkolwiek innej pozycji faktury (np. liczbie sprzedanych towarów/usług czy danych dotyczących stron transakcji).

Faktura korygująca sprzedaż – rodzaje

Wyróżnić można dwa rodzaje faktur korygujących:

- zmniejszające podstawę opodatkowania – czyli faktura korygująca „in minus” i tym samym ulega zmniejszeniu kwota netto i podatek VAT należny. Taka sytuacja ma miejsce m.in. wtedy, gdy dokonywany jest zwrot, reklamacja czy udzielany jest rabat na transakcję;

- zwiększające podstawę opodatkowania – czyli faktura korygująca „in plus” i tym samym ulega zwiększeniu kwota netto i podatek VAT należny. Taka sytuacja ma miejsce głównie w przypadku pomyłek, np. gdy nastąpiła pomyłka w liczbie towarów, w cenie, w kwocie podatku.

- w dacie faktury pierwotnej (korygowanej) – jeśli miał miejsce błąd rachunkowy lub inna oczywista omyłka;

- w dacie wystawienia faktury korygującej – jeśli miało miejsce kolejne zdarzenie gospodarcze mające wpływ na wartość sprzedaży.

Faktura korygująca – księgowanie na gruncie VAT u sprzedawcy

Ustawa o VAT sciśle określa termin dokonania korekty zmniejszającej podstawy opodatkowania (korekta „in minus”) oraz również uregulowano termin korekty zwiększającej podstawę opodatkowania (korekta „in plus”).

Korekta zmniejszająca podstawę opodatkowania (korekta „in minus”)

Zgodnie z treścią art. 29a ust. 13 ustawy o VAT w przypadku korekty zmniejszającej kwotę podatku VAT należnego obniżenia podstawy opodatkowania dokonuje się za okres rozliczeniowy, w którym podatnik wystawił fakturę korygującą, wyłącznie w sytuacji gdy posiadana jest w tym okresie dokumentacja, z której wynika, że podatnik uzgodnił z nabywcą towaru lub usługobiorcą warunki wystawienia faktury korygującej. Natomiast w sytuacji gdy podatnik nie posiada wskazanej powyżej dokumentacji, obniżenia podstawy opodatkowania dokonuje w okresie rozliczeniowym, w którym dokumentację tę uzyskał.

Co ważne, dokumentami, które mogą posłużyć jako uzgodnienia z nabywcą, są przykładowo: dokumenty handlowe, w tym aneksy do umów, korespondencja handlowa, dowody zapłaty itp. – jeśli potwierdzają, że obie strony znają i akceptują zmienione warunki transakcji.

Przykład 1.

Firma Beta dokonała sprzedaży artykułów gospodarczych na rzecz firmy Alfa. Część towarów była wadliwa, więc firma Alfa dokonała reklamacji. W ramach reklamacji utworzona została dokumentacja, która potwierdza warunki reklamacji. Ostatecznie zostały one ustalone 7 stycznia 2023 roku.

W takim przypadku wystawiona przez firmę Beta faktura korygująca powinna być wykazana w rejestrze VAT sprzedaży w styczniu 2023 roku, jako że w tym okresie rozliczeniowym uzyskana została dokumentacja potwierdzająca „uzgadniająca”.

Przykład 2.

Pani Anna w ramach swojej jednoosobowej działalności sprzedała firmie ABC dwie zmywarki. Firma ABC zwróciła jedną z nich, powołując się na wady techniczne. Reklamacja została wykonana 15 stycznia 2023 roku i tego samego dnia pani Anna wystawiła fakturę korygującą. Dokumentację „uzgadniającą” otrzymała dopiero 2 lutego 2023 roku. W jakim okresie pani Anna powinna ująć fakturę korygującą?

Pani Anna powinna to zrobić w dacie otrzymania dokumentacji. Ujęcie korekty w rejestrze VAT sprzedaży powinno zatem odbyć się w lutym 2023 roku.

Przykład 3.

Firma A zajmująca się sprzedażą opakowań dokonała dostawy 100 sztuk opakowań. 21 stycznia 2023 roku zamawiający, w związku z nabyciem tylu sztuk, dostał 5% rabat. Firma A wystawiła więc fakturę korygującą na obniżenie ceny o 5%. Korekta wystawiona została 2 lutego 2023 roku. Strony uzgodniły, że w tym przypadku to korekta stanowi dokumentację uzgadniającą warunki korekty. W jakim okresie faktura korygująca powinna być ujęta przez firmę A?

W tym przypadku korekta powinna zostać wykazana w lutym 2023 roku.

Przykład 4.

Podatnik wystawił fakturę sprzedaży ze stawką 23%, mimo iż dla dokonywanej sprzedaży obowiązywała stawka 8%. W związku z tym 1 marca 2023 roku wystawił fakturę korygującą zmniejszającą. W jakim okresie powinna zostać rozliczona faktura korygująca?

Zgodnie z treścią przepisów w przypadku gdy została stwierdzona pomyłka w kwocie podatku na fakturze i tym samym wykazano wyższą kwotę podatku, fakturę korygującą należy rozliczyć w okresie rozliczeniowym, w którym uzyskano dokumentację „uzgadniającą”.

- eksportu towarów i wewnątrzwspólnotowej dostawy towarów;

- dostawy towarów i świadczenia usług, dla których miejsce opodatkowania znajduje się poza terytorium kraju;

- sprzedaży: energii elektrycznej, cieplnej lub chłodniczej, gazu przewodowego, usług dystrybucji energii elektrycznej, cieplnej lub chłodniczej, usług dystrybucji gazu przewodowego, usług telekomunikacyjnych oraz usług wymienionych w poz. 24-37, 50 i 51 załącznika nr 3 do ustawy;

- wystawienia faktury korygującej w postaci faktury ustrukturyzowanej.

Korekta zwiększająca podstawę opodatkowania (korekta „in plus”)

Zgodnie z treścią art. 29a ust. 17 ustawy o VAT „w przypadku gdy podstawa opodatkowania uległa zwiększeniu, korekty tej podstawy dokonuje się w rozliczeniu za okres rozliczeniowy, w którym zaistniała przyczyna zwiększenia podstawy opodatkowania”.

Zgodnie z uzasadnieniem do ustawy z 27 listopada 2020 roku o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw:

- w sytuacji gdy korekta wynika z przyczyn powstałych już w momencie wystawienia faktury pierwotnej, należy ją ująć w okresie rozliczeniowym, w którym została wykazana faktura pierwotna (miała miejsce pomyłka);

- w sytuacji gdy korekta wynika z przyczyn powstałych po dokonaniu sprzedaży, należy ją ująć w okresie rozliczeniowym, w którym wystawiona została faktura korygująca (nie miała miejsce pomyłka, tylko nastąpiło nowe zdarzenie).

Reasumując, w przypadku gdy ma miejsce późniejsze wykrycie błędu w fakturze pierwotnej, np. błędna stawka VAT – zastosowane 8% zamiast 23%, wówczas stanowi to przyczynę zwiększenia podstawy opodatkowania rozliczanej w okresie rozliczeniowym, w którym została wykazana faktura pierwotna. Natomiast jeśli przyczyna powstała po dokonaniu sprzedaży, np. miała miejsce wymiana towaru na droższy, to wówczas korekty należy dokonać w okresie rozliczeniowym, w którym wystawiono fakturę korygującą.

Przykład 5.

Pani Sylwia sprzedała usługę budowlaną na rzecz firmy w lokalu użytkowym. W stosunku do wystawionej faktury sprzedaży 27 stycznia 2023 roku (w dacie tej dokonana została sprzedaż) zastosowała stawkę VAT – 8%. Nabywca na początku lutego zwrócił się z prośbą o korektę, bowiem właściwą dla sprzedaży stawką VAT powinna być stawka 23%. W jakim okresie powinna zostać ujęta faktura korygująca?

Faktura korygująca powinna zostać ujęta w dacie faktury pierwotnej, tj. 27 stycznia 2023 roku, jako że miała miejsce pomyłka i faktura zwiększa podstawę opodatkowania.

Przykład 6.

Pan Stanisław dokonał sprzedaży sprzętu AGD – lodówki oraz kuchenki – za kwotę 1500 zł brutto na rzecz firmy ABC. 25 lutego 2023 roku firma ABC zgłosiła się z prośbą o wymianę lodówki na droższy model. Po przeliczeniu wartość sprzedaży wzrosła o 300 zł. W związku z powyższym 26 lutego 2023 roku pan Stanisław wystawił fakturę korygującą zwiększającą. W jakim okresie powinna zostać rozliczona faktura sprzedaży?

Faktura korygująca powinna zostać ujęta w okresie rozliczeniowym, w którym została wystawiona, tj. w lutym 2023 roku.

Jak powinna zostać wystawiona faktura korygująca w wFirma.pl?

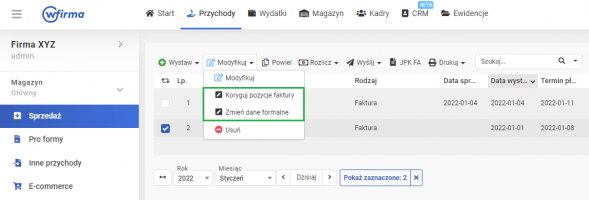

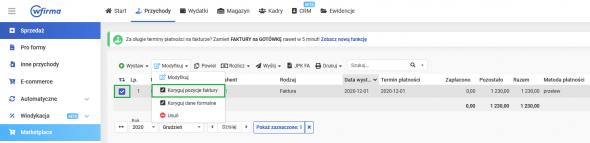

Użytkownicy systemu wFirma.pl nie muszą martwić się o konieczność uzupełniania danych, które zostaną zawarte na fakturze korygującej. Wystarczy, że w zakładce: PRZYCHODY » SPRZEDAŻ oznaczy się fakturę pierwotną, która ma zostać skorygowana, i z górnego menu wybierze się opcję: MODYFIKUJ » KORYGUJ POZYCJE FAKTURY lub ZMIEŃ DANE FORMALNE. Po wpisaniu właściwych danych (w tym przyczyny korekty, bez której system nie pozwala na zapisanie takiego dokumentu) użytkownik otrzymuje kompletną fakturę korygującą, którą może przekazać kontrahentowi.

Faktura korygująca – księgowanie u nabywcy

W stosunku do ujmowania korekty faktury kosztowej w przypadku:

- obniżenia podstawy opodatkowania (korekty „in minus”) lub

- stwierdzenia pomyłki w kwocie podatku na fakturze (korekta „in minus”),

nabywca towaru lub usługi jest obowiązany do zmniejszenia kwoty VAT naliczonego w rozliczeniu za okres, w którym warunki obniżenia podstawy opodatkowania uzgodniono ze sprzedawcą, jeżeli przed upływem tego okresu rozliczeniowego zostały one spełnione.

W przypadku gdy warunki obniżenia podstawy opodatkowania dla dostawy towarów lub świadczenia usług zostały spełnione po upływie okresu rozliczeniowego, w którym zostały uzgodnione, nabywca jest obowiązany do zmniejszenia kwoty podatku naliczonego w rozliczeniu za okres, w którym warunki te zostały spełnione.

Jeżeli podatnik nie obniżył kwoty podatku należnego o kwotę podatku naliczonego określonego w fakturze, której korekta dotyczy, a prawo do takiego obniżenia mu przysługuje, zmniejszenie kwoty podatku naliczonego uwzględnia się w rozliczeniu za okres, w którym podatnik dokonuje tego obniżenia.

Na gruncie PIT, jeżeli korekta jest wynikiem błędu rachunkowego lub innej oczywistej omyłki, konieczne jest cofnięcie się do okresu, w którym została ujęta faktura pierwotna. Natomiast jeżeli faktura pierwotna została wystawiona poprawnie, a dopiero później wystąpiły okoliczności takie jak zwrot towaru czy udzielenie upustu, księgowania dokonuje się w okresie bieżącym, tj. w którym wystawiono korektę. Co ważne, jeśli nie ma wystarczającej wartości kosztu w danym okresie, należy dokonać zwiększenia o „niedobór wysokości kosztu” po stronie przychodów, tj. w kolumnie 8. KPiR – Pozostałe przychody.

Przykład 7.

Pani Anna otrzymała fakturę korygującą z datą wystawienia 28 lutego 2023 roku. Nie dokonała uzgodnień korekty w lutym – miały one miejsce 2 marca 2023 roku. Co ważne, pani Anna w KPiR nie posiada wystarczającej ilości kosztu do zmniejszenia. W jaki sposób powinna zostać ujęta faktura korygująca?

Faktura korygująca powinna zostać ujęta następująco:

- w KPiR: w dacie wystawienia korekty, tj. 28 lutego 2023 roku;

- w rejestrze VAT zakupu: w dacie uzgodnienia warunków korekty, tj. 2 marca 2023 roku.

Przykład 8.

Pan Marcin, wystawiając 24 stycznia 2023 roku fakturę na sprzedaż jabłek i bananów firmie D, pomylił stawkę VAT. Wystawił fakturę ze stawką 23% zamiast 5%. Nabywca zgłosił się do pana Marcina o wystawienie korekty faktury. Korektę wystawiono 30 stycznia 2023 roku. Warunki obniżenia podstawy opodatkowania zostały uzgodnione ze sprzedawcą mailowo 31 stycznia 2023 roku. W jakiej dacie firma D powinna ująć fakturę zakupu?

Na gruncie VAT firma D powinna ująć korektę w dacie ustalenia warunków, tj. 31 stycznia 2023 roku. Natomiast na gruncie PIT korekta powinna zostać ujęta w dacie faktury pierwotnej, tj. 24 stycznia 2023 roku.

W przypadku faktury korygującej „in plus”, czyli zwiększającej podstawę opodatkowania, na gruncie VAT faktura powinna być wykazana przez nabywcę w dacie wystawienia faktury korygującej. Na gruncie PIT zasada pozostaje niezmienna.

Przykład 9.

Pani Wioletta prowadzi zakład pogrzebowy i w ramach działalności dokonała na fakturę VAT sprzedaży dwóch trumien z dębu. Firma C (nabywca) zdecydowała się jednak na trumnę sosnową, więc poprosiła o wymianę towaru. W związku tym, że trumna sosnowa jest droższa, pani Wioletta wystawiła firmie C fakturę korygującą zwiększającą z datą 15 lutego 2023 roku. W jaki sposób firma C powinna ująć fakturę?

Firma C powinna ująć fakturę korygującą – zarówno na gruncie VAT (odliczyć podatek VAT), jak również PIT (w kosztach) – w dacie wystawienia faktury, tj. 15 lutego 2023 roku.

Jak powinna zostać wystawiona faktura korygująca w systemie wFirma.pl?

W celu wystawienia faktury korygującej, która dotyczy korekty pozycji faktury, należy przejść do zakładki PRZYCHODY » SPRZEDAŻ gdzie należy zaznaczyć fakturę podlegającą korekcie,i wybrać MODYFIKUJ » KORYGUJ POZYCJE FAKTURY.

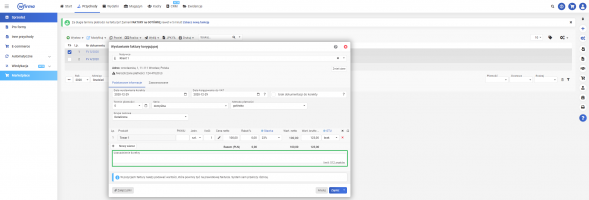

Następnie, w oknie które się pojawi należy wprowadzić dane dotyczące korekty.

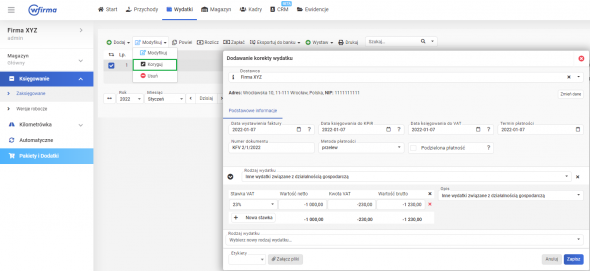

Jak powinna zostać zaksięgowana faktura korygująca w wFirma.pl?

W celu ujęcia faktury korygującej w systemie wFirma.pl należy przejść do zakładki: WYDATKI, odnaleźć fakturę pierwotną, zaznaczyć ją i z górnego menu wybrać opcję: MODYFIKUJ » KORYGUJ. Następnie wystarczy odpowiednio uzupełnić daty i kwoty z otrzymanej korekty.