1 października 2020 roku, wszedł w życie nowy plik JPK VAT, dlatego też czynni podatnicy VAT mają obowiązek dostosować się do nowych przepisów. Nowa struktura JPK VAT wymaga między innymi stosowania kodów grup towarowych i usług. W niniejszym artykule wyjaśnimy, kto musi stosować kod GTU 6 oraz jakie są zasady jego używania w pliku JPK V7!

Jakich transakcji dotyczy obowiązek stosowania kodu GTU 6?

Obowiązek stosowania kodu GTU 6 od 1 października 2020 roku spoczywa na czynnych podatnikach VAT, którzy dokonują dostaw urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w poz. 7–9, 59–63, 65, 66, 69 i 94–96 załącznika nr 15 do ustawy. Są to:

-

komputery i pozostałe maszyny do automatycznego przetwarzania danych;

-

jednostki pamięci – wyłącznie dyski twarde (HDD);

-

telefony dla sieci komórkowych lub dla innych sieci bezprzewodowych – wyłącznie telefony komórkowe, w tym smartfony;

-

aparaty fotograficzne cyfrowe i kamery cyfrowe;

-

części i akcesoria do fotokopiarek – wyłącznie kasety z tuszem i głowicą drukującą do drukarek do maszyn do automatycznego przetwarzania danych, tonery z głowicą drukującą do drukarek do maszyn do automatycznego przetwarzania danych;

-

emulsje do uczulania powierzchni do stosowania w fotografice; preparaty chemiczne do stosowania w fotografice, gdzie indziej niesklasyfikowane – wyłącznie tonery bez głowicy drukującej do drukarek do maszyn do automatycznego przetwarzania danych;

-

atrament do pisania, tusz kreślarski i pozostałe atramenty i tusze – wyłącznie kasety z tuszem bez głowicy do drukarek do maszyn do automatycznego przetwarzania danych;

-

płyty, arkusze, folie, taśmy i pasy z tworzyw sztucznych, niewzmocnionych, nielaminowanych ani niepołączonych z innymi materiałami – wyłącznie folia typu stretch;

-

elektroniczne układy scalone – wyłącznie procesory;

-

półprzewodnikowe urządzenia pamięci trwałej – wyłącznie dyski SSD;

-

konsole do gier wideo (w rodzaju stosowanych z odbiornikiem telewizyjnym lub samodzielnym ekranem) i pozostałe urządzenia do gier zręcznościowych lub hazardowych z elektronicznym wyświetlaczem – z wyłączeniem części i akcesoriów;

-

pakiety oprogramowania systemów operacyjnych – wyłącznie dyski SSD;

-

pakiety pozostałego oprogramowania użytkowego – wyłącznie dyski SSD;

-

pozostałe filmy i nagrania wideo na dyskach, taśmach magnetycznych itp., nośnikach – wyłącznie dyski SSD.

Przykład 1.

Pan Marek prowadzi działalność gospodarczą, w ramach której dokonuje sprzedaży komputerów i telefonów komórkowych. Realizowanie tych transakcji od 1 października 2020 roku powoduje, że w pliku JPK V7 każdą transakcję dokumentującą sprzedaż komputerów i telefonów pan Marek powinien oznaczyć kodem GTU 6.

Przykład 2.

Pan Krzysztof prowadzi serwis naprawy laptopów i drukarek. Czy w związku z tym także powinien oznaczać transakcję kodem GTU 6?

Nie, w tym przypadku mamy jedynie do czynienia z usługą naprawy tych urządzeń, a nie ich sprzedaży, zatem nie należy w tej sytuacji oznaczać transakcji kodem GTU 6.

Kod GTU 6 – dokumentowanie sprzedaży

Wraz z wejściem w życie nowych przepisów 1 października 2020 roku podatnicy zobowiązani do stosowania kodu GTU 6 muszą wykorzystywać dodatkowe oznaczenia w części ewidencyjnej pliku JPK V7. Warto podkreślić, że obowiązek ten dotyczy także faktur zaliczkowych i końcowych. Zatem nawet jeśli faktura końcowa zostanie wystawiona do faktury zaliczkowej, dla której obowiązek podatkowy powstał przed 1 października 2020 roku, fakturę końcową, dla której obowiązek podatkowy powstał po 30 września tego samego roku, należy oznaczyć właściwym symbolem.

Przykład 3.

Pani Kasia 14 września 2020 roku sprzedała zestaw komputerowy. Faktura dla nabywcy została jednak wystawiona dopiero 8 października. Czy faktura ta powinna zatem zostać oznaczona symbolem GTU 6?

Nie, ponieważ obowiązek podatkowy w tym przypadku powstał we wrześniu, więc pani Kasia nie ma obowiązku oznaczania tej transakcji kodem GTU 6 (mimo że faktura została wystawiona w październiku).

Co ważne, przepisy w zakresie wystawiania faktur nie uległy zmianie, kod ten nie musi być zatem umieszczany na wydawanych fakturach, jak również faktura nie musi być opisywana w taki sposób, że dotyczy danego kodu GTU, np. „Wystawiona faktura sprzedaży dotyczy transakcji objętych kodem GTU 6”.

Kod GTU 6 a obowiązek stosowania mechanizmu podzielonej płatności

W przypadku tego typu transakcji (są one wymienione w załączniku nr 15 ustawy o VAT), jeśli sprzedaż dokonywana będzie na rzecz innej firmy (niezależnie od tego, czy będzie to podatnik VAT czynny, czy zwolniony) oraz łączna kwota na fakturze będzie przekraczać kwotę 15 000 zł, konieczne będzie umieszczenie na fakturze adnotacji „mechanizm podzielonej płatności” oraz zastosowanie dodatkowego oznaczenia dla celów JPK, czyli „MPP”.

Przykład 5.

Pan Bartłomiej 12 listopada 2020 roku wystawił fakturę za dostawę sprzętu komputerowego dla firmy „A”. Wartość sprzętu na fakturze sprzedaży wyniosła 17 000 zł. W związku z powyższym pan Bartłomiej zobowiązany jest do oznaczenia transakcji dwoma symbolami: kodem GTU 6 oraz MPP. Dodatkowo ma on również obowiązek umieszczenia na fakturze adnotacji „mechanizm podzielonej płatności”.

Aby umożliwić sprawne rozliczanie podatku od towarów i usług za okresy od lipca do grudnia 2021 r., stosowana jest obecna struktura JPK_VAT z deklaracją (JPK_V7M i JPK_V7K), gdzie przy jej wypełnianiu nie stosuje się oznaczenia MPP zarówno w części sprzedażowej, jak i zakupowej ewidencji.

Kod GTU 6 a towary używane

Zgodnie z art. 120 ust. 1 pkt 4 ustawy o VAT za towary używane uważa się „ruchome dobra materialne nadające się do dalszego użytku w ich aktualnym stanie lub po naprawie, inne niż określone w pkt 1–3 oraz inne niż metale szlachetne lub kamienie szlachetne (CN 7102, 7103, 7106, 7108, 7110, 7112)”. Towary te często sprzedawane są w procedurze VAT marża, zatem jeśli tego typu sprzedaż będzie dotyczyła towarów objętych kodem GTU 6, dla celów JPK V7 podatnik powinien dodatkowo zastosować oznaczenie MR_UZ.

Kod GTU 6 a sprzedaż na kasie fiskalnej

Należy zwrócić uwagę, że zgodnie z § 4 rozporządzenia Ministra Finansów w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących w przypadku sprzedaży na rzecz osób fizycznych większość tych transakcji (objęta GTU 6) podlega obowiązkowej ewidencji na kasie fiskalnej. Są to takie transakcje, jak:

-

dostawa sprzętu radiowego, telewizyjnego i telekomunikacyjnego, z wyłączeniem lamp elektronowych i innych elementów elektronicznych oraz części do aparatów i urządzeń do operowania dźwiękiem i obrazem, anten (PKWiU ex 26 i ex 27.90);

-

dostawa sprzętu fotograficznego, z wyłączeniem części i akcesoriów do sprzętu i wyposażenia fotograficznego (PKWiU ex 26.70.1);

-

dostawa zapisanych i niezapisanych nośników danych cyfrowych i analogowych.

Przy czym obowiązek stosowania kodu GTU 6 nie obejmuje raportów miesięcznych czy dobowych drukowanych na kasie fiskalnej. W przypadku ewidencjonowania sprzedaży za pomocą kasy fiskalnej wpis należy zatem oznaczyć jedynie symbolem RO, który jest w tym przypadku oznaczeniem obowiązkowym.

Faktura korygująca a oznaczenia GTU 6

Szczególną trudność może sprawić podatnikom oznaczanie w nowym pliku JPK V7 faktur korygujących. Ministerstwo Finansów w pytaniach i odpowiedziach w sprawie pliku JPK z deklaracją (JPK V7) wskazało, że fakturę korygującą zawsze należy oznaczyć kodem GTU 6, gdy koryguje ona dostawę wchodzącą w zakres kodu GTU oraz gdy korekta wystawiana jest po 30 września 2020 roku. Możemy wyróżnić 3 nietypowe sytuacje:

Sytuacja 1.

-

korekta faktury za towar/usługę nieobjętą kodem GTU 6;

-

na fakturze pierwotnej zastosowano oznaczenie ze względu na towar objęty kodem GTU 6.

W przypadku gdy korekta dotyczy wyłącznie pozycji, która nie jest objęta obowiązkiem stosowania kodu GTU 6, podatnik nie musi oznaczać korekty symbolem GTU 6, nawet jeśli korygowana faktura zawierała takie oznaczenie.

Pani Agata sprzedała firmie „A” telefon komórkowy, w związku z czym faktura została oznaczona kodem GTU 6. Na fakturze znajdowało się także zakupione dodatkowo etui i szkło hartowane, które po rozpakowaniu okazało się pęknięte, zatem firma „A” postanowiła złożyć reklamację. Pani Agata wystawiła w związku z tym fakturę korygującą na wartość zakupionego etui. Czy w tym przypadku fakturę korygującą także należy oznaczyć kodem GTU 6?

Nie, ponieważ w tej sytuacji korekta dotyczy jedynie pozycji, która nie jest objęta obowiązkiem stosowania kodu GTU 6, zatem pani Agata nie musi oznaczać tym symbolem faktury korygującej.

Sytuacja 2.

-

korekta faktury za towar/usługę objętą kodem GTU 6;

-

faktura pierwotna zawierała towary/usługi, do których nie stosuje się oznaczenia GTU 6.

W tym przypadku, mimo że faktura pierwotna nie zawierała oznaczenia GTU 6, korektę zawierającą pozycje objęte obowiązkiem stosowania tego symbolu należy oznaczyć kodem GTU 6.

Pani Kinga przez pomyłkę nie umieściła na fakturze pozycji dotyczącej sprzedaży laptopa, przez co na fakturze znajdowała się jedynie torba. W związku z tym pani Kinga wystawiła fakturę korygującą, dodając sprzedaż laptopa. Czy w tym przypadku korektę należy oznaczyć kodem GTU 6?

Tak, ponieważ faktura korygująca zawiera pozycję, która objęta jest obowiązkiem stosowania kodu GTU 6.

Sytuacja 3.

-

faktura pierwotna dotyczy transakcji objętej kodem GTU 6; obowiązek podatkowy powstał przed 1 października, np. we wrześniu 2020 roku, w związku z czym nie posiada oznaczenia GTU 6;

-

faktura korygująca wystawiona została w październiku 2020 roku i dotyczy towaru/usługi objętej kodem GTU 6.

W tym przypadku, ponieważ faktura korygująca wystawiana jest po 1 października 2020 roku, podatnik ma obowiązek zastosowania kodu GTU – nawet jeśli faktura pierwotna nie była objęta tym obowiązkiem – ze względu na to, iż obowiązek podatkowy powstał przed 1 października 2020 roku.

Pan Tomasz 15 września 2020 roku wystawił fakturę dotyczącą sprzedaży drukarki (sprzedaż również nastąpiła we wrześniu). 22 października 2020 roku kontrahent zgłosił, że na fakturze znajduje się błędna kwota. Czy w związku z tym pan Tomasz, wystawiając fakturę korygującą, musi oznaczyć ją kodem GTU 6?

Tak, ponieważ faktura korygująca wystawiana jest po 1 października 2020, pan Tomasz ma obowiązek oznaczyć ją kodem GTU 6.

GTU 6 w systemie wfirma.pl

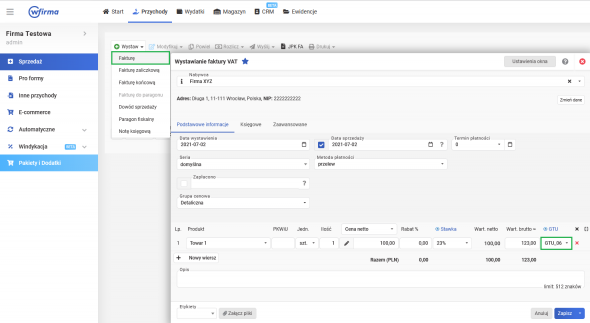

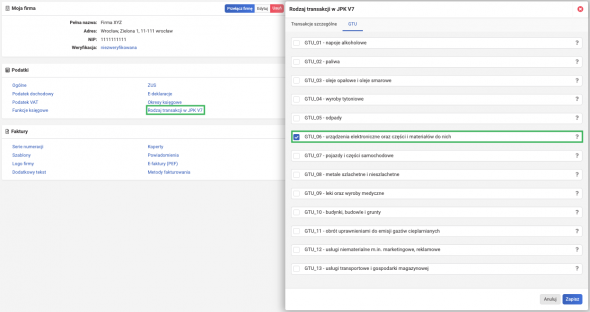

Aby wybrać odpowiedni kod GTU przy dokumencie sprzedaży w systemie wfirma.pl, należy przejść do zakładki USTAWIENIA » PODATKI » TYPY TRANSAKCJI W JPK V7 » GTU. Następnie trzeba wybrać odpowiedni kod, czyli w tym przypadku GTU 6, a następnie kliknąć ZAPISZ.

Wystawianie faktury

W trakcie wystawiania dokumentu sprzedaży schematem: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ (lub WERSJĘ ROBOCZĄ SPRZEDAŻY, jeśli włączona jest opcja w ustawieniach), w oknie w pozycji dodawania nazwy produktu znajduje się dodatkowa kolumna GTU, gdzie:

-

użytkownik ma możliwość wybrać odpowiedni kod GTU dla danej pozycji;

-

system automatycznie zaciągnie odpowiedni kod GTU, jeśli wybrał produkt/usługę z magazynu (i wcześniej kod ten ustawił).