Każdy czynny podatnik VAT w styczniu 2018 r. został obarczony obowiązkiem wysyłki Jednolitego Pliku Kontrolnego dotyczącego rejestrów VAT, w częstotliwości miesięcznej do Ministerstwa Finansów. Od 1 października 2020 r. ten obowiązek został zastąpiony koniecznością wysyłki nowego pliku JPK – JPK_V7M i JPK_V7K. Pojawia się przy tym wątpliwość, czy wysyłka nowego JPK jest możliwa bez podpisu elektronicznego i czy jest ona w ogóle bezpieczna. Artykuł omawia, jak wysłać JPK w nowej strukturze oraz odpowiada na najczęściej pojawiające się w tym zakresie wątpliwości podatników.

Jak wysłać JPK w nowej strukturze?

Jednolity Plik Kontrolny, dalej zwany JPK, jest ustandaryzowanym plikiem w formacie XML. W związku z tym przekazanie JPK może się odbyć tylko elektronicznie – nie jest możliwe, aby dokonać tego w formie papierowej.

Aby doszło do wysyłki nowego JPK, podatnik powinien podpisać plik jednym z trzech sposobów:

- podpisem kwalifikowanym (polskim lub innego kraju UE),

- profilem zaufanym,

- danymi autoryzującymi (tj. kwotą przychodu z zeznania rocznego składanego w ubiegłym roku, imieniem, nazwiskiem, numerem NIP/PESEL oraz datą urodzenia).

Wysyłka nowego JPK z deklaracją możliwa jest przez systemy księgowe, które posiadają integrację z bramką Ministerstwa Finansów (poprzez API) bądź przez udostępnioną aplikację MF e-mikrofirma.

Jak wysłać JPK i czy jest to bezpieczne?

Ze świadomością tego, jakie informacje zawierają pliki JPK – tzn. odzwierciedlają sytuację gospodarczą i finansową firmy (z JPK_VAT wiadomo jest m.in., jakich przedsiębiorca w danym okresie dokonał zakupów, a także co, komu i w jakiej kwocie sprzedał) – niejednokrotnie nasuwają się pytania o bezpieczeństwo wysyłki Jednolitych Plików Kontrolnych.

Ministerstwo Finansów w odpowiedzi na interpelację nr 9998 wyjaśniło:

„Dane w zakresie Jednolitych Plików Kontrolnych przekazywane przez podatników są chronione z zachowaniem wszystkich reguł wynikających z przepisów dotyczących ochrony informacji stanowiących tajemnicę skarbową i ochrony danych osobowych w odniesieniu do ochrony danych w formie elektronicznej. Dostęp do danych w celu realizacji zadań analitycznych mają jedynie upoważnieni pracownicy resortu finansów. Jednolite Pliki Kontrolne przesyłane są przez przedsiębiorców do chmury publicznej w postaci zaszyfrowanej kluczem publicznym Ministerstwa Finansów. Do szyfrowania JPK wykorzystywane są silne algorytmy kryptograficzne AES oraz RSA. Odszyfrowanie możliwe jest tylko w środowisku Centrum Przetwarzania Danych Ministerstwa Finansów (CPD MF) z wykorzystaniem chronionego klucza prywatnego Ministerstwa Finansów. Bezpieczeństwo przetwarzania danych w CPD MF zapewniają:

- System Zarządzania Bezpieczeństwem Informacji zgodny z wymaganiami normy PN-ISO/IEC 27001;

- zasady bezpiecznego przetwarzania danych w CPD MF określone w Polityce Bezpieczeństwa Informacji CPD;

- zabezpieczenia techniczne – systemy typu Firewall, IDS/IPS (Intrusion Detection System/Intrusion Prevention System), systemy antywirusowe i DLP (Data Loss Prevention), system SIEM (Security Information and Event Management) oraz systemy monitorujące funkcjonowanie głównych systemów IT;

- prowadzone okresowe działania audytowe.

Ponadto wszystkie dane przekazywane w ramach JPK są objęte tajemnicą skarbową, której naruszenie jest zagrożone karą pozbawienia wolności (art. 306 Ordynacji podatkowej)”.

- Nowa struktura JPK VAT 2020 to nowe zasady ewidencjonowania!;

- Nowa struktura JPK VAT z deklaracją – JPK V7M oraz JPK V7K;

- Nowy JPK 2020 r. – co się zmieni i jak się przygotować?.

Jak wysłać JPK w nowej strukturze? Wątpliwości podatników

Nowa struktura JPK generuje wątpliwości i obawy wśród podatników. W dalszej części artykułu omawiamy te najbardziej powszechne.

Czy wysyłać zerowe JPK?

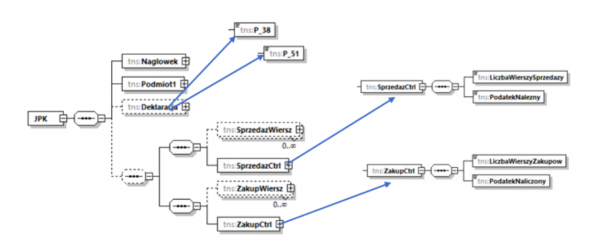

Aktualnie obowiązujący plik JPK_V7 podatnik ma obowiązek przekazać do Ministerstwa Finansów, nawet gdy jest on „zerowy”. Ministerstwo w broszurze informacyjnej dotyczącej struktury JPK_VAT z deklaracją poświęciło jeden akapit, aby wyjaśnić, jak będzie wyglądać w strukturze „zerowy” JPK. W przekazanym do urzędu pliku będą widoczne wówczas jedynie wypełnione pola identyfikujące podmiot składający nowy JPK oraz w elemencie:

- „Deklaracja” w polach P_38 i P_51 wykazana będzie wartość „0”;

- „LiczbaWierszySprzedazy” oraz „LiczbaWierszyZakupow” wykazana będzie wartość „0”;

- „PodatekNalezny” oraz „PodatekNaliczony” wykazana będzie wartość „0.00”.

Źródło: Broszura informacyjna dot. struktury JPK_VAT z deklaracją

Co w przypadku wysyłki po terminie JPK_V7 – jakiej kary można się spodziewać?

Podatnicy wysyłają JPK_V7 do Ministra Finansów co miesiąc bez wezwania ze strony urzędu. Termin złożenia mija 25. dnia miesiąca następującego po miesiącu, którego dany JPK dotyczy. Nowy JPK_V7M (w przypadku rozliczeń miesięcznych) i JPK_V7K (w przypadku rozliczeń kwartalnych) będzie miał analogiczny termin składania.

- od 260 zł do 5200 zł (mandat),

- od 260 zł do 26 000 zł (nakaz sądu),

- od 260 zł do 52 000 zł (wyrok sądu).

Ponadto organ podatkowy może nałożyć na podatnika karę porządkową do 2800 zł.

Czy czynny żal uchroni przed negatywnymi skutkami niezłożenia w terminie JPK?

Gdy pojawił się obowiązek złożenia pliku JPK_V7, wśród podatników narodziła się wątpliwość, czy w przypadku wysyłki JPK po terminie możliwe będzie skorzystanie z instytucji czynnego żalu. Wątpliwość powodował fakt, że w przypadku braku wysyłki JPK z uwagi na elektronizację od razu w Ministerstwie Finansów widnieje informacja, kto nie wywiązał się z obowiązków. W praktyce jednak w przypadku wysyłki JPK po terminie przyjęło się wysyłanie czynnego żalu. Taką powinność również wskazywały:

- organy podatkowe telefonicznie w przypadku podatników, u których wykryli niewywiązanie się z obowiązku;

- Krajowa Informacja Skarbowa;

- Ministerstwo Finansów na swojej stronie.

Czy można wysłać kilka plików JPK?

Nie, plik JPK posiada w swojej strukturze pozycję określaną jako „cel złożenia”, w której można określić numer – 1 – „pierwszy składany plik JPK” – i numer 2, 3, 4 – który wskazuje, że JPK jest kolejnym plikiem, który ma na celu skorygowanie pierwszego pliku. Nie można więc złożyć kilku plików JPK z numerem 1, np. dotyczącego osobno rejestru VAT sprzedaży i zakupu. W przypadku próby wysyłki JPK o celu złożenia numer 1 po raz kolejny plik nie zostanie przyjęty przy wysyłce. Ta zasada zarówno dotyczyła poprzedniego pliku JPK, jak i dotyczyć będzie nowego pliku JPK. Również on w swojej strukturze zawiera cel złożenia, w którym dany numer w konkretnym okresie można zastosować tylko raz.

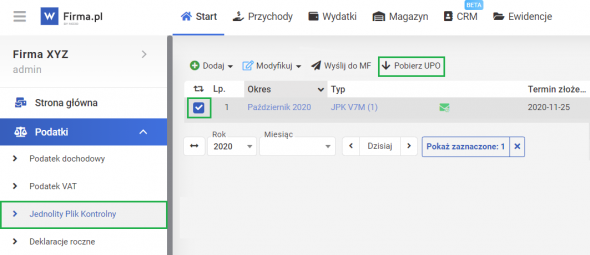

Czy należy posiadać dowód wysyłki JPK?

Dla celów dowodowych należałoby posiadać w swojej dokumentacji urzędowe poświadczenie odbioru, tzw. UPO. Potwierdza ono poprawne otrzymanie pliku przez Ministerstwo Finansów.

Jak wysłać JPK w nowej strukturze w formie korekty?

W praktyce zdarzają się pomyłki powstałe podczas księgowania danego okresu. Jeżeli za taki okres aktualny JPK_V7 został już wysłany do Ministerstwa Finansów, należałoby po dokonaniu zapisów korygujących błędy sporządzić korektę JPK_V7 i przesłać ją do Ministerstwa. W przypadku JPK_V7 należy mieć dodatkowo na względzie, że ustawodawca pozwolił organom podatkowym nakładać na podatników sankcje w postaci kary pieniężnej w wysokości 500 zł za każdy błąd zawarty w JPK.

Jak wysłać JPK w nowej strukturze przez system wfirma.pl?

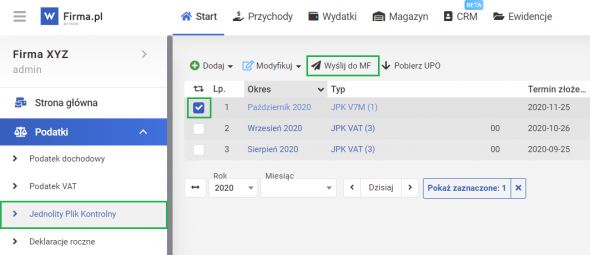

W systemie wfirma.pl dostępny jest plik JPK_V7, który można wysłać za pomocą pakietu „Księgowość online”, poprzez:

- profil zaufany,

- podpis kwalifikowany,

- podpis pracownika wfirma.pl (przy spełnieniu określonych warunków).

W celu wysyłki JPK_V7 należy przejść do zakładki START » PODATKI » JEDNOLITY PLIK KONTROLNY » DODAJ JPK » DODAJ JPK VAT, następnie zaznaczyć wygenerowane JPK, a z menu wybrać opcję WYŚLIJ DO MF.

Po zleceniu wysyłki odbywa się ona za pomocą bezpiecznych – szyfrowanych – kanałów transmisji danych, które odszyfrowuje następnie Ministerstwo Finansów. Jeśli przesyłka przeszła pomyślnie – czyli trafiła do MF – pojawi się zielona koperta i możliwe będzie pobranie UPO, tj. urzędowego poświadczenia odbioru. Aby pobrać UPO z systemu, należy wysłany JPK zaznaczyć na liście i skorzystać z opcji POBIERZ UPO.

Szczegółowe informacje na temat wysyłki nowego pliku JPK_V7 w systemie przedstawia artykuł: Generowanie i wysyłka JPK V7 w systemie wfirma.pl