Zakładam właśnie działalność gospodarczą, której przedmiotem będzie świadczenie usług prawniczych. Moimi klientami będą w dużej mierze osoby fizyczne nieprowadzące działalności gospodarczej. Czy w związku z tym muszę zakupić kasę fiskalną i ewidencjonować na niej każdą sprzedaż? Czy kasa fiskalna dla prawników jest elementem obowiązkowym?

Marek, Tomaszów Mazowiecki

Zgodnie z rozporządzeniem w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących usługi prawnicze zostały wyszczególnione jako te, które zwolnieniu z kasy fiskalnej nie podlegają. W związku z powyższym kasa fiskalna dla prawników jest co do zasady obowiązkowa. Istnieje jednak pewien wyjątek. Przy spełnieniu określonych wymogów możliwe jest skorzystanie ze zwolnienia z obowiązku ewidencjonowania sprzedaży za pośrednictwem kasy fiskalnej w przypadku usług prawniczych.

Kasa fiskalna dla prawników a świadczenie usług

Na początku warto określić, jakie usługi kwalifikują się do usług prawniczych. Otóż zostały one sklasyfikowane w grupie 69.10.Z PKD, która obejmuje:

reprezentowanie interesów jednej strony przeciw drugiej stronie przed sądem lub innym ciałem orzekającym, prowadzone przez adwokatów, radców prawnych lub pod ich nadzorem:

doradztwo i reprezentowanie w sprawach cywilnych,

doradztwo i reprezentowanie w sprawach karnych,

doradztwo i reprezentowanie w przypadkach sporów pracowniczych;

doradztwo prawne i ogólne konsultacje, przygotowywanie dokumentów prawnych w zakresie:

statutów, umów, porozumień i innych dokumentów związanych z prowadzeniem firm,

dokumentacji patentowej i praw autorskich,

przygotowywania innych dokumentów prawnych, np.: testamentów, pełnomocnictw;

działalność notariuszy, komorników, sędziów polubownych, rzeczników patentowych, radców prawnych, mediatorów sądowych.

Wyżej wymienione czynności, klasyfikowane jako usługi prawnicze, zostały wykazane w § 4 ust. 2 pkt g ww. rozporządzenia jako usługa, która nie może skorzystać z możliwych zwolnień z kasy fiskalnej – zwolnienia przedmiotowego oraz podmiotowego, które dotyczy limitu obrotów. Wśród katalogu czynności ujętych w PKD wyszczególniono usługi notarialne, których jako jedyne nie obowiązuje wymóg bezwzględnego ewidencjonowania sprzedaży na kasie fiskalnej. Zatem kasa fiskalna dla prawników jest obowiązkowa i powinna zostać zainstalowana przed wykonaniem pierwszej usługi na rzecz osoby prywatnej.

Przykład 1.

Pan Przemysław, który jest prawnikiem, świadczy usługi na rzecz osób fizycznych nieprowadzących działalności gospodarczej. Wartość świadczonych usług na ich rzecz nie przekroczyła 20 000 zł. Czy pan Przemysław jest zobowiązany do posiadania kasy rejestrującej?

W przypadku usług prawniczych nie stosuje się zwolnień z obowiązku ewidencjonowania przychodu na kasie, zatem bez względu na kwotę obrotu prawnik jest zobowiązany do ewidencjonowania każdej sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej za pomocą kasy.

Przykład 2.

Pani Natalia świadczy usługi prawne wyłącznie na rzecz firm. Czy w związku z tym ma obowiązek posiadania kasy fiskalnej i ewidencjonowania na niej przychodu?

Nie, ponieważ pani Natalia świadczy usługi tylko na rzecz firm, nie jest zobowiązana do posiadania kasy rejestrującej.

Kasa fiskalna dla prawników online – wyjątek

W przypadku świadczenia usług prawniczych „na odległość” istnieje jednak wyjątek. Ustawodawca dopuścił możliwość zwolnienia z obowiązku ewidencji sprzedaży na kasie fiskalnej dla usług prawniczych, jeśli przy sprzedaży zostaną spełnione łącznie dwa warunki wymienione w § 4 ust. 3 pkt 2 wraz z warunkami określonymi w poz. 37 załącznika do rozporządzenia:

„§ 4 ust. 3 pkt. 2. Świadczenie usług ma miejsce wyłącznie przy wykorzystaniu środków porozumiewania się na odległość, lub których rezultat jest przekazywany wyłącznie przy wykorzystaniu tych środków;

37) Świadczenie usług na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych, jeżeli świadczący usługę otrzyma w całości zapłatę za wykonaną czynność za pośrednictwem poczty, banku lub spółdzielczej kasy oszczędnościowo-kredytowej (odpowiednio na rachunek bankowy podatnika lub na rachunek podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem), a z ewidencji i dowodów dokumentujących zapłatę jednoznacznie wynika, jakiej konkretnie czynności dotyczyła”.

Podsumowując powyższe, usługi prawnicze mogą być zwolnione z ewidencjonowania sprzedaży za pomocą kasy fiskalnej tylko wtedy, gdy pomiędzy sprzedawcą a nabywcą nie dochodzi do sprzedaży bezpośredniej. Usługi te są wówczas świadczone poprzez środki masowego przekazu, głównie przez internet lub telefonicznie, czego poświadczeniem mogą być wiadomości w formie elektronicznej lub bilingi rozmów, na podstawie których można wnioskować, że sprzedaż usługi prawniczej faktycznie miała miejsce. W modelu sprzedaży pośredniej nie dochodzi bowiem do fizycznego spotkania sprzedawcy z nabywcą. Jednocześnie całe wynagrodzenie sprzedawcy za sprzedane usługi prawnicze musi być zrealizowane w sposób mogący jednoznacznie stwierdzić jego faktycznie otrzymaną wysokość wraz z dokładnym wskazaniem przedmiotu usługi, którego dotyczy. Należność powinna zostać wpłacona na rachunek rozliczeniowy sprzedawcy lub na rachunek spółdzielczej kasy oszczędnościowo-kredytowej, której sprzedawca jest członkiem.

Przykład 3.

Pan Piotr świadczy usługi prawne i udziela porad w formie online. Zapłatę za przeprowadzoną konsultację otrzymał na rachunek bankowy, z którego wynika, czego dotyczyła usługa. W jaki sposób pan Piotr ma zaewidencjonować wykonaną usługę?

Ponieważ są spełnione warunki do skorzystania ze zwolnienia z kasy fiskalnej, pan Piotr nie ma obowiązku posiadania kasy rejestrującej i tym samym może udokumentować przychód za pomocą faktury bądź na podstawie ewidencji sprzedaży bezrachunkowej.

Kasa fiskalna online dla prawnika a ulga na jej zakup

Stopniowo wprowadzane kasy fiskalne online zastępują te tradycyjne – ma to na celu usprawnić kontrolę oraz zmniejszyć rozmiar szarej strefy i luki w podatku VAT. Urządzenie to powinno być stale połączone z internetem i tym samym być połączone z Centralnym Repozytorium KAS. Co do zasady obowiązkiem ewidencjonowania sprzedaży na kasie fiskalnej online zostały objęte tzw. „branże wrażliwe”.

Kasa fiskalna dla prawników jest obowiązkowa, a ponadto od lipca 2021 roku ta grupa podatników ma obowiązek rejestrowania sprzedaży na kasie fiskalnej online, zatem przysługuje jej prawo do skorzystania z ulgi na zakup takiej kasy.

Co do zasady ulga na zakup kasy online należy się zarówno czynnym podatnikom VAT, jak i podatnikom VAT zwolnionym (tzw. nievatowcom). Jeżeli prawnikowi będącemu czynnym podatnikiem VAT przysługuje prawo do skorzystania z ulgi na zakup kasy fiskalnej, odliczenia dokonuje się bezpośrednio w pliku JPK_V7 w pozycji P_49, gdzie kwota odliczenia wykazywana jest w części deklaracyjnej jako schemat:

Przykład 4.

Pan Adam prowadzi własną kancelarię, w ramach której świadczy usługi prawnicze. Z uwagi na fakt, że usługi prawne zostały objęte obowiązkiem posiadania kasy fiskalnej online, przedsiębiorca zdecydował się zakupić ją – w marcu 2021 roku. Czy pan Adam może rozliczyć ulgę na zakup kasy w marcu 2021 roku?

Tak, ponieważ działalność została objęta obowiązkiem ewidencjonowania sprzedaży na kasie fiskalnej i rozpoczęto jej ewidencjonowanie na kasie online, pan Adam może rozliczyć ulgę na jej zakup już w pliku JPK_V7 za marzec 2021 roku.

W przypadku nievatowców wniosek o zwrot ulgi na zakup kasy online można złożyć najwcześniej w miesiącu następującym po miesiącu, w którym zaczęto ewidencjonować sprzedaż na tej kasie. W takiej sytuacji prawo do zwrotu również nie wygasa i można o nie wnioskować w dowolnym momencie. Podatnicy zwolnieni z VAT otrzymają zwrot w ciągu 25 dni od dnia złożenia wniosku do naczelnika urzędu skarbowego. Pieniądze zostaną przekazane na rachunek bankowy podany we wniosku.

Podsumowując, w świetle obowiązujących przepisów podatkowych, pomimo jasnego wykluczenia ze zwolnienia usług prawniczych z obowiązku posiadania kasy fiskalnej, dopuszczono jeden wyjątek. W sytuacji gdy podmiot świadczy usługi prawnicze na odległości, a zapłata jest dokonywana na jego rachunek bankowy lub SKOK, w całej kwocie zobowiązania oraz z prowadzonych ewidencji jasno wynika, jakiej konkretnie czynności dotyczyła zapłata, to wówczas kasa fiskalna dla prawników nie jest wymagana. Warunkiem zwolnienia jest bezsprzeczne spełnienie powyższych wymogów. W przypadku niespełnienia któregokolwiek z nich zwolnienie z kasy fiskalnej nie znajduje zastosowania.

Księgowanie raportu kasowego w systemie wFirma

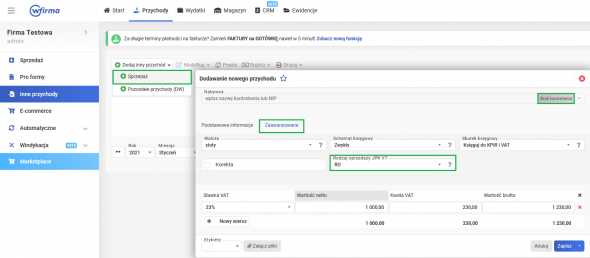

W celu zaksięgowania przychodu z kasy w systemie wFirma należy przejść w zakładkę PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » SPRZEDAŻ, a następnie w otwartym oknie zaznaczyć opcję BRAK KONTRAHENTA. Jako numer dowodu można przyjąć ŁRO [numer/miesiąc/rok] oraz wprowadzić dane zgodne z wydrukowanym raportem z kasy.

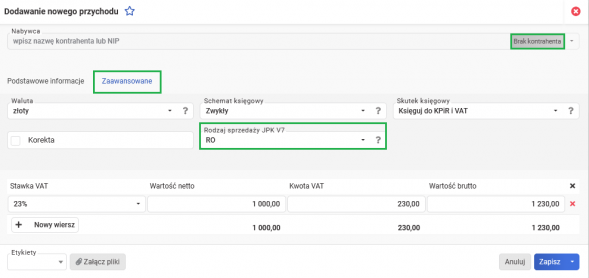

Następnie w przypadku czynnego podatnika VAT trzeba przejść do podzakładki ZAAWANSOWANE i w polu RODZAJ SPRZEDAŻY JPK_V7 wybrać opcję RO.

Dzięki temu wprowadzony raport fiskalny otrzyma oznaczenie „RO” w strukturze JPK_V7.

Wprowadzanie ulgi na zakup kasy w JPK_V7 w systemie wFirma

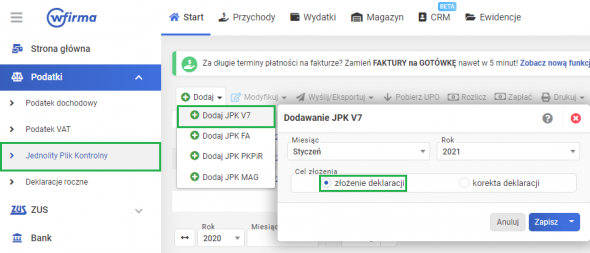

W przypadku czynnego podatnika VAT ulgę na zakup kasy fiskalnej należy wykazać bezpośrednio w generowanym pliku JPK_V7M (rozliczenia miesięczne) / JPK_V7K (rozliczenia kwartalne). Plik należy wygenerować przez zakładkę START » PODATKI » JEDNOLITY PLIK KONTROLNY » DODAJ » DODAJ JPK_V7, gdzie wskazuje się okres składania pliku, a następnie jako CEL ZŁOŻENIA wyznacza ZŁOŻENIE DEKLARACJI.

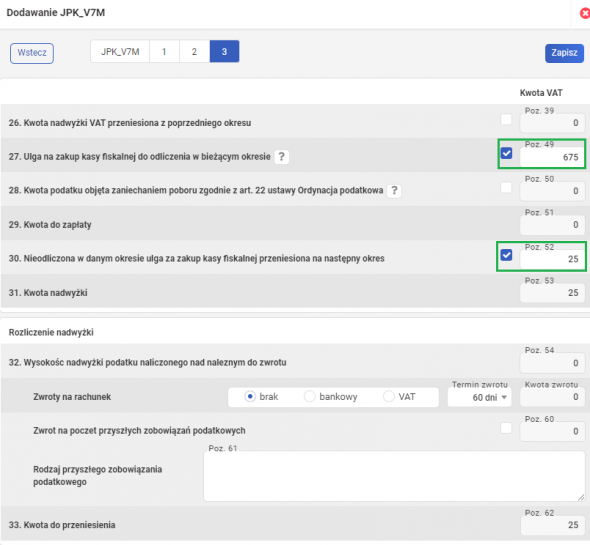

Wartość ulgi na zakup kasy fiskalnej podlegającej odliczeniu wskazuje się w polu 27. – ULGA NA ZAKUP KASY FISKALNEJ DO ODLICZENIA W BIEŻĄCYM OKRESIE, gdzie po zaznaczeniu opcji odblokowana zostanie poz. 49, w której należy wpisać kwotę ulgi. Jeżeli kwota wydatkowana na zakup kas rejestrujących przekracza kwotę podatku VAT do zapłaty, nadwyżka nieodliczonej ulgi przysługuje do zwrotu w danym okresie rozliczeniowym, a jej wartość wprowadza się po zaznaczeniu opcji i wprowadzeniu jej w poz. 52.