Faktura jest czynnością dokumentującą wykonanie usługi. Pojawia się zatem pytanie, jak należy postąpić w przypadku gdy najpierw zostanie wystawiona faktura, a następnie nie dojdzie do wykonania usługi. Okazuje się bowiem, że w zależności od okoliczności niewykonanie usługi a korekta faktury może wywołać różne konsekwencje podatkowe, jeżeli chodzi o podatek PIT oraz VAT.

Niewykonanie usługi na gruncie podatku PIT

Nasze rozważania rozpoczniemy od analizy podatku dochodowego. W myśl art. 14 ust. 1 ustawy o PIT za przychód z pozarolniczej działalności gospodarczej uważa się kwoty należne, choćby nie zostały faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów, udzielonych bonifikat i skont. U podatników dokonujących sprzedaży towarów i usług opodatkowanych podatkiem od towarów i usług za przychód z tej sprzedaży uważa się przychód pomniejszony o należny podatek od towarów i usług.

Przychody należne to wszelkiego rodzaju przychody, co do których przysługuje podatnikowi uprawnienie do ich dochodzenia, czyli takie, które wynikają z konkretnego stosunku prawnego. Powstanie przychodów należnych związane jest z powstaniem wierzytelności, a nie z faktem otrzymania wynagrodzenia. Opierając się na regulacjach prawa cywilnego, możemy stwierdzić, że przychodami należnymi są przychody wymagalne w rozumieniu prawa cywilnego, tj. możliwe do prawnie skutecznego ich dochodzenia.

Natomiast zgodnie z art. 14 ust. 1c powołanej ustawy za datę powstania przychodu, uważa się dzień wydania rzeczy, zbycia prawa majątkowego lub wykonania usługi, albo częściowego wykonania usługi, nie później niż dzień:

- wystawienia faktury, albo

- uregulowania należności.

Równocześnie należy wskazać, że zgodnie z art. 14 ust. 3 pkt 1 ustawy o PIT do przychodów z pozarolniczej działalności nie zalicza się pobranych wpłat lub zarachowanych należności na poczet dostaw towarów i usług, które zostaną wykonane w następnych okresach sprawozdawczych.

W konsekwencji powyższych regulacji konieczne jest przeanalizowanie konkretnych ustaleń pomiędzy kontrahentami. Inne skutki wywoła bowiem sytuacja, w której podatnik wpłacił zaliczkę na poczet przyszłej usługi, a inne, gdy dokonał zapłaty całej należności.

Przykład 1.

Podatnik 10 marca otrzymał zaliczkę na poczet wykonania usługi. Usługa nie została wykonana. W tym przypadku należy zaznaczyć, że otrzymana zaliczka nie stanowi przychodu podatkowego. Niewykonanie usługi nie spowoduje zatem konieczności korekty przychodu, ponieważ taki w ogóle nie powstał.

Inaczej natomiast przedstawia się sytuacja, gdy podatnik dokonał uregulowania całej należności, a nie zaliczki.

W tym zakresie musimy wskazać na treść art. 14 ust. 1m ustawy o PIT, który stanowi, że jeżeli korekta przychodu nie jest spowodowana błędem rachunkowym lub inną oczywistą omyłką, korekty dokonuje się poprzez zmniejszenie lub zwiększenie przychodów osiągniętych w okresie rozliczeniowym, w którym została wystawiona faktura korygująca lub w przypadku braku faktury inny dokument potwierdzający przyczyny korekty.

W przypadku niewykonania usługi należy zatem dokonać korekty na bieżąco w okresie rozliczeniowym, w którym została wystawiona faktura korygująca. Korekta nie jest w tym przypadku spowodowana ani błędem rachunkowym, ani oczywistą omyłką, lecz wynika z faktu niewykonania usługi.

Przykład 2.

Podatnik na poczet wykonania usługi wystawił fakturę 10 marca. W tym samym dniu otrzymał również całą należność. Usługa nie została wykonana i 1 kwietnia wystawiono fakturę korygującą. Podatnik powinien zatem rozpoznać przychód podatkowy w marcu i następnie skorygować przychód w kwietniu.

Niewykonanie usługi a korekta faktury na gruncie podatku VAT

Kolejna kwestia, na którą zwrócimy uwagę to korekta faktury z uwagi na niewykonanie usługi a prawo do odliczenia podatku naliczonego. W tym przypadku analizować będziemy kwestie wpłaconej zaliczki na podatek.

Przypomnijmy, że na gruncie podatku VAT, inaczej niż w przypadku podatku PIT, otrzymanie zaliczki jest zdarzeniem rodzącym obowiązek podatkowy. Ma to swoje konsekwencje także w zakresie prawa do odliczenia podatku naliczonego.

Stosownie do art. 86 ust. 2 pkt 1 ustawy o VAT kwotę podatku naliczonego stanowi suma kwot podatku wynikających z faktur otrzymanych przez podatnika z tytułu:

- nabycia towarów i usług,

- dokonania całości lub części zapłaty przed nabyciem towaru bądź wykonaniem usługi.

Elementarnym warunkiem umożliwiającym podatnikowi odliczenie podatku naliczonego jest niewątpliwy i bezsporny związek zakupów z wykonanymi czynnościami opodatkowanymi.

To powoduje, że wykluczona jest możliwość dokonania obniżenia kwoty podatku należnego o kwotę podatku naliczonego związanego z usługami i towarami, które nie są w ogóle wykorzystywane do czynności opodatkowanych.

Naturalnie w sytuacji, gdy dana czynność nie jest w ogóle realizowana, to nie może być mowy o jej wykorzystywaniu do czynności opodatkowanych.

Należy zauważyć, że celem faktury jest przede wszystkim udokumentowanie rzeczywistego przebiegu zdarzeń gospodarczych, pełni ona bowiem szczególną rolę dowodową w prawidłowym wymiarze podatku VAT. Reguła ta w takim samym zakresie dotyczy zarówno dokumentowania czynności opodatkowanych, jak i otrzymania zaliczki.

W interpretacji Dyrektora KIS z 12 marca 2021 roku (nr 0113-KDIPT1-2.4012.899.2020.2.JS) organ podatkowy wskazał, że nie ulega wątpliwości, że pomiędzy otrzymaniem przez podatnika zaliczki a wykonaniem usługi musi istnieć bezpośredni związek. Część należności ma bowiem stanowić wynagrodzenie związane z wykonaniem czynności, za którą zapłata jest należna. W innym przypadku sam transfer pieniędzy – następujący bez związku z przyszłą czynnością opodatkowaną, na której poczet jest dokonywany – pozostaje obojętny na gruncie VAT. Mówiąc inaczej, nie stanowi w takim przypadku opodatkowanej zaliczki.

To powoduje, że jeżeli podatnik odliczył podatek VAT z tytułu zapłaconej zaliczki, a transakcja, na której poczet zaliczkę wpłacono, nie dochodzi do skutku, to konieczne jest dokonanie korekty uprzednio odliczonego podatku naliczonego.

Dotyczy to zarówno przypadku, gdy płatność miała charakter zaliczki i jest zwracana nabywcy, jak i sytuacji, gdy płatność stanowiła wadium (zabezpieczenie) zatrzymywane przez sprzedawcę. Także w tym ostatnim przypadku nie ma przedmiotu podatku, a przyjęta zaliczka przestaje być wynagrodzeniem za spodziewaną czynność opodatkowaną. Pełni funkcję quasi-odszkodowawczą i nie łączy się z żadnym świadczeniem sprzedawcy.

Przykład 3.

Przedsiębiorcy zawarli umowę o świadczenie usług. Na poczet usługi wpłacono zaliczkę, z której tytułu odliczono podatek naliczony. Jeżeli usługa nie dojdzie do skutku, to należy skorygować fakturę zaliczkową oraz jednocześnie dokonać korekty in minus odliczonego podatku naliczonego z tego tytułu.

Jak widać z przedstawionych regulacji, niewykonanie usługi nie tylko obliguje do dokonania korekty ewentualnie wystawionej faktury. Może także spowodować konieczność korekty kwoty przychodu oraz korekty odliczonego podatku naliczonego w zależności od okoliczności faktycznych.

Jak wystawić fakturę korygującą w systemie wFirma?

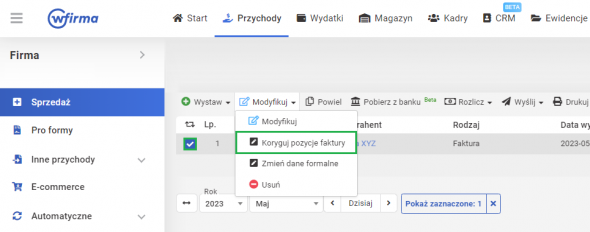

System wFirma umożliwia korekty faktur wystawionych w systemie. W celu wystawienia faktury korygującej należy przejść do zakładki PRZYCHODY » SPRZEDAŻ gdzie zaznacza się fakturę podlegającą korekcie a następnie wybiera się MODYFIKUJ » KORYGUJ POZYCJE FAKTURY.

W oknie, które się pojawi należy wskazać dane dotyczące korekty oraz wskazać uzasadnienie korekty.