Nie zawsze dotacja otrzymywana jest przed poniesieniem kosztów, które chcielibyśmy nią finansować. Wynika to zwykle z umowy o dofinansowanie, w której warunki jej przyznawania są z góry określone. W związku z tym warto wiedzieć, kiedy powinna zostać dokonana korekta kosztów po otrzymaniu dotacji. Co się dzieje, jeśli dotacja zwolniona jest z podatku dochodowego? Omówimy to w artykule.

Otrzymanie dotacji a korekta kosztów po otrzymaniu dotacji

Większość przedsiębiorców w dobie aktualnych restrykcji sanitarnych korzysta z pomocy oferowanych przez rząd, takich jak np. dofinansowania z urzędu pracy czy Unii Europejskiej. Dotacje te, w zależności od umowy, udzielane są przed poniesieniem wydatków, które planujemy nią finansować, lub po poniesieniu wydatków, gdzie później urząd zwraca wartość poniesionych dotychczas kosztów w formie dotacji.

W przypadku korzystania z dotacji ważne jest określenie, czy dana dotacja będzie stanowić przychód do opodatkowania, czy jest zwolniona z podatku oraz czy wydatki nią finansowane mogą stanowić koszt podatkowy. W związku z tym w zależności od dotacji może być rozliczana na gruncie podatkowym w różny sposób. W sytuacji gdy podatnik nie jest pewien rozliczenia dotacji, może złożyć wniosek o interpretację indywidualną do Krajowej Informacji Skarbowej.

Korekta kosztów po otrzymaniu dotacji w KPiR

W sytuacji gdy wydatki sfinansowane dotacją mogą stanowić koszt uzyskania przychodu, korekta kosztów po otrzymaniu dotacji nie będzie mieć miejsca. Natomiast konieczne jest ustalenie, czy otrzymana dotacja stanowi przychód do opodatkowania. Jeśli tak, obowiązkowe będzie wykazanie przychodu w kolumnie 8. KPiR w dacie otrzymania środków. Wpisu do KPiR można dokonać za pomocą dowodu wewnętrznego.

Natomiast jeśli wydatki zostały ujęte w kosztach podatkowych, a po otrzymaniu dotacji przestały spełniać definicję kosztu uzyskania przychodu, to wówczas będzie konieczna korekta kosztów po otrzymaniu dotacji. Wynika to z faktu, że w większości przypadków wydatki sfinansowane dotacją ujęte są w katalogu art. 23 ustawy o PIT, gdzie wskazane są przypadki, w których dany koszt nie może być ujęty w ewidencji podatkowej. Przykładowo wydatki sfinansowane dotacją z Unii Europejskiej nie mogą stanowić kosztu podatkowego, a już wydatki finansowane z powiatowego urzędu pracy przyznawane z Funduszu Pracy na podstawie art. 46 ust. 1 pkt 2 ustawy o promocji zatrudnienia i instytucjach rynku pracy mogą stanowić koszt podatkowy.

-

Środki trwałe i wartości niematerialne i prawne.

-

Wyposażenie, materiały i towary oraz pozostałe wydatki związane z działalnością.

W przypadku pierwszej grupy otrzymanie dotacji refundującej koszty zakupionych wcześniej środków trwałych pozostaje bez wpływu na jego wartość początkową oraz na wysokość odpisów amortyzacyjnych, które to wielkości określone są w momencie przyjęcia środka trwałego do używania i wpisania go do ewidencji środków trwałych. Odpisy amortyzacyjne dokonane przed otrzymaniem dotacji stanowią – zgodnie z art. 22 ust. 8 ustawy o PIT – w całości koszt uzyskania przychodów. Natomiast w momencie otrzymania dotacji podatnik zobowiązany jest do wyłączenia z kosztów uzyskania przychodów tej części odpisów amortyzacyjnych, która odpowiada wartości otrzymanego dofinansowania i o tę wielkość zmniejszyć koszty uzyskania przychodów w okresie rozliczeniowym, w którym otrzymano dotację. Takie stanowisko potwierdza interpretacja indywidualna z 28 listopada 2019 roku Dyrektora Krajowej Informacji Skarbowej o sygn. 0115-KDWT.4011.7.2019.1.DR.

Przykład 1.

W styczniu 2021 roku pan Przemysław dokonał zakupu specjalistycznego grilla do swojej działalności gastronomicznej o wartości 25 tys. złotych i jego zakup ujął w środkach trwałych. Od stycznia naliczane były odpisy amortyzacyjne w wysokości 416,67 zł. W maju 2021 roku otrzymał 20 tys. złotych dotacji, która zafundowała zakupiony grill. Kiedy i w jakiej kwocie przez przedsiębiorcę musi zostać dokonana korekta odpisów amortyzacyjnych?

Pan Przemysław powinien skorygować odpisy amortyzacyjne w maju 2021 roku, jako że w tym miesiącu otrzymał dotację. Korekta powinna się odbyć jednorazowo w kwocie 1333,36 zł. Kolejne odpisy amortyzacyjne dokonywane od czerwca 2021 roku powinny mieć wartość 83,33 zł (416,67 zł – 333,34 zł). Pan Przemysław w KPiR powinien więc ująć:

-

w marcu, jak i kolejnych miesiącach (zgodnie z planem amortyzacji) odpis amortyzacyjny od środka trwałego w wartości 83,33 zł w kolumnie 13. „Pozostałe wydatki”;

-

w lutym korektę odpisów amortyzacyjnych środka trwałego, wpisując kwotę 1333,36 zł ze znakiem minus w kolumnie 13. „Pozostałe wydatki”.

Obliczenia:

Ustalenie proporcji udziału dotacji w wartości początkowej – 25 tys. zł / 20 tys. złotych = 1,25

Ustalenie odpisu amortyzacyjnego finansowanego z dotacji – 416,67 zł / 1,25 = 333,34 zł.

Ustalenie kwoty korekty dotychczas umorzonej wartości – 333,34 zł x 4 m-c = 1333,36 zł.

W przypadku drugiej grupy korekta kosztów po otrzymaniu dotacji powinna być dokonana w okresie rozliczeniowym, w którym podatnik uzyskał decyzję o przyznaniu dotacji (refundacji) lub w okresie, w którym otrzymał informację o wpływie dotacji na rachunek bankowy. Wybór momentu korekty zależy od tego, które z tych zdarzeń miało miejsce jako pierwsze. Wówczas wartość kosztów odpowiadającą kwocie finansowanej z dotacji należy wpisać na czerwono lub ze znakiem minus w KPiR – w kolumnie przeznaczonej do wpisywania kosztów, na pokrycie których przyznano dotację:

-

w kolumnie 10. „Zakup towarów handlowych i materiałów wg cen zakupu” – gdy dotyczyły towarów handlowych lub materiałów, lub

-

w kolumnie 13. „Pozostałe wydatki” – w przypadku pozostałych kosztów związanych z funkcjonowaniem firmy.

Przykład 2.

Pan Stefan ujął w kosztach podatkowych zakup narzędzi budowniczych, później na skutek złożonego wniosku otrzymał dotację z Unii Europejskiej. Decyzję o dotacji otrzymał 3 marca 2021 roku, natomiast środki wpłynęły dopiero 2 kwietnia 2021 roku. W którym okresie powinna być dokonana korekta kosztów?

Korekta kosztów po otrzymaniu dotacji powinna mieć miejsce 2 kwietnia 2021 roku, bowiem wtedy pan Stefan otrzymał decyzję o dofinansowaniu oraz data ta była wcześniejsza od daty otrzymania środków.

Przykład 3.

Pani Anna nabyła do swojej działalności materiały do wykonywania zabiegów kosmetycznych oraz lampę UV do robienia hybryd. Zakup materiałów ujęła w październiku 2020 roku do kolumny 10. KPiR „Zakup towarów handlowych i materiałów wg cen zakupu”. Natomiast zakup lampy ze względu na jej niską wartość ujęła w grudniu 2020 roku do kolumny 13. KPiR „Pozostałe wydatki”. 25 lutego 2021 roku pani Anna dostała na wyżej opisane wydatki dotację, w związku z czym pełen koszt ich poniesienia został jej zwrócony. W jakim okresie powinna zostać ujęta korekta kosztów po otrzymaniu dotacji?

W przedstawionej sytuacji nie jest konieczna korekta do roku 2020, bowiem wtedy nie były one finansowane dotacją. Natomiast w momencie jej uzyskania powinna zostać dokonana korekta kosztów po otrzymaniu dotacji, czyli 25 lutego 2021 roku pani Anna powinna dokonać korekty kolumny:

-

10. KPiR – w kwocie dotacji dotyczącej nabycia materiałów do wykonywania zabiegów „na minus”,

-

13. KPiR – w kwocie dotacji dotyczącej nabycia lampy „na minus”.

Przykład 4.

Pan Krzysztof w ramach swojej działalności ogrodniczej nabył sprzęt niskocenny. Sprzęt kosztował go 5 tys. złotych. Pan Krzysztof otrzymał dotację na zakupiony sprzęt ogrodniczy w kwocie 3 tys. złotych. W takiej sytuacji korekta kosztów po otrzymaniu dotacji powinna zostać dokonana na kwotę dotacji, tj. 3 tys. złotych.

Korekta kosztów po otrzymaniu dotacji w systemie wFirma.pl

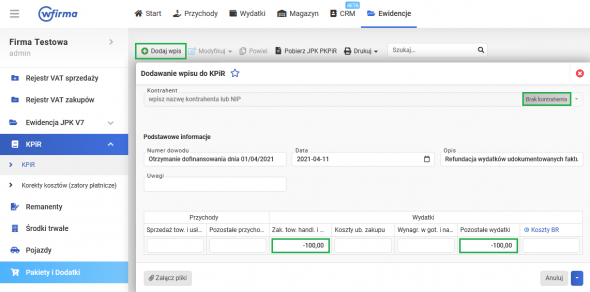

W systemie wFirma.pl użytkownik w prosty sposób może wykonać korektę kosztów po otrzymaniu dotacji. Jeśli był to zakup wyposażenia, materiałów i towarów czy pozostałych wydatków związanych z działalnością, wpisu dokonuje się w systemie schematem: EWIDENCJE » KPiR » DODAJ WPIS. W oknie, które się otworzy, uzupełniamy dane następująco:

-

zaznaczamy opcję BRAK KONTRAHENTA;

-

numer dowodu – Otrzymanie dofinansowania dnia DD/MM/RRRR;

-

data – ta, w której podatnik uzyskał decyzję o przyznaniu dotacji (refundacji) lub w okresie, w którym uzyskał on informację o wpływie dotacji na rachunek bankowy – w zależności, która z nich była pierwsza;

-

opis można wskazać – „Refundacja wydatków udokumentowanych fakturami...”;

-

kwotę „na minus” wprowadzamy w kolumnie:

-

„Zak. tow. handlowych i...”, jeśli pierwotnie nabycie finansowane dotacją zostało ujęte w kolumnie 10. KPiR;

-

„Pozostałe wydatki”, jeśli pierwotnie nabycie finansowane dotacją zostało ujęte w kolumnie 13. KPiR;

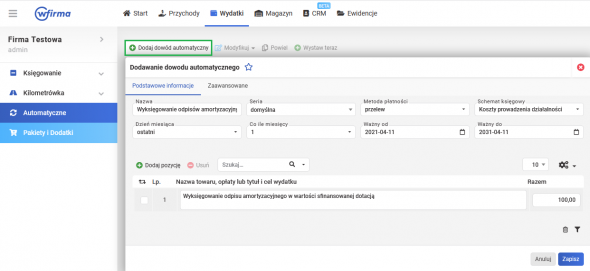

Jeśli natomiast chodzi o refundację środka trwałego, wówczas jednorazowe wyksięgowanie dotychczas umorzonej wartości środka trwałego sfinansowanego dotacją dokonuje się w systemie w analogiczny sposób jak opisany powyżej, poprzez ujęcie kwoty „na minus” w kol. 13. KPiR. Natomiast w celu skorygowania późniejszych odpisów amortyzacyjnych o wartość finansowaną z dotacji należy stworzyć automatyczny dowód wewnętrzny, który każdego miesiąca będzie wyksięgowywał proporcjonalną część odpisu amortyzacyjnego w części sfinansowanej dotacją. W tym celu trzeba przejść do zakładki WYDATKI » AUTOMATYCZNE » DODAJ DOWÓD AUTOMATYCZNY. W oknie, które się otworzy, dane uzupełniamy następująco:

-

nazwa – np. Wyksięgowanie odpisów amortyzacyjnych z dotacji;

-

seria, metoda płatności nie jest istotna;

-

schemat księgowy – koszty prowadzenia działalności;

-

dzień miesiąca – ostatni;

-

co ile miesięcy – 1;

-

ważny od – miesiąc otrzymania dotacji;

-

ważny do – ostatni miesiąc, w którym będą dokonywane odpisy amortyzacyjne;

-

nazwa towaru, opłaty... – np. Wyksięgowanie odpisu amortyzacyjnego w wartości sfinansowanej dotacją;

-

razem – kwota odpisu, która nie może stanowić KUP na dany miesiąc.