Osoby prowadzące działalność gospodarczą, które wybrały rozliczenia z urzędem skarbowym na zasadzie ryczałtu od przychodów ewidencjonowanych posiadają znacznie mniej czasu na rozliczenie roku podatkowego niż pozostali przedsiębiorcy. Dlatego też często zdarza się, że podatnicy ci spóźniają się z dostarczeniem deklaracji na czas. W poniższym artykule opisujemy rozliczenie ryczałtem wraz z konsekwencją złożenia PIT-28 po terminie.

Ryczałt od przychodów ewidencjonowanych

Opodatkowanie w formie ryczałtu od przychodów ewidencjonowanych jest uproszczonym rodzajem prowadzenia księgowości oraz rozliczeń z organem podatkowym. Różni się od zasad ogólnych tym, że opodatkowaniu podlega przychód, a nie dochód. Zatem bez znaczenia jest w tym przypadku wysokość poniesionych kosztów, jednak nie zwalnia to z dokonywania ich ewidencji.

Wysokość zryczałtowanego podatku dochodowego zależy głównie od źródeł uzyskanego przychodu, które mogą być objęte stawkami od 2022 roku stawkami 17%, 15%, 14%, 12,5%, 12%, 10%, 8,5%, 5,5%, 3% i 2%.

Rozliczenie PIT-28

Co do zasady ryczałtowcy powinni rozliczyć się z uzyskanych przychodów do końca lutego następnego roku, czyli za 2021 rok do 28 lutego 2022. Jak widać, posiadają znacznie mniej czasu na sporządzenie właściwego zeznania podatkowego, którym jest formularz PIT-28 niż rozliczający się na zasadach ogólnych. Okres ten jest skrócony z uwagi na prostotę dokonywanych przez podatników uproszczonych rozliczeń - ewidencji przychodów.

Na powyższej deklaracji mogą zostać uwzględnione wyłącznie przychody opodatkowane ryczałtem, a wśród ograniczeń można wskazać brak możliwości rozliczeń wspólnie z małżonkiem oraz jako osoba samotnie wychowująca dziecko. Jednak w dalszym ciągu odliczeniu podlegają składki ZUS, wpłaty na IKZE, ulga rehabilitacyjna oraz ulga na Internet.

PIT-28 po terminie a czynny żal

Zgodnie z art. 56 par. 4 Kodeksu karnego skarbowego podatnik, który ujawnił przedmiot lub podstawę opodatkowania lecz nie składa w terminie organowi podatkowemu lub płatnikowi deklaracji lub oświadczenia lub wbrew obowiązkowi nie składa ich za pomocą środków komunikacji elektronicznej, podlega karze grzywny za wykroczenie skarbowe.

W zależności od wysokości niezapłaconego podatku zostanie wymierzona stosowna grzywna. Jeżeli wartość kwoty podatku jest niższa niż pięciokrotność minimalnego wynagrodzenia podatnik będzie podlegał wykroczeniu skarbowemu. Natomiast przy wyższej zaległości - będzie to już przestępstwo skarbowe.

Ratunkiem przewidzianym w takiej sytuacji jest instytucja czynnego żalu, która pomaga w uniknięciu kary, jeżeli została prawidłowo sporządzona. Jest to dokument, jaki należy złożyć do urzędu skarbowego, informujący o popełnieniu czynu zabronionego. Powinien zawierać wszystkie okoliczności i przyczyny niedotrzymania terminu złożenia deklaracji. Oprócz złożenia czynnego żalu należy także przekazać zaległą deklarację oraz dokonać zapłaty podatku, jeśli zachodzi taka konieczność.

Jak wygenerować zeznanie roczne PIT-28?

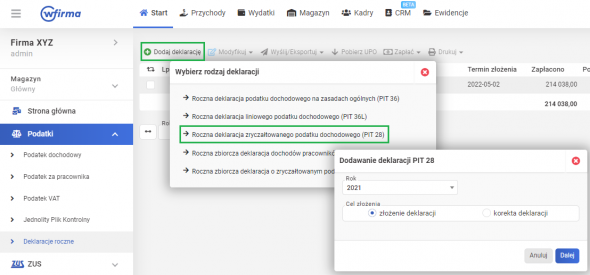

W celu wygenerowania zeznania rocznego w systemie wFirma.pl należy przejść do zakładki: START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ » ROCZNA DEKLARACJE ZRYCZAŁTOWANEGO PODATKU DOCHODOWEGO (PIT 28), wybrać rok i jako Cel złożenia wybrać opcję ZŁOŻENIE DEKLARACJI.

Tak wygenerowane zeznanie roczne należy wysłać zaznaczając je na liście i wybierając z górnego menu opcję WYSLIJ/EKSPORTUJ » WYŚLIJ DO URZĘDU.