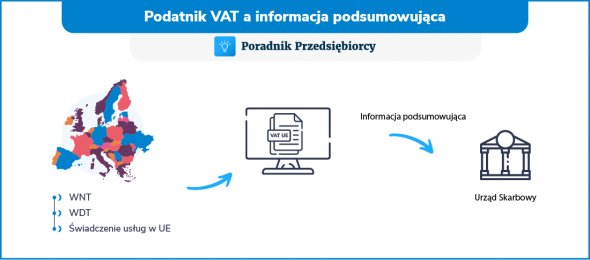

Jednym z obowiązków podatników w zakresie podatku od towarów i usług jest składanie informacji podsumowujących. Z reguły jest to dokument związany z obrotem towarami oraz świadczeniem usług w ramach struktur UE. Natomiast w naszym dzisiejszym artykule zajmiemy się dość nietypową kwestią, a mianowicie spróbujemy ustalić czy informacja podsumowująca powinna zostać złożona również przez podatnika zwolnionego z VAT wykonującego usługi za granicą.

Czym jest informacja podsumowująca?

Na samym początku odnieśmy się do przepisu, który reguluje kwestie składania informacji podsumowującej. Zgodnie z art. 100 ust. 1 ustawy o VAT podatnicy, o których mowa w art. 15, zarejestrowani jako podatnicy VAT UE, są obowiązani składać w urzędzie skarbowym informacje podsumowujące o dokonanych:

- wewnątrzwspólnotowych dostawach towarów w rozumieniu art. 13 ust. 1 i 3, do których ma zastosowanie art. 42 ust. 1, na rzecz podatników podatku od wartości dodanej lub osób prawnych niebędących takimi podatnikami, zidentyfikowanych na potrzeby podatku od wartości dodanej,

- wewnątrzwspólnotowych nabyciach towarów, o których mowa w art. 9 ust. 1 lub art. 11 ust. 1, od podatników podatku od wartości dodanej, zidentyfikowanych na potrzeby podatku od wartości dodanej,

- dostawach towarów zgodnie z art. 136 ust. 1 lub 2, na rzecz podatników podatku od wartości dodanej lub osób prawnych niebędących takimi podatnikami, zidentyfikowanych na potrzeby podatku od wartości dodanej,

- usługach, do których stosuje się art. 28b, na rzecz podatników podatku od wartości dodanej lub osób prawnych niebędących takimi podatnikami, zidentyfikowanych na potrzeby podatku od wartości dodanej, świadczonych na terytorium państwa członkowskiego innym niż terytorium kraju, innych niż zwolnionych od podatku od wartości dodanej lub opodatkowanych stawką 0%, dla których zobowiązanym do zapłaty podatku od wartości dodanej jest usługobiorca,

- przemieszczeniach towarów w procedurze magazynu typu call-off stock, o której mowa w dziale II rozdziale 3b ustawy o VAT, oraz o zmianach w zakresie tej procedury zawartych w informacjach.

Powyższy przepis pozwala nam na wyodrębnienie kilku podstawowych elementów. Otóż informację podsumowującą składają podatnicy wymienieni w art. 15 ustawy VAT, zarejestrowani jako podatnicy VAT UE i świadczący usługi na terenie innego państwa UE, do których stosujemy art. 28b ustawy VAT jak również dokonujący przemieszczeń towarów w procedurze magazynu call-off stock.

Kto musi rejestrować się do VAT-UE i składać informację podsumowującą VAT UE?

Wspomniany przepis nakazuje odnosić się do podatnika określonego w art. 15 i 15a ustawy o VAT, który dodatkowo jest zarejestrowany jako podatnik VAT UE. Wskażmy zatem, że co do zasady podatnikami są osoby prawne, jednostki organizacyjne niemające osobowości prawnej oraz osoby fizyczne, wykonujące samodzielnie działalność gospodarczą, bez względu na cel lub rezultat takiej działalności. Jak zatem widać w przepisie tym mowa o podatnikach rozumianych w sposób globalny bez wyróżniania podatników czynnych oraz zwolnionych z VAT. Podmiot zwolniony z VAT (np. na podstawie art. 113 ust. 1 ustawy) pomimo faktu, że podatku od sprzedaży nie musi odprowadzać to jednak nadal jest on podatnikiem podatku VAT.

Druga część odnosi się do rejestracji dla celów VAT UE. Jak stanowi art. 97 ust. 1 w zw. z ust. 3 ustawy VAT podatnicy, o których mowa w art. 15, są obowiązani do zarejestrowania się jako podatnicy VAT UE w przypadku gdy:

- nabywają usługi, do których stosuje się art. 28b, jeżeli usługi te stanowiłyby u nich import usług;

- świadczą usługi, do których stosuje się art. 100 ust. 1 pkt 4, dla podatników podatku od wartości dodanej lub osób prawnych niebędących takimi podatnikami, zidentyfikowanych na potrzeby podatku od wartości dodanej.

W konsekwencji zobowiązanymi do zarejestrowania się jako podatnicy VAT UE mogą być również podmioty, które korzystają ze zwolnienia od podatku na mocy art. 113 ust. 1 ustawy VAT, jeżeli świadczą usługi na terenie UE opodatkowane zgodnie z art. 28b ustawy VAT.

Warto zauważyć również, że zwolnienie od podatku określone w art. 113 ust. 1 ustawy dotyczy sprzedaży. Zgodnie natomiast z art. 2 pkt 22 ustawy o VAT przez sprzedaż rozumie się odpłatną dostawę towarów i odpłatne świadczenie usług na terytorium kraju, eksport towarów oraz wewnątrzwspólnotową dostawę towarów. Zwolnienie to nie obejmuje zatem swoim zakresem usług świadczonych poza terytorium RP. W takim przypadku podatnik zwolniony z VAT jest objęty regulacjami analogicznymi jak podatnik czynny.

Kolejna kwestia dotyczy miejsca świadczenia usług. Konieczność składania informacji podsumowującej dotyczy bowiem wyłącznie przypadków, gdy usługa jest świadczona dla kontrahenta z innego kraju UE i jednocześnie ma do niej zastosowanie art. 28b ustawy VAT. Artykuł ten wskazuje, że miejscem świadczenia usług w przypadku świadczenia usług na rzecz podatnika jest miejsce, w którym podatnik będący usługobiorcą posiada siedzibę działalności gospodarczej.

Powyższe oznacza, że obowiązek składania informacji podsumowującej nie dotyczy ani przypadków, gdy usługa jest świadczona poza UE ani też przypadków gdy do świadczenia usług znajdzie zastosowanie inny niż art. 28b przepis ustawy o VAT. Ponadto w takich przypadkach nie ma także konieczności rejestrowania się do celów VAT UE.

Przykład 1.

Podatnik zwolniony z VAT świadczy usługi informatyczne na rzecz kontrahenta z Niemiec. Czy podatnik ma obowiązek rejestracji do VAT UE?

W takim przypadku zastosowanie znajdzie art. 28b ustawy. Polski podatnik jest zatem zobligowany do zarejestrowania się dla celów VAT UE oraz do składania informacji podsumowujących.

Przykład 2.

Podatnik zwolniony z VAT świadczy usługi informatyczne na rzecz kontrahenta z Chin. Czy podatnik ma obowiązek rejestracji do VAT UE?

W takim przypadku usługi nie są świadczone na terenie UE, co oznacza, że polski podatnik nie musi rejestrować się do VAT UE oraz nie musi składać informacji podsumowującej.

Przykład 3.

Podatnik zwolniony z VAT świadczy usługi budowlane na rzecz kontrahenta z Czech. Nieruchomość jest położona w Czechach. Czy podatnik ma obowiązek rejestracji do VAT UE?

W takim przypadku miejsce świadczenia usługi określa się zgodnie z art. 28e ustawy VAT, co powoduje że polski podatnik nie musi rejestrować się do VAT UE oraz nie musi składać informacji podsumowującej.

Termin składania informacji podsumowujących VAT UE

Jeżeli już ustalimy, że podatnik zwolniony z VAT ma obowiązek składania informacji podsumowującej VAT UE w związku z wykonywanymi usługami, warto odnieść się do przepisów regulujących formę oraz termin ich przesyłania. Zgodnie z brzmieniem art. 100 ust. 3 ustawy VAT informacje podsumowujące składa się za okresy miesięczne za pomocą środków komunikacji elektronicznej w terminie do 25. dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy z tytułu dokonania transakcji.

W myśl natomiast art. 101 ustawy VAT w przypadku stwierdzenia jakichkolwiek błędów w złożonej informacji podsumowującej podmiot, który złożył informację podsumowującą, jest obowiązany złożyć niezwłocznie korektę tej informacji za pomocą środków komunikacji elektronicznej.

Jak zatem widać z powyższej analizy również podatnicy korzystający ze zwolnienia od podatku VAT, w pewnych okolicznościach i sytuacjach, mogą być zobowiązani do składania informacji podsumowujących, a także do zarejestrowania się dla celów VAT UE. Warto o tym pamiętać, gdyż konieczność rejestracji powstaje jeszcze przed wykonaniem pierwszej zagranicznej usługi. Także same informacje podsumowujące muszą być składane w ściśle ustalonych terminach.

Jak wygenerować informację podsumowującą i wysłać do urzędu?

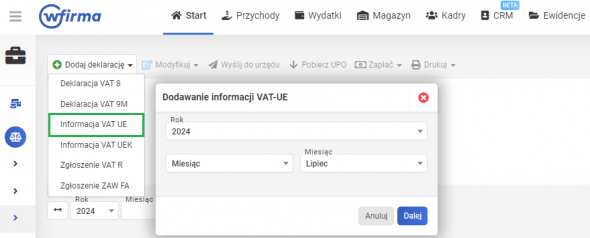

W celu wygenerowania informacji podsumowującej VAT UE w systemie wFirma.pl należy przejść do zakładki: START » PODATKI » PODATEK VAT » DODAJ DEKLARACJĘ » INFORMACJA VAT-UE. W oknie, które się pojawi, należy wybrać miesiąc i rok za który składana jest informacja podsumowująca.

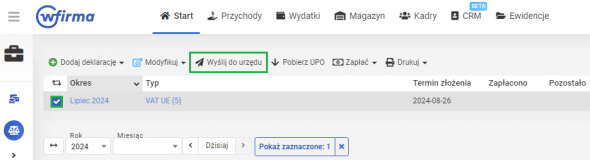

Informacja podsumowująca zostanie wygenerowana przez system automatycznie na podstawie danych znajdujących się w rejestrze VAT transakcji zagranicznych. W celu wysyłki informacji podsumowującej do urzędu należy zaznaczyć ją na liście i z górnego menu wybrać opcję Wyślij do urzędu.

Wysyłka informacji podsumowującej możliwa jest z wykorzystaniem kwoty przychodu lub własnego podpisu kwalifikowanego.