Rozliczenie podatku to obowiązek, który każdy podatnik musi spełnić. W Polsce wysokość podatku dochodowego od osób fizycznych (PIT) zależy od dochodów podatnika. Obecne progi podatkowe zostały określone w Ustawie o podatku dochodowym od osób fizycznych. W artykule przedstawiamy zarys najważniejszych reform oraz omówimy przekroczenie progu podatkowego po uwzględnieniu zmian od 1 lipca 2022 roku.

Zmiany podatkowe – co się zmieniło?

Najważniejszą zmianą jaka miała miejsce w 2022 roku było obniżenie stawki podatkowej z 17% do 12%. Co ważne, niższa stawka podatkowa dotyczy każdego podatnika (uzyskującego dochody na skali), bez względu na źródło osiąganych przychodów, wysokość przysługujących kosztów uzyskania przychodu, fakt zatrudnienia u kilku pracodawców czy też równoczesnego pobierania emerytury. Została ponadto zlikwidowana ulga dla klasy średniej.

Przed 1 lipca 2022 roku podstawa obliczenia podatku wyglądała następująco:

Podstawa obliczenia podatku w złotych | Podatek wynosi | |

Ponad | Do | |

120 000 | 17% minus kwota zmniejszająca podatek: 5100 zł | |

120 000 | 15 300 zł + 32% nadwyżki ponad 120 000 zł | |

Od 1 lipca do rozliczenia dochodu ma zastosowanie następująca nowa skala podatkowa:

Podstawa obliczenia podatku w złotych | Podatek wynosi | |

Ponad | Do | |

120 000 | 12% minus kwota zmniejszająca podatek 3600 zł | |

120 000 | 10 800 zł + 32% nadwyżki ponad 120 000 zł | |

Po wejściu w życie zmiany podatek od dochodów w wysokości 120 000 zł (tj. na poziomie granicy przedziału skali podatkowej) wynosi 10 800 zł zamiast wcześniejszej kwoty 15 300 zł.

Kwota zmniejszająca podatek

Kwota zmniejszająca podatek wynosi 3600 zł (30 000 zł x 12% = 3600 zł). Konsekwencją nowej kwoty zmniejszającej podatek wynoszącej 3600 zł jest też odpowiadająca jej kwota zmniejszająca miesięczne zaliczki na podatek wynosząca 300 zł (1/12 z kwoty zmniejszającej podatek 3600 zł = 300 zł).

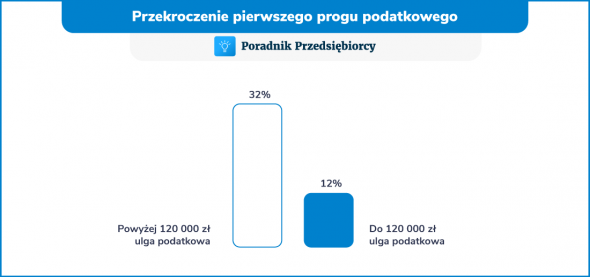

Przekroczenie progu podatkowego

Od 2022 roku progi podatkowe prezentowały się następująco:

I próg podatkowy, czyli 17%, do 120 000 zł;

II próg podatkowy, czyli 32%, dotyczy kwoty dochodu przekraczającego 120 000 zł rocznie.

Po zmianie od lipca 2022 roku:

I próg podatkowy, czyli 12%, obowiązuje do 120 000 zł;

II próg podatkowy, czyli 32%, dotyczy kwoty dochodu przekraczającego 120 000 zł rocznie.

W miesiącu, w którym nastąpi przekroczenie progu podatkowego, zaliczka na podatek będzie więc wynosić 12% od części dochodu uzyskanego w tym miesiącu, która nie przekracza progu oraz 32% od nadwyżki ponad kwotę stanowiącą górną granicę pierwszego przedziału skali. W kolejnych miesiącach zaliczka na podatek dochodowy wyniesie 32% dochodu uzyskanego w danym miesiącu. Nie zmienia się nic w kwestii kwoty zmniejszającej – i ta powinna być stosowana nawet po przekroczeniu pierwszego progu podatkowego.

Przykład 1.

Barbara zarabia 30 000,00 zł. Miejsce jej zamieszkania znajduje się w miejscowości, w której znajduje się zakład pracy, stąd koszty uzyskania przychodu wynoszą miesięcznie 250,00 zł (jest to jedyny stosunek pracy pracownika). Brak ulgi dla klasy średniej, złożony wniosek o nieprzeliczenie zaliczek na podatek. W maju 2022 roku nastąpi przekroczenie pierwszego progu podatkowego – tu jeszcze mają zastosowanie przepisy przed 1 lipca 2022.

Pracodawca powinien naliczyć podatek zgodnie z następującym schematem:

dochód narastająco od stycznia do maja: 128 185,00 zł

128 185,00 zł – 120 000,00 zł = 8 185,00 zł przekroczenie pierwszego progu podatkowego

Wypłata za maj:

30 000,00 zł brutto wynagrodzenia

składki ZUS: 4 113,00 zł (30 000,00 zł x 13,71%)

KUP: 250,00 zł

podstawa opodatkowania PIT: 25 637,00 zł (30 000,00 zł – 4 113,00 zł – 250,00 zł)

podstawa składki zdrowotnej: 25 887,00 zł (30 000,00 zł – 4 113,00 zł)

składka zdrowotna: 2 329,83 zł (25 887,00 zł × 9%)

stawka podatku dochodowego 17% do kwoty 120 000,00 zł + 32% od nadwyżki

128 185,00 zł – 120 000,00 zł = 8 185,00 zł (ponad limit)

8 185,00 zł × 32% = 2619,20 zł

25 637,00 zł – 8 185,00 zł = 17 452,00 zł (poniżej limitu)

17 452,00 zł × 17% = 2 966,84 zł

ulga podatkowa: 425 zł

podatek dochodowy do zapłaty: 5 161,00 zł (2 966,84 zł + 2 619,20 zł − 425 zł = 5 161,04 zł ~ 5 161,00 zł)

kwota wypłaty: 18 396,18 zł (30 000,00 zł – 4 113,00 zł – 2 329,83 zł – 5 161,00 zł).

Przykład 2.

Pani Zofia mieszka w miejscowości, w której znajduje się jej zakład pracy, stąd koszty uzyskania przychodu wynoszą miesięcznie 250 zł (jest to jedyny stosunek pracy pracownika). Brak ulgi dla klasy średniej, złożony wniosek o nieprzeliczenie zaliczek na podatek. W 2022 roku nastąpi przekroczenie pierwszego progu podatkowego. Przekroczenie nastąpi jednak w lipcu, a co za tym idzie – zgodnie z nowymi stawkami.

Dochód narastająco od stycznia do sierpnia: 129 160,00 zł – 120 000,00 zł = 9160,00 zł.

Pracodawca powinien naliczyć podatek zgodnie z następującym schematem:

Wypłata za sierpień:

19 000,00 zł brutto wynagrodzenia

składki ZUS: 2604,90 zł (19 000,00 zł x 13,71%)

KUP: 250,00 zł

podstawa opodatkowania PIT: 16 145,00 zł (19 000,00 zł – 2 604,90 zł – 250,00 zł)

podstawa składki zdrowotnej: 16 395,10 zł (19 000,00 zł – 2 604,90 zł)

składka zdrowotna: 1 475,55 zł (163 95,10 zł × 9%)stawka podatku dochodowego 12% do kwoty 120 000,00 zł + 32% od nadwyżki

129 160,00 zł – 120 000,00 zł = 9 160,00 zł (ponad limit)

9 160,00 × 32% = 2931,20 zł

16 145,00 zł – 9 160,00 zł = 6 985,00 zł (poniżej limitu)

6 985,00 zł × 12% = 838,20 zł

ulga podatkowa: 300 zł

podatek dochodowy do zapłaty: 3469,00 zł (838,20 zł + 2931,20 zł − 300 zł = 3469,40 zł ~ 3469,00 zł)

kwota do wypłaty: 11 450,55 (19 000,00 zł – 2 604,90 zł – 1 475,55 – 3 469,00 zł).

Przykład 3.

Roman zarabia 35 000,00 zł brutto. Mieszka w miejscowości, w której znajduje się jego zakład pracy, stąd koszty uzyskania przychodu wynoszą miesięcznie 250 zł (jest to jedyny stosunek pracy pracownika). Nastąpiło również przekroczenie rocznej podstawy składek emerytalno-rentowych. Jak będzie wyglądała lista płac Romana we wrześniu 2024 roku?

35 000,00 zł brutto wynagrodzenia

składki ZUS: 857,50 zł (35 000,00 zł x 2,45% – tylko składka chorobowa)

KUP: 250,00 zł

podstawa opodatkowania PIT: 33 893,00 zł (35 000,00 zł – 875,50 zł – 250,00 zł)

podstawa składki zdrowotnej: 34 124,50 zł (35 000,00 zł – 875,50 zł)

składka zdrowotna: 3 072,82 zł (34 142,50 × 9%)

stawka podatku dochodowego 32%

33 893,00 zł × 32% = 10 845,76 zł

ulga podatkowa: 300 zł

podatek dochodowy do zapłaty: 10 546,00 zł (10 845,76 – 300 zł = 10 845,76 zł ~ 10 546 zł)

kwota do wypłaty: 20 523,68 zł (35 000,00 zł – 857,50 zł – 3 072,82 zł – 10 546,00 zł).

Przykład 4.

W październiku 2024 roku (narastająco od początku roku kalendarzowego) dochód pracownika wyniósł: 115 000,00 zł. Dodatkowo nie ma on naliczanych składek emerytalno-rentowych w związku z przekroczeniem i złożeniem stosownego oświadczenia.

W listopadzie 2024 roku pracownik uzyskał przychód w wysokości: 27 000,00 zł. Miejsce jego zamieszkania znajduje się tam, gdzie zakład pracy, stąd koszty uzyskania przychodu wynoszą miesięcznie 250 zł.

Ile będzie wynosić podatek?

115 000,00 zł + 26 089,50 zł = 141 089,000 zł

120 000,00 zł – 141 089,00 zł = 21 089,00 zł

27 000,00 zł zł brutto wynagrodzenia

składki ZUS: 661,50 zł (27 000,00 x 2,45% – tylko składka chorobowa)

KUP: 250,00 zł

podstawa opodatkowania PIT: 26 089,00 zł (27 000,00 zł – 661,50 zł – 250,00 zł)

podstawa składki zdrowotnej: 26 338,50 zł (27 000,00 zł – 661,50 zł)

składka zdrowotna: 2 370,46 zł (26 338,50 × 9%)

stawka podatku dochodowego 12% do kwoty 120 000 zł + 32% od nadwyżki

120 000,00 zł – 141 089,00 zł = 21 089,00 zł (ponad limit)

21 089,00 zł × 32% = 6748,48 zł

26 089,000 zł – 21 089,00 zł = 5000,00 zł (poniżej limitu)

5 000,00 zł x 12% = 600,00 zł

ulga podatkowa: 300,00 zł

podatek dochodowy do zapłaty: 7 048,00 zł (600,00 zł + 6 748,48 zł – 300,00 zł = 7 048,48 zł ~ 7 048,00 zł.

Przekroczenie progu podatkowego 2024 r. – podsumowanie

Od lipca 2022 roku obowiązuje nowa stawka podatku, która ma bezpośrednie przełożenie na wyliczenie przekroczenia progu podatkowego. W okresie od lipca do grudnia 2022 roku dochód pracownika uzyskany od początku roku, który nie przekracza kwoty pierwszego przedziału skali, płatnicy powinni objąć 12% podatkiem. Od nadwyżki ponad tę kwotę należy zastosować 32% podatek. Nawet po przekroczeniu progu podatkowego będzie można skorzystać z ulgi podatkowej, tak więc przepis ten pozostaje bez zmian. Modyfikacji uległa jednak kwota ulgi, która nie będzie wynosić 425 zł, tylko 300 zł.