Często się zdarza, że podatnicy decydują się na zakup środka trwałego do przedsiębiorstwa od firm zagranicznych. W związku z tym nabycie sprzętu udokumentowane jest fakturą wystawioną w walucie obcej. W takim przypadku mogą powstać różnice kursowe, warto więc wiedzieć, w jaki sposób rozliczyć różnice kursowe przy zakupie środków trwałych. Omówimy to w artykule.

Różnice kursowe przy zakupie środków trwałych – czym są różnice kursowe?

Różnice kursowe powstają w sytuacji, gdy ma miejsce transakcja, która rozliczana jest w walucie obcej ze względu na rozbieżności w wartości kursu przeliczeniowego względem wartości zakupu a kwotą zapłaconą. Różnice kursowe powstają więc wtedy, gdy kurs przeliczeniowy używany dla księgowania zakupu oraz zapłaty różnią się.

Co ważne, różnice kursowe wpływają na zobowiązanie podatkowe. Zostało to uregulowane w art. 24c ust. 1 ustawy o PIT gdzie określono, że różnice kursowe zwiększają odpowiednio przychody jako dodatnie różnice kursowe albo koszty uzyskania przychodów jako ujemne różnice kursowe w kwocie wynikającej z różnicy między wspomnianymi wartościami.

Wyliczenia różnicy kursowej od faktury kosztowej dokonuje się w następujący sposób:

Krok 1. Należy przeliczyć wartość z faktury kosztowej na PLN po średnim kursie z dnia poprzedzającego dzień wystawienia faktury – czyli ustalamy wartość, jaka będzie podlegała księgowaniu w KPiR.

Krok 2. Należy ustalić wartość faktycznie zapłaconego zobowiązania, przeliczając na PLN. Jeśli:

- płatność wpłynęła na rachunek w PLN, gdzie bank dokonuje przewalutowania, to przeliczenia dokonuje się po kursie z dnia, w którym należność została zapłacona (kurs, który faktycznie zastosował bank);

- płatność wpłynęła na rachunek walutowy, przeliczenia wartości należy dokonać po średnim kursie NBP z ostatniego dnia roboczego poprzedzającego dzień uregulowania zobowiązania.

Krok 3. Kwotę wyliczoną w „Kroku 1.” należy pomniejszyć o kwotę wyliczoną w „Kroku 2.”. Wynik, który uzyskamy, jeśli jest:

- dodatni – różnica kursowa stanowi przychód podatkowy (ujmowany w kol. 8 KPIR „Pozostałe przychody”);

- ujemny – różnica kursowa stanowi koszt uzyskania przychodu (ujmowany w kol. 13 KPIR „Pozostałe wydatki”).

Pan Waldemar nabył do swojej jednoosobowej działalności gospodarczej towar od kontrahenta z Francji na kwotę 700 EUR. Dokument zakupu został wystawiony 25 lutego 2022 roku. Płatność została dokonana z rachunku walutowego 27 lutego 2022 roku. Ile wyniosą w tym przypadku różnice kursowe?

Różnice kursowe wynoszą 22,68 zł (3239,88 zł – 3262,56 zł); jako że są one ujemne, należy wykazać w tej kwocie wydatek za pomocą dowodu wewnętrznego w KPiR w kol. 13 „Pozostałe wydatki” w dacie 27 lutego 2022 roku.

Faktura zakupu | Płatność | |

Data | 25.02.2022 | 27.02.2022 |

Kurs przeliczeniowy | 4,6284 | 4,6608 (tabela nr 039/A/NBP/2022 z dnia 2022–02–25) |

Kwota w PLN po przeliczeniu | 3239,88 zł | 3262,56 zł |

W przypadku gdy występują różnice kursowe przy zakupie środków trwałych, zasada ich wyliczenia jest analogiczna jak powyżej, natomiast ich ujęcie zależne jest od daty wprowadzenia środka trwałego oraz momentu dokonania zapłaty.

Czy różnice kursowe przy zakupie środków trwałych wpływają na jego wartość początkową?

Aby dowiedzieć się, w jaki sposób różnice kursowe przy zakupie środków trwałych powinny być rozliczone, należy sięgnąć do art. 22g ust. 5 ustawy o PIT, w którym określone jest, że wartość początkową środka trwałego trzeba skorygować o różnice kursowe naliczone do dnia przekazania do użytkowania środka trwałego.

Poniżej w tabeli wskazujemy, w jaki sposób ująć różnice kursowe w zależności od tego, kiedy miało miejsce ich naliczenie oraz jakie one były – dodatnie czy ujemne.

Różnice kursowe | Naliczenie przed wniesieniem do środków trwałych | Naliczenie po wniesieniu do środków trwałych |

Dodatnie | zmniejszają wartość początkową środka trwałego | wartość wykazywana jest w przychodach |

Ujemne | zwiększają wartość początkową środka trwałego | wartość wykazywana jest w kosztach |

Przykład 2.

Pani Wioletta jest kosmetyczką i do swojej działalności gospodarczej nabyła urządzenie do wykonywania zabiegów punktowych. Kosztowało ono 20 000 EUR. Dokument zakupu został wystawiony 15 kwietnia 2021 roku, a zapłaty za niego dokonano 4 maja 2021 roku. Jako środek trwały urządzenie zostało dostarczone 30 kwietnia i też tego dnia oddano je do użytkowania w firmie. Ile wynosi różnica kursowa oraz czy powiększy ona wartość początkową środka trwałego?

Różnice kursowe wynoszą (–) 204 zł (91 104 zł – 91 308 zł). Jako że są one ujemne oraz środek trwały został wniesiony do firmy przed ich naliczeniem, należy je wykazać w tej kwocie jako koszt podatkowy za pomocą dowodu wewnętrznego w KPiR w kol. 13 „Pozostałe wydatki” w dacie 4 maja 2021 roku.

Faktura zakupu | Płatność | |

Data | 15.04.2021 | 04.05.2021 |

Kurs przeliczeniowy | 4,5552 | 4,5654 (tabela nr 083/A/NBP/2021 z dnia 2021–04–30) |

Kwota w PLN po przeliczeniu | 91 104 zł | 91 308 zł |

Przykład 3.

W firmie ABC potrzebna była frezarka do wykonania nowego zamówienia. W związku z tym zamówiła ją firma od kontrahenta zagranicznego w kwocie 35 000 USD. Dokument zakupu został wystawiony 1 maja 2021 roku, a frezarkę dostarczono 15 maja 2021 roku. Płatność uregulowano z rachunku walutowego 7 maja 2021 roku. Ile wyniosą w tym przypadku różnice kursowe?

Różnice kursowe wynoszą (–) 1120 zł (132 111 zł – 133 231 zł). Jako że są one ujemne oraz środek trwały został wniesiony do firmy po ich naliczeniu, należy je wykazać w formie zwiększenia wartości podstawowej środka trwałego i tym samym wartość początkowa wynosi 133 231 zł (13 211 zł + 1120 zł).

Faktura zakupu | Płatność | |

Data | 01.05.2021 | 07.05.2021 |

Kurs przeliczeniowy | 3,7746 (tabela nr 083/A/NBP/2021 z dnia 2021–04–30) | 3,8066 (tabela nr 086/A/NBP/2021 z dnia 2021–05–06) |

Kwota w PLN po przeliczeniu | 132 111 zł | 133 231 zł |

Jak ująć różnice kursowe przy zakupie środków trwałych w systemie wFirma?

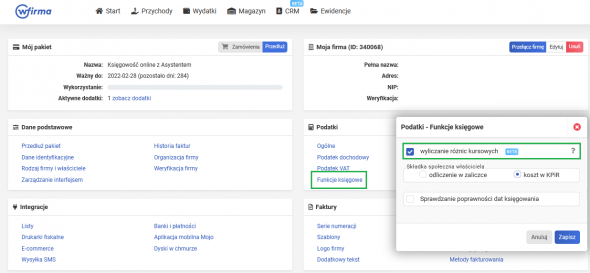

Wyróżnić należy, że w systemie wFirma utworzona została funkcja względem faktur zakupu, za pomocą której można automatycznie rozliczać różnice kursowe przy zakupie środków trwałych. Funkcja ta będzie mieć zastosowanie dla przypadku, gdy naliczenie różnic kursowych następuje po wniesieniu do środków trwałych. Aby z niej skorzystać, trzeba przejść do zakładki: USTAWIENIA » PODATKI » FUNKCJE KSIĘGOWE, gdzie zaznacza się opcję WYLICZANIE RÓŻNIC KURSOWYCH.

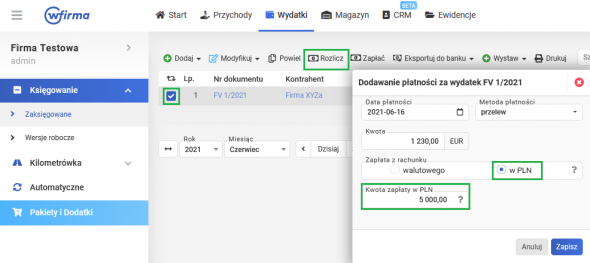

Dzięki jej włączeniu w trakcie dodawania wydatku pojawi się przy oknie płatności dodatkowa opcja związana ze wskazaniem rachunku, z którego miała miejsce płatność – walutowego lub w PLN. W przypadku wyboru PLN pojawi się okno, w którym uzupełnia się kwotę w PLN pobraną przez bank.

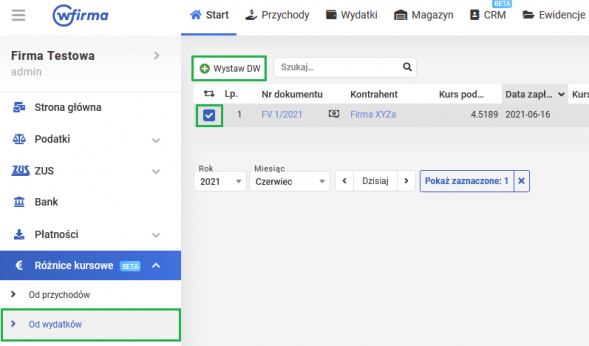

System automatycznie wyliczy różnicę kursową i zaksięguje ją, jeśli użytkownik przejdzie do zakładki START » RÓŻNICE KURSOWE » OD WYDATKÓW, zaznaczy wyliczoną różnicę kursową i skorzysta z opcji WYSTAW DW.

Dzięki zastosowaniu tej opcji różnice kursowe w formie dowodu wewnętrznego ujmą się w KPiR bez zbędnego liczenia oraz wprowadzania ręcznie sporządzanych dokumentów. Dokument generuje się sam.