Zwykle po zakończeniu działalności gospodarczej zostają na stanie towary handlowe. Ich późniejsza sprzedaż może rodzić obowiązek wykazania przychodu w ramach działalności gospodarczej. W związku z tym sprzedaż towarów po likwidacji firmy należy co do zasady opodatkować, chyba że minie ustawowo nałożony termin. Sprawdź, jak rozliczyć taką sprzedaż w przypadku ryczałtowca!

Czy sprzedaż towarów po likwidacji firmy należy opodatkować ryczałtem?

W celu określenia, czy sprzedaż towarów po likwidacji firmy należy opodatkować ryczałtem, trzeba sięgnąć do ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, w której w art. 6 ust. 1 wskazano, że opodatkowaniu ryczałtem podlegają przychody określone w art. 14 ustawy o PIT.

W art. 14 ust. 2 pkt 17 ustawy o PIT jest napisane, że przychodem z działalności gospodarczej są również przychody z odpłatnego zbycia składników majątku:

- pozostałych na dzień likwidacji działalności gospodarczej lub działów specjalnych produkcji rolnej, prowadzonych samodzielnie;

- otrzymanych w związku z likwidacją spółki niebędącej osobą prawną lub wystąpieniem wspólnika z takiej spółki.

Sprzedaż towarów po likwidacji firmy – kiedy należy wykazać przychód?

Mimo iż sprzedaż towarów po likwidacji firmy powinna być wykazana jako przychód firmowy, należy mieć na względzie jeden wyjątek. W art. 14 ust. 3 pkt 12 ustawy o PIT określono, że do przychodów nie zalicza się przychodów osiągniętych ze sprzedaży pozostałych na dzień likwidacji prowadzonej działalności gospodarczej składników majątku, jeżeli od pierwszego dnia miesiąca następującego po miesiącu, w którym nastąpiła likwidacja, do dnia ich odpłatnego zbycia upłynęło 6 lat i odpłatne zbycie nie następuje w wykonaniu działalności gospodarczej lub działów specjalnych produkcji rolnej.

Przykład 1.

Pani Wiesława zlikwidowała działalność gospodarczą w 2017 roku. Na stanie zostało jej 10 towarów, których nie sprzedała przed likwidacją działalności gospodarczej. Dokonała ich sprzedaży w 2020 roku. Czy pani Wiesława powinna wykazać przychód w ramach działalności z tego tytułu?

Tak, pani Wiesława powinna wykazać przychód, ponieważ nie minęło 6 lat od pierwszego dnia miesiąca następującego po miesiącu, w którym miało miejsce odpłatne zbycie.

Przykład 2.

Pan Edward zlikwidował działalność gospodarczą w 2013 roku. Na stanie zostało 20 sztuk pontonów, których nie udało się sprzedać w okresie prowadzenia działalności gospodarczej. W 2021 roku znalazł się kupiec na pozostałe po likwidacji pontony. Czy pan Edward powinien wykazać przychód w ramach działalności z tego tytułu?

Nie, ponieważ minęło 6 lat od pierwszego dnia miesiąca następującego po miesiącu, w którym miało miejsce odpłatne zbycie. W związku z tym sprzedaż zwolniona jest z opodatkowania.

Podstawa opodatkowania a sprzedaż towarów po likwidacji firmy

Podstawa opodatkowania w przypadku sprzedaży towarów po likwidacji ustalana jest na podstawie art. 14 ust. 1 ustawy o PIT. Jest to zatem kwota, którą podatnik otrzyma z tytułu sprzedaży towaru, tj. z umowy kupna-sprzedaży.

W przypadku podatnika rozliczającego się ryczałtem nie występuje możliwość pomniejszenia przychodu o poniesione koszty, więc cała kwota otrzymana z tytułu sprzedaży podlega opodatkowaniu ryczałtem. Jak zostało wspomniane, sprzedaż towarów podlega stawce ryczałtu 3%.

Sprzedaż towarów po likwidacji firmy a zapłata zaliczki na podatek

W związku z tym, że ma miejsce sprzedaż towarów po likwidacji firmy, konieczne jest odprowadzenie podatku dochodowego za miesiąc, w którym miała miejsce sprzedaż. Stanowi to art. 21 ust. 1 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

„Podatnicy są obowiązani za każdy miesiąc obliczać ryczałt od przychodów ewidencjonowanych i wpłacać go na rachunek urzędu skarbowego w terminie do dnia 20 następnego miesiąca, a za miesiąc grudzień – przed upływem terminu określonego na złożenie zeznania”.

Przykład 3.

Pan Sebastian w 2019 roku zakończył swoją działalność gospodarczą, którą opodatkowywał za pomocą ryczałtu od przychodów ewidencjonowanych. W kwietniu 2020 roku dokonał sprzedaży pozostałych po działalności towarów handlowych. Sprzedaż udokumentował za pomocą umowy kupna-sprzedaży, którą wystawił 20 kwietnia 2020 roku. Zarobił 30 000 zł. Koszt sprzedanych towarów wyniósł 10 000 zł. W jakiej wysokości pan Sebastian powinien odprowadzić podatek dochodowy w urzędzie?

Pan Sebastian powinien odprowadzić podatek dochodowy w wysokości 900 zł (30 000 zł x 3%) w terminie do 20 maja 2020 roku.

Jak wykazać sprzedaż towarów po likwidacji firmy w zeznaniu?

Podatnicy sprzedający towary po likwidacji firmy muszą złożyć roczne zeznanie podatkowe odpowiednie dla prowadzonej działalności. W przypadku ryczałtu od przychodów ewidencjonowanych jest to PIT-28 składany do ostatniego dnia miesiąca lutego roku kolejnego. Wykazanie następuje analogicznie, jak gdyby rozliczano się w ramach działalności gospodarczej.

Przykład 4.

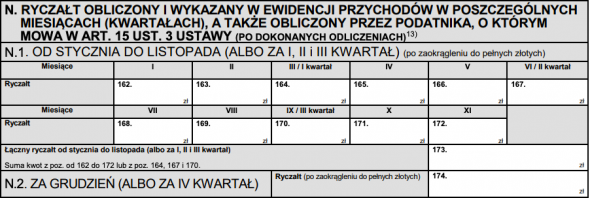

Założenia zgodnie z przykładem nr 3. Wskazane poniżej uzupełnienie danych w zeznaniu rocznym PIT-28 dla 2020 roku występuje przy założeniu, że przedsiębiorca nie korzystał z żadnych ulg, rozlicza się indywidualnie oraz nie miał innego źródła przychodu. Pan Sebastian zaliczkę wpłacił w terminie do 20 maja 2020 roku. Poniższa informacja nie zawiera wskazań wszystkich pól, w trakcie których następuje wyliczenie ryczałtu, a jedynie dane będące podstawą do wyliczenia.

W zeznaniu za 2020 rok dane zostaną wykazane w następujący sposób:

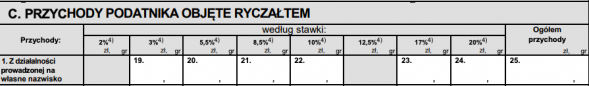

Część C: przychody podatnika objęte ryczałtem wskazujemy w pozycji 19 w kwocie 30 000 zł.

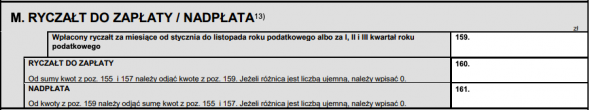

- w polu 159 wskazujemy kwotę 900 zł;

- w polu 160 wskazujemy kwotę 0 zł.