Jednym z wielu celów stawianych przed Polskim Ładem jest zwiększenie konkurencyjności oraz innowacyjności polskich przedsiębiorców. Narzędziem mającym zapewnić pobudzenie gospodarcze w zakresie nowych technologii jest ulga na robotyzację. W poniższym artykule zastanowimy się, jakie są warunki skorzystania z tej ulgi oraz dla jakich podmiotów jest ona przeznaczona.

Dla kogo przewidziana jest ulga na robotyzację?

Całość interesującego nas zagadnienia została opisana w art. 52jb ustawy o PIT. Wskazano tam, że podatnik prowadzący pozarolniczą działalność gospodarczą może odliczyć od podstawy obliczenia podatku, ustalonej zgodnie z art. 26 ust. 1 lub art. 30c ust. 2, kwotę stanowiącą 50% kosztów uzyskania przychodów poniesionych w roku podatkowym na robotyzację, przy czym kwota odliczenia nie może przekraczać kwoty dochodu uzyskanego przez podatnika w roku podatkowym z pozarolniczej działalności gospodarczej.

Widać zatem, że ulga na robotyzację jest przeznaczona przedsiębiorcom prowadzącym pozarolniczą działalność gospodarczą. Są oni uprawnieni do odliczenia od podstawy opodatkowania 50% kosztów poniesionych na robotyzację.

Istnieje jednak ograniczenie w postaci kwoty uzyskanego w roku podatkowym dochodu z tejże działalności gospodarczej.

Bardzo istotny jest zapis znajdujący się w art. 52jb ust. 5 ustawy PIT. Tam bowiem wskazano, że odliczenie ma zastosowanie do kosztów uzyskania przychodów poniesionych na robotyzację w latach 2022–2026.

Wydatki na robotyzację uprawniające do skorzystania z ulgi

Przepisy ustawy PIT określają konkretne wydatki uprawniające do ulgi. Otóż za koszty uzyskania przychodów poniesione na robotyzację uznaje się:

koszty nabycia fabrycznie nowych:

a) robotów przemysłowych,

b) maszyn i urządzeń peryferyjnych do robotów przemysłowych funkcjonalnie z nimi związanych,

c) maszyn, urządzeń oraz innych rzeczy, funkcjonalnie związanych z robotami przemysłowymi, służących zapewnieniu ergonomii oraz bezpieczeństwa pracy w odniesieniu do stanowisk pracy, gdzie zachodzi interakcja człowieka z robotem przemysłowym, w szczególności czujników, sterowników, przekaźników, zamków bezpieczeństwa, barier fizycznych (ogrodzenia, osłony) czy optoelektronicznych urządzeń ochronnych (kurtyny świetlne, skanery obszarowe),

d) maszyn, urządzeń lub systemów służących do zdalnego zarządzania, diagnozowania, monitorowania lub serwisowania robotów przemysłowych, w szczególności czujników i kamer,

e) urządzeń do interakcji pomiędzy człowiekiem a maszyną do robotów przemysłowych;

koszty nabycia wartości niematerialnych i prawnych niezbędnych do poprawnego uruchomienia i przyjęcia do używania robotów przemysłowych oraz innych środków trwałych wymienionych w pkt 1;

koszty nabycia usług szkoleniowych dotyczących robotów przemysłowych oraz innych środków trwałych lub wartości niematerialnych i prawnych, o których mowa w pkt 1 i 2;

opłaty, o których mowa w art. 23b ust. 1, ustalone w umowie leasingu, o którym mowa w art. 23f, dotyczącej robotów przemysłowych oraz innych środków trwałych wymienionych w pkt 1, jeżeli po upływie podstawowego okresu umowy leasingu finansujący przenosi na korzystającego własność tych środków trwałych.

Odliczenia od podstawy obliczenia podatku dokonuje się w zeznaniu rocznym składanym za rok podatkowy, w którym poniesiono ww. wydatki.

Definicja robota przemysłowego

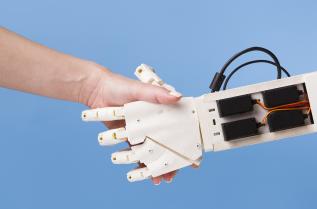

Całość ulgi koncentruje się wokół różnych wydatków na roboty przemysłowe.

Z tego też względu warto przywołać definicję robota przemysłowego zawartą w art. 52jb ust. 3 ustawy PIT. W świetle tego przepisu przez robota przemysłowego rozumie się automatycznie sterowaną, programowalną, wielozadaniową i stacjonarną lub mobilną maszynę, o co najmniej 3 stopniach swobody, posiadającą właściwości manipulacyjne bądź lokomocyjne dla zastosowań przemysłowych, która spełnia łącznie następujące warunki:

wymienia dane w formie cyfrowej z urządzeniami sterującymi i diagnostycznymi lub monitorującymi w celu zdalnego: sterowania, programowania, monitorowania lub diagnozowania;

jest połączona z systemami teleinformatycznymi usprawniającymi procesy produkcyjne podatnika, w szczególności z systemami zarządzania produkcją, planowania lub projektowania produktów;

jest monitorowana za pomocą czujników, kamer lub innych podobnych urządzeń;

jest zintegrowana z innymi maszynami w cyklu produkcyjnym podatnika.

Podkreślenia wymaga, że wszystkie warunki muszą być spełnione łącznie, abyśmy mogli mówić o robocie przemysłowym.

Dodatkowo ustawa wyjaśnia, co należy rozumieć przez maszyny i urządzenia peryferyjne do robotów przemysłowych funkcjonalnie z nimi związane. Otóż są to w szczególności:

jednostki liniowe zwiększające swobodę ruchu;

pozycjonery jedno- i wieloosiowe;

tory jezdne;

słupowysięgniki;

obrotniki;

nastawniki;

stacje czyszczące;

stacje automatycznego ładowania;

stacje załadowcze lub odbiorcze;

złącza kolizyjne;

efektory końcowe do interakcji robota z otoczeniem służące do:

a) nakładania powłok, malowania, lakierowania, dozowania, klejenia, uszczelniania, spawania, cięcia, w tym cięcia laserowego, zaginania, gratowania, śrutowania, piaskowania, szlifowania, polerowania, czyszczenia, szczotkowania, drasowania, wykańczania powierzchni, murowania, odlewania ciśnieniowego, lutowania, zgrzewania, klinczowania, wiercenia, handlingu, w tym manipulacji, przenoszenia i montażu, ładowania i rozładowania, pakowania, gwożdżenia, paletyzacji i depaletyzacji, sortowania, mieszania, testowania i wykonywania pomiarów,

b)obsługi maszyn: frezarek, wtryskarek, giętarek, robodrilli, wiertarek, tokarek, wrzecion, zginarek i zawijarek, wycinarek, walcarek, przecinarek, szlifierek, wytaczarek, ciągarek, drukarek, pras i wyoblarek.

Ulga na robotyzację z pewnością pozytywnie wpłynie na rozwój nowych technologii. Zastanawiające jest jednak, że ustawodawca zdecydował się na wprowadzenie ulgi jedynie w zakresie lat 2022–2026. Należy mieć nadzieję, że przy dobrych efektach jej stosowania zostanie przedłużona na kolejne lata podatkowe.