Podatnicy świadczący usługi zakwaterowania często korzystają z portali pośredniczących w wynajmie. Airbnb oraz Booking to strony prowadzone przez zagranicznych przedsiębiorców. W związku z tym pojawia się pytanie, w jaki sposób rozliczyć zakup usługi pośrednictwa w zakwaterowaniu? W poniższym artykule prezentujemy, jak powinien postąpić podatnik, który otrzyma fakturę z Airbnb lub Booking.

Ustalenie miejsca świadczenia usługi pośrednictwa w zakwaterowaniu

Wskazane portale świadczą usługi pośrednictwa w zakwaterowaniu. W związku z tym w pierwszej kolejności należy ustalić, gdzie znajduje się miejsce świadczenia takiej usługi.

Wbrew powszechnej opinii usługi pośrednictwa w zakwaterowaniu nie stanowią usług związanych z nieruchomościami. Jak bowiem możemy przeczytać w rozporządzeniu wykonawczym Rady UE nr 1042/2013 z 7 października 2013 r. do usług związanych z nieruchomościami nie zalicza się pośrednictwa w świadczeniu usług zakwaterowania hotelowego lub sektorach o podobnej funkcji, takich jak ośrodki wczasowe lub miejsca przeznaczone do użytku jako kempingi, jeżeli pośrednik działa w imieniu i na rzecz osoby trzeciej.

W rezultacie do usług pośrednictwa w zakwaterowaniu nie znajdzie zastosowania art. 28e ustawy VAT, który odnosi się do usług związanych z nieruchomościami. Miejsce świadczenia takiej usługi należy określać na zasadach ogólnych zawartych w art. 28b ustawy VAT. Zgodnie z tym przepisem miejscem świadczenia usługi świadczonej na rzecz przedsiębiorcy jest miejsce siedziby usługobiorcy.

W świetle powyższego po stronie polskiego podatnika dochodzi w takim przypadku do importu usług. Powoduje to, że obowiązek rozliczenia podatku przechodzi na usługobiorcę, który z otrzymanej faktury jednocześnie odlicza podatek naliczony oraz zobowiązany jest zapłacić podatek należny.

Jak bowiem stanowi art. 17 ust. 1 pkt 4 ustawy VAT podatnikami są również podmioty nabywające usługi od innych podatników, którzy nie mają siedziby lub stałego miejsca prowadzenia działalności na terytorium kraju.

W konsekwencji faktura z tytułu usługi pośrednictwa otrzymana z portalu Airbnb lub Booking jest wystawiana na kwotę netto, bez stawki oraz kwoty podatku oraz z adnotacją „reverse charge”. Taka faktura powinna także zawierać numer VAT UE.

Czynny podatnik VAT wykazuje import usług w poz. 12 deklaracji VAT-7 „Import usług nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy”.

Obowiązki podatnika importującego usługi pośrednictwa w zakwaterowaniu

Ustaliliśmy, że podatnik nabywający od Airbnb lub Booking usługę pośrednictwa w wynajmie nieruchomości ma obowiązek zapłaty podatku VAT z tytułu nabycia tej usługi.

Polscy przedsiębiorcy muszą jednak pamiętać, że w związku z nabyciem usługi pośrednictwa w zakwaterowaniu spoczywają na nich także inne obowiązki podatkowe. Przede wszystkim wskazać należy na konieczność posiadania numeru VAT UE. Jak bowiem stanowi art. 97 ust. 1 ustawy VAT podatnicy, o których mowa w art. 15, podlegający obowiązkowi zarejestrowania jako podatnicy VAT czynni, są obowiązani przed dniem dokonania pierwszej wewnątrzwspólnotowej dostawy lub pierwszego wewnątrzwspólnotowego nabycia zawiadomić naczelnika urzędu skarbowego w zgłoszeniu rejestracyjnym, o którym mowa w art. 96, o zamiarze rozpoczęcia wykonywania tych czynności.

Ponadto w myśl art. 97 ust. 3 pkt 1 ww. ustawy powyższy przepis stosuje się odpowiednio również do podatników, którzy nabywają usługi, do których stosuje się art. 28b, jeżeli usługi te stanowiłyby u nich import usług. W celu zarejestrowania się do transakcji unijnych należy w formularzu VAT-R w części C.3. zaznaczyć pozycję nr 58.

Rozliczenie import usług przez podatnika zwolnionego z VAT

Polski podatnik świadczący usługi zakwaterowania może w tym zakresie korzystać ze zwolnienia podmiotowego ze względu na wielkość obrotu. Zgodnie bowiem z art. 113 ust. 1 ustawy VAT zwalnia się od podatku sprzedaż dokonywaną przez podatników, u których wartość sprzedaży nie przekroczyła łącznie w poprzednim roku podatkowym kwoty 200 000 zł. Do wartości sprzedaży nie wlicza się kwoty podatku.

Czy zatem podatnik zwolniony z podatku VAT nie ma obowiązku rozliczania importu usług? W celu udzielenia prawidłowej odpowiedzi na to pytanie wskazać należy, że opisane zwolnienie dotyczy wyłącznie czynności dokonywanych na terytorium kraju (odpłatna dostawa towarów oraz świadczenie usług). Natomiast import usług nie jest objęty wspomnianym zwolnieniem. Oznacza to, że podatnik zwolniony z VAT również ma obowiązek rozliczenia podatku należnego z tytułu importu usług z portalu Airbnb lub Booking.

Zgodnie z brzmieniem art. 99 ust. 9 ustawy VAT podatnicy zwolnieni z VAT mają obowiązek złożyć z tytułu importu usług deklarację VAT-9M w terminie do 25. dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy. W deklaracji tej podatnik wpisuje wartość netto oraz kwotę podatku należnego w wierszu „Import usług nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy”.

Na marginesie warto także podkreślić, że podatnik zwolniony z VAT również ma obowiązek zarejestrowania się do celów transakcji unijnych i uzyskania numeru VAT UE. Podkreślenia wymaga jednak, że z uwagi na import usług podatnik nie traci zwolnienia podmiotowego od podatku VAT.

Rozliczenie usługi pośrednictwa w zakwaterowaniu na gruncie ustawy PIT

W zakresie podatku dochodowego od osób fizycznych wartość netto wynikająca z faktury otrzymanej od Airbnb lub Booking spełnia kryteria uznania takiego wydatku za koszt uzyskania przychodu zgodnie z art. 22 ust. 1 ustawy PIT. W rezultacie kwota ta może zatem zostać ujęta jako koszt w podatkowej księdze przychodów i rozchodów.

Trzeba również zaznaczyć, że podatnik zwolniony z VAT ma obowiązek zapłaty podatku należnego z tytułu dokonanego importu usług, jednakże nie przysługuje mu prawo do odliczenia podatku naliczonego. Równowartość nieodliczonego podatku VAT może jednak zostać zaliczona do kosztów podatkowych. Jak bowiem wynika z treści art. 23 ust. 1 pkt 43 lit. a) ustawy PIT kosztem uzyskania przychodu jest w tej części, w której zgodnie z przepisami o podatku od towarów i usług podatnikowi nie przysługuje obniżenie kwoty lub zwrot różnicy podatku od towarów i usług – jeżeli naliczony podatek od towarów i usług nie powiększa wartości środka trwałego lub wartości niematerialnej i prawnej.

Księgowanie usługi pośrednictwa w zakwaterowaniu w systemie wFirma.pl

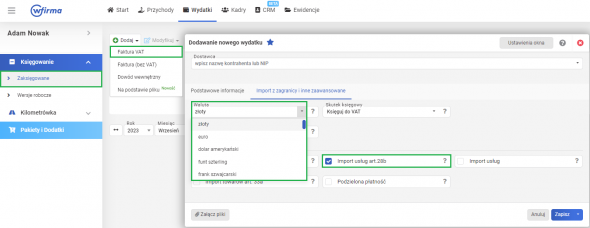

W systemie wFirma.pl otrzymaną fakturę od Booking lub Airbnb od kontrahenta z kraju Unii Europejskiej księguje się jako import usług art. 28b schematem: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT, gdzie należy dodać DOSTAWCĘ, a następnie w podzakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE należy zaznaczyć kratkę IMPORT USŁUG ART. 28B i w pozycji WALUTA wybrać walutę w jakiej została wystawiona faktura.

Po zaksięgowaniu kwota VAT zostanie ujęta w rejestrze zakupu VAT, rejestrze sprzedaży VAT oraz w kwocie netto w Księdze Przychodów i Rozchodów. Kwota netto zostanie przeliczona na PLN według średniego kursu NBP z ostatniego dnia roboczego poprzedzającego datę wystawienia.