Rozliczanie faktur metodą kasową przeznaczone jest dla przedsiębiorców spełniających kryteria do uznania ich za małych podatników. Co do zasady metoda kasowa w VAT polega na odprowadzaniu tego podatku dopiero po uzyskaniu zapłaty za fakturę sprzedaży i dokonaniu płatności za fakturę zakupową. Stosowanie takiej formy rozliczeń wymaga wcześniejszego, pisemnego zawiadomienia właściwego naczelnika urzędu skarbowego – do końca miesiąca poprzedzającego okres, za który podatnik ma zamiar je stosować.

Kim jest mały podatnik?

Zgodnie z art. 2 pkt 25 ustawy o VAT przez małego podatnika rozumie się czynnego podatnika VAT:

„a) u którego wartość sprzedaży (wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 1 200 000 euro. W 2021 roku limit, który uprawnia do korzystania ze statusu małego podatnika, to kwota 5 418 000 zł;

b) prowadzącego przedsiębiorstwo maklerskie, zarządzającego funduszami inwestycyjnymi, zarządzającego alternatywnymi funduszami inwestycyjnymi, będącego agentem, zleceniobiorcą lub inną osobą świadczącą usługi o podobnym charakterze, z wyjątkiem komisu – jeżeli kwota prowizji lub innych postaci wynagrodzenia za wykonane usługi (wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 45 000 euro (w 2021 roku limit ten wynosi 203 000 zł)

– przy czym przeliczenia kwot wyrażonych w euro dokonuje się według średniego kursu euro ogłaszanego przez Narodowy Bank Polski na pierwszy dzień roboczy października poprzedniego roku podatkowego, w zaokrągleniu do 1000 zł”.

Przykład 1.

Pan Józef założył działalność w 2020 roku i wartość sprzedaży za ten rok nie przekroczyła 2 000 000 zł. Czy przedsiębiorca może skorzystać z metody kasowej w VAT?

Tak, ponieważ jego wartość sprzedaży w roku ubiegłym nie przekroczyła limitu 5 418 000 zł, pan Józef posiada status małego podatnika i może rozliczać podatek VAT metodą kasową.

Metoda kasowa a obowiązek podatkowy

U podatnika, który wybrał metodę kasową rozliczania podatku VAT, obowiązek podatkowy powstaje:

-

z dniem otrzymania całości lub części zapłaty, jeśli dokonywana jest dostawa towarów lub świadczone są usługi na rzecz podatnika zarejestrowanego jako podatnik VAT czynny;

-

z dniem otrzymania całości lub części zapłaty, jednak nie później niż 180. dnia, licząc od dnia wydania towaru lub wykonania usługi, jeśli dotyczą one pozostałych podmiotów.

Natomiast jeśli została zapłacona tylko część należności, wówczas powstaje obowiązek podatkowy dotyczący tylko tej zapłaconej części.

Przykład 2.

Pan Rafał rozlicza VAT metodą kasową. 2 lutego wystawił fakturę dla firmy XYZ na kwotę 1000 zł netto (230 zł podatku VAT). Firma XYZ 9 lutego dokonała częściowej zapłaty faktury na kwotę 700 zł (w tym 131 zł podatku VAT), a resztę 530 zł (w tym 99 zł podatku VAT) dopłaciła 1 marca. W jaki sposób pan Rafał ma rozliczyć podatek VAT z transakcji?

Ponieważ obowiązek podatkowy w VAT powstaje w dacie otrzymania zapłaty, podatek VAT należny (od sprzedaży) trzeba wykazać:

-

9 lutego – 131 zł;

-

1 marca – 99 zł.

Przychód na gruncie podatku dochodowego powstanie w dacie wystawienia faktury, czyli 2 lutego.

Przykład 3.

Pan Rafał z przykładu 2. w lutym wystawił fakturę na rzecz osoby fizycznej. Pomimo wielokrotnych próśb nie otrzymał zapłaty za fakturę przed upływem 180 dni od dnia sprzedaży. W jaki sposób pan Rafał powinien rozliczyć podatek VAT od sprzedaży na rzecz osoby prywatnej?

Pomimo że w metodzie kasowej obowiązek podatkowy powstaje z datą otrzymania zapłaty, od tej zasady jest pewien wyjątek. W przypadku transakcji z osobami prywatnymi podatek VAT trzeba rozliczyć, bez względu na zapłatę, w terminie 180 dni, licząc od dnia wydania towaru lub wykonania usługi. Tak więc dla faktury wystawionej dla osoby prywatnej w lutym, pomimo braku zapłaty, podatek VAT należy wykazać po upływie 180 dni, czyli w sierpniu.

-

transakcja jest dokonywana na rzecz osób prywatnych lub firm, które nie są czynnymi podatnikami VAT;

-

minęło 180 dni, licząc od dnia wydania towaru lub wykonania usługi.

Przykład 4.

Pani Dominika rozlicza podatek VAT metodą kasową. 9 marca otrzymała fakturę za zakupiony towar. Fakturę uregulowała dopiero 5 kwietnia. Kiedy pani Dominika będzie mogła odliczyć podatek VAT?

Ponieważ zapłaty dokonano 5 kwietnia, dopiero w tym miesiącu pani Dominika będzie mogła odliczyć VAT od faktury zakupowej.

Metoda kasowa a dane na fakturze

Przy wykorzystywaniu metody kasowej wystawiana faktura VAT powinna zawierać dane określone w art. 106e ust. 1 ustawy o VAT. Do elementów tych zalicza się m.in.:

- datę wystawienia faktury;

- imiona i nazwiska lub nazwy podatnika i nabywcy towarów lub usług oraz ich adresy;

- datę dokonania lub zakończenia dostawy towarów lub wykonania usługi lub datę otrzymania zapłaty, o ile data ta jest określona i różni się od daty wystawienia faktury;

- nazwę (rodzaj) towaru lub usługi;

- cenę jednostkową towaru lub usługi bez kwoty podatku;

- wartość dostarczonych towarów lub wykonanych usług, których transakcja dotyczy w kwocie netto;

- stawkę podatku;

- sumę wartości sprzedaży netto z podziałem na sprzedaż objętą poszczególnymi stawkami podatku i sprzedaż zwolnioną od podatku;

- kwotę podatku od sumy wartości sprzedaży netto, z podziałem na kwoty dotyczące poszczególnych stawek podatku;

- kwotę należności ogółem;

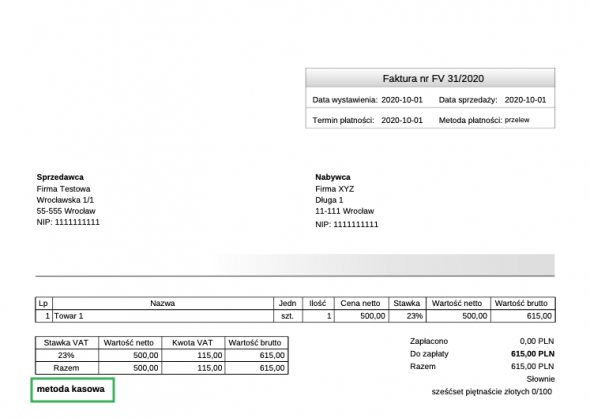

- wyrazy „metoda kasowa”.

Oznaczenie „metoda kasowa” na fakturze

Co do zasady faktury wystawiane przez małych podatników rozliczających się metodą kasową powinny zawierać wyrazy „metoda kasowa”. Obowiązek umieszczania takiego oznaczenia na fakturze dotyczy także działań, podczas których obowiązek podatkowy powstaje zgodnie z art. 19a ust. 5 pkt 1 ustawy o VAT, czyli z chwilą otrzymania całości lub części zapłaty z tytułu:

-

wydania towarów przez komitenta komisantowi na podstawie umowy komisu;

-

przeniesienia z nakazu organu władzy publicznej lub podmiotu działającego w imieniu takiego organu własności towarów w zamian za odszkodowanie;

-

dokonywanej w trybie egzekucji dostawy towarów, o której mowa w art. 18;

-

świadczenia, na podstawie odrębnych przepisów, na zlecenie sądów powszechnych, administracyjnych, wojskowych lub prokuratury usług związanych z postępowaniem sądowym lub przygotowawczym, z wyjątkiem usług, do których stosuje się art. 28b, stanowiących import usług;

-

świadczenia usług zwolnionych od podatku zgodnie z art. 43 ust. 1 pkt 37–41.

Metoda kasowa a deklaracja JPK_V7

Podatnicy zakładający działalność mogą już od pierwszego dnia jej rozpoczęcia rozliczać podatek VAT metodą kasową. Dodatkowo zobowiązani są do rozliczania podatku z miesięczną częstotliwością przez 12 miesięcy począwszy od miesiąca, w którym dokonana została rejestracja. Potwierdza to Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej z 4 stycznia 2019 roku, 0114-KDIP1-3.4012.643.2018.2.MT, w której można przeczytać: „(...) Wnioskodawczyni spełnia definicję «małego podatnika» i (...) rozlicza się – w zakresie podatku od towarów i usług – z zastosowaniem kasowej metody rozliczeń. Należy wskazać, że na podstawie art. 99 ust. 3a pkt 1 ustawy o VAT Wnioskodawczyni zobowiązana jest do składania miesięcznych deklaracji VAT w ciągu pierwszych 12 miesięcy prowadzenia działalności gospodarczej. Wnioskodawczyni nie zrezygnowała ani nie utraciła prawa do kasowej metody rozliczeń, zatem ma możliwość rozliczania się metodą kasową. W związku z powyższymi okolicznościami należy stwierdzić, że w analizowanej sprawie Wnioskodawczyni jest zobowiązana do składania deklaracji VAT za okresy miesięczne, jednakże nie traci prawa do rozliczania metodą kasową”.

Jeżeli po upływie pierwszych 12 miesięcy od rozpoczęcia działalności i rozliczania podatku VAT z miesięczną częstotliwością na podstawie struktury JPK_V7M podatnik nadal chce rozliczać podatek VAT metodą kasową, to zgodnie z art. 99 ust. 2 ustawy o VAT zobowiązany jest do rozliczania podatku VAT w okresach kwartalnych na podstawie pliku JPK_V7K.

Stosując metodę kasową VAT, rozliczeń podatku VAT należy dokonywać w okresach comiesięcznych, na nowym formularzu JPK_V7K, którego termin składania nie uległ zmianie i w dalszym ciągu obowiązuje do 25. dnia miesiąca następującego po miesiącu, za który wysyłany był JPK.

W związku z wprowadzeniem nowego JPK_V7, rozliczając podatek VAT kwartalnie, za pierwsze dwa miesiące danego kwartału podatnik wypełnia wyłącznie część ewidencyjną pliku JPK_V7K. Po zakończonym kwartale ma obowiązek wypełnić i wysyłać zarówno część ewidencyjną za trzeci miesiąc kwartału, jak i część deklaracyjną JPK_VAT za cały kwartał łącznie. Więcej na temat kwartalnego rozliczania VAT w nowej strukturze w artykule: JPK_V7K – od kiedy będzie obowiązywał?

Rezygnacja bądź utrata prawa do korzystania z metody kasowej

Zgodnie z art. 21 pkt 3 ustawy o VAT:

„Mały podatnik może zrezygnować z metody kasowej, nie wcześniej jednak niż po upływie 12 miesięcy, w trakcie których rozliczał się tą metodą, po uprzednim pisemnym zawiadomieniu naczelnika urzędu skarbowego, w terminie do końca kwartału, w którym stosował tę metodę”.

W związku z powyższym odstąpienie od metody kasowej jest możliwe po upływie 12 miesięcy, w trakcie których podatnik rozliczał się tą metodą. Jednak aby mógł zrezygnować z tej formy, musi złożyć zawiadomienie do swojego naczelnika US, a także aktualizację VAT-R w terminie do końca kwartału lub miesiąca, w którym metoda kasowa będzie stosowana.

Przykład 5.

Pan Bogusław rozlicza podatek VAT od początku prowadzenia działalności, tj. od 1 stycznia 2021 roku, i wybrał rozliczenie metodą kasową. Kiedy będzie mógł zrezygnować z metody kasowej VAT?

Aby zrezygnować z metody kasowej VAT, pan Bogusław będzie musiał złożyć pisemne oświadczenie oraz zaktualizować VAT-R w terminie do 31 grudnia 2021 roku – wówczas od 1 stycznia 2022 roku będzie mógł rozliczać się z podatku VAT na zasadach ogólnych.

Utrata prawa do metody kasowej wiąże się z utratą statusu małego podatnika. W takiej sytuacji podatnik ma obowiązek powiadomić o tym zdarzeniu naczelnika urzędu skarbowego poprzez złożenie zgłoszenia aktualizującego VAT-R. Zawiadomienie to należy złożyć w terminie 7 dni od utraty prawa do stosowania metody kasowej.

W związku ze zmianą sposobu rozliczania podatku VAT podatnik może wybrać:

-

rozliczenie miesięczne – stosuje się począwszy od rozliczenia za miesiąc następujący po kwartale, w którym nastąpiło przekroczenie kwot powodujących utratę prawa do rozliczania się metodą kasową;

-

rozliczenie kwartalne – w tym przypadku podatnik do 25. dnia drugiego miesiąca kwartału musi powiadomić naczelnika urzędu skarbowego, że będą składane deklaracje kwartalne.

Podatnicy rezygnujący z metody kasowej wielokrotnie zastanawiają się, w jaki sposób powinien być rozliczany podatek VAT z faktur sprzedaży i zakupów, które zostały wystawione i otrzymane w trakcie obowiązywania metody kasowej VAT. Co do zasady podatnicy, którzy zrezygnowali z metody kasowej, faktury wystawione i otrzymane w trakcie jej obowiązywania pomimo zmiany formy rozliczania VAT nadal powinni rozliczać z jej uwzględnieniem.

Przykład 6.

Pan Mateusz w kwietniu 2021 roku zrezygnował z metody kasowej VAT, natomiast w maju kontrahent zapłacił mu za fakturę sprzedaży, która została wystawiona w marcu 2020 roku. W jakim okresie rozliczyć fakturę sprzedaży?

Wobec faktury sprzedaży wystawionej w okresie wykorzystywania metody kasowej VAT stosować należy poprzednie zasady rozliczania, co oznacza, że transakcje trzeba wykazać w JPK_V7M składanej w lipcu zgodnie z okresem, w którym należność została uregulowana i w odniesieniu do zapłaconej kwoty.

Wystawianie faktury z adnotacją „Metoda kasowa” w systemie wFirma.pl

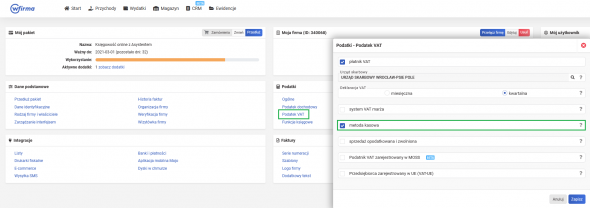

W celu wystawienia faktury z adnotacją „Metoda kasowa” mały podatnik, który wybrał tę metodę rozliczania z VAT, najpierw powinien wejść w zakładkę USTAWIENIA » PODATKI » PODATEK VAT i zaznaczyć opcję METODA KASOWA.

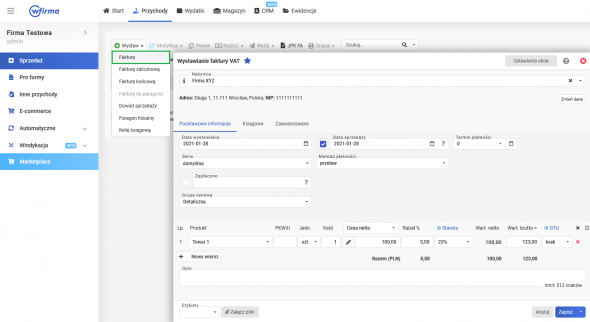

Następnie w celu wystawienia faktury należy wejść w zakładkę PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, gdzie system automatycznie dopasuje fakturę do wybranej metody.

Dzięki temu na wydruku pojawi się adnotacja „Metoda kasowa”, a faktura zostanie rozliczona na gruncie VAT po otrzymaniu za nią zapłaty.