Metodę kasową można wyróżnić zarówno na gruncie podatku dochodowego jak i VAT. Przy czym nie są one tym samym, a między nimi występują spore różnice. Podatnicy, którzy prowadzą KPiR mogą ewidencjonować koszty za pomocą metody kasowej (zwanej też uproszczoną) lub metody memoriałowej. Decydując się na jedną z nich przedsiębiorca powinien konsekwentnie przestrzegać zasad występujących w danej metodzie. Nie ma bowiem możliwości łączenia tych sposobów rozliczania. Natomiast jeżeli chodzi o VAT, metoda kasowa jest przeznaczona dla tzw. małych podatników.

Na czym polega metoda kasowa w podatku dochodowym?

Zgodnie z metodą kasową, obowiązek podatkowy powstaje w momencie powstania kosztu. Przy czym za dzień powstania kosztu uznaje się co do zasady dzień wystawienia dokumentu (np. faktury). Koszty należy więc ujmować w dacie ich poniesienia. Bez względu na to, do jakiego okresu się odnoszą.

Należy jednak pamiętać, iż prawo do rozliczania tą metodą mają wyłącznie mali podatnicy za których uważa się tych przedsiębiorców u których wartość przychodów ze sprzedaży w poprzednim roku podatkowym nie przekroczyła kwoty odpowiadającej równowartości 2 000 000 euro (na 2023 roku limit ten wynosi 9 654 000 zł).

Podatnicy ci mają prawo do:

płacenia kwartalnych zaliczek na podatek dochodowy;

dokonywania jednorazowych odpisów amortyzacyjnych w ramach pomocy de minimis od wartości początkowej środków trwałych (z wyłączeniem samochodów osobowych).

Metoda kasowa w VAT

O terminach rozliczenia VAT przy stosowaniu kasowej metody rozliczeń decyduje przede wszystkim moment uregulowania należności.

Metoda kasowa a VAT należny

Moment powstania obowiązku podatkowego uzależniony jest od otrzymania zapłaty (lub jej części) od kontrahenta z zastrzeżeniem:

sprzedaż dla czynnego podatnika VAT - obowiązek podatkowy powstaje z dniem otrzymania całości lub części zapłaty;

sprzedaż dla nieczynnego podatnika VAT (np. podmiot zwolniony z VAT, osoba prywatna) - obowiązek podatkowy powstaje z dniem otrzymania całości lub części zapłaty, jednak nie później niż 180-go dnia od wydania towaru lub wykonania usługi.

VAT naliczony a obowiązek podatkowy w metodzie kasowej

W przypadku wyboru metody kasowej, rozliczając VAT naliczony od zakupów, istnieje możliwość rozliczenia go w kwartale, w którym została uregulowana całość lub część należności wynikającej z otrzymanej faktury.

Jeśli VAT nie został odliczony w deklaracji za kwartał, w którym płatność (lub jej część) została uregulowana, podatnikowi przysługuje prawo do odliczenia tego podatku w jednym z dwóch następnych okresów rozliczeniowych.

Wybór metody kasowej w VAT

W celu rozliczania podatku VAT metodą kasową należy fakt ten zgłosić do urzędu skarbowego. Zgłoszenia dokonuje się na formularzu VAT-R.

Generowanie VAT-R w systemie wFirma.pl

W systemie wygenerowanie formularza VAT-R możliwe jest w pakiecie “Księgowość online” i dostępne zarówno dla czynnych podatników VAT jak i nievatowców.

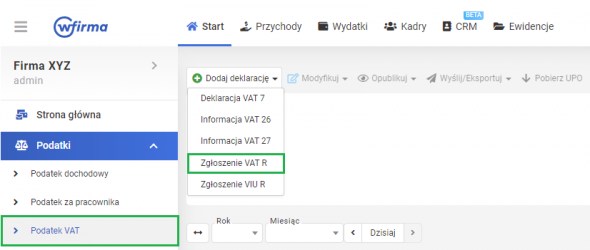

W celu przygotowania powyższego formularza należy przejść do zakładki: START » PODATKI » PODATEK VAT i skorzystać z opcji DODAJ DEKLARACJĘ » ZGŁOSZENIE VAT R.

W oknie, które się pojawi użytkownik udostępniony zostanie formularz VAT-R do wypełnienia.