Otrzymałem fakturę od kontrahenta krajowego, opodatkowaną krajową 23% stawką podatku VAT, która wystawiona jest w dwóch walutach. Wartość netto faktury wyrażona jest w euro, natomiast kwota podatku VAT przeliczona została na złotówki. Na fakturze nie ma podanego kursu przeliczeniowego. Czy w obrocie krajowym wystawiona faktura w walucie obcej powinna zostać skorygowana?

Łukasz, Katowice

Otrzymana faktura, na której wartości podane są w walucie obcej, ale wartość podatku VAT - w złotówkach, jest prawidłowa i nie wymaga korekty.

Przepisy podatkowe nie wykluczają możliwości wystawienia faktury w walucie obcej w przypadku transakcji krajowej. Co więcej, w art. 106e ust. 1 ustawy o VAT zostały wyszczególnione elementy, jakie powinna zawierać faktura. Jednym z nich jest wartość sprzedaży netto. Ustawodawca nie wskazał, w jakiej walucie kwota ta powinna zostać ujęta na fakturze.

Należy również zauważyć, że zgodnie z art. 106e ust. 11 ustawy o VAT kwoty podatku powinny zostać wykazane w złotówkach i jest to obowiązkowy element każdej faktury.

Kwoty podatku wykazuje się w złotych. Kwoty podatku wyrażone w walucie obcej wykazuje się w złotych przy zastosowaniu zasad przeliczania na złote przyjętych dla przeliczania kwot stosowanych do określenia podstawy opodatkowania. Kwoty wykazywane w fakturze zaokrągla się do pełnych groszy, przy czym końcówki poniżej 0,5 grosza pomija się, a końcówki od 0,5 grosza zaokrągla się do 1 grosza.

Potwierdzeniem poprawności wystawionej faktury w walucie obcej w obrocie krajowym jest interpretacja indywidualna wydana przez Dyrektora Izby Skarbowej w Poznaniu z dnia 30 marca 2015 r., ILPP4/4512-1-12/15-2/ISN, w której czytamy:

Faktura w walucie obcej a kurs przeliczeniowy

W katalogu obowiązkowych elementów faktury VAT ustawodawca nie wskazał konieczności podawania kursu przeliczeniowego walut obcych na złotówki. Jednak w myśl art. 31a ust. 1 ustawy o VAT faktura w walucie obcej powinna zostać przeliczona na złotówki według średniego kursu danej waluty obcej ogłoszonego przez NBP z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury.

Warto podkreślić, że w sytuacji gdy sprzedawca zastosuje błędny kurs przeliczeniowy w stosunku do wartości podatku VAT, nabywca ma prawo odliczyć wartość podatku VAT w wysokości podanej na fakturze. Stanowisko takie potwierdził, wydając interpretację indywidualną, Dyrektor Izby skarbowej w Poznaniu, 9 października 2015 r., sygn. ILPP4/4512-1-239/15-2/BA, w której zostało wskazane, że:

Korekta faktury w walucie obcej a kurs przeliczeniowy

Zasadą przyjętą przez organy podatkowe jest, fakt, że korekta błędów w pierwotnej faktury powinna być rozliczona po tym samym kursie, co faktura pierwotna. Inną sytuacją jest wystawianie faktur korygujących na podstawie zaistnienia nowych okoliczności, takich jak rabaty, zwroty itp. Co do zasady w takiej sytuacji przyjęte jest posłużenie się aktualnym kursem przeliczeniowym korekty zgodnej z datą jej wystawienia. Czyli zwykle stosuje się średni kurs NBP z ostatniego dnia roboczego przed datą wystawienia faktury korygującej.

Jak zaksięgować fakturę w walucie obcej?

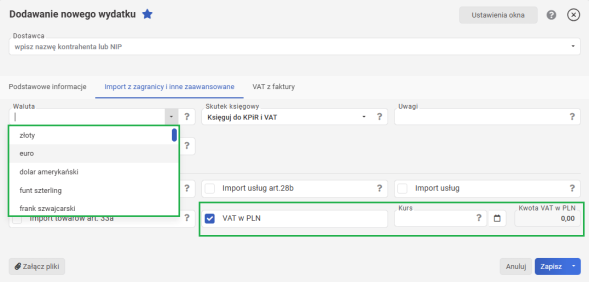

W celu zaksięgowania faktury w walucie obcej w systemie wFirma.pl należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT gdzie należy uzupełnić dane z faktury, a następnie w podzakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE należy w polu Waluta wybrać walutę obcą w jakiej została wystawiona faktura. System wFirma umożliwia wpisanie kursu walut dla faktur walutowych. W przypadku walutowych faktur krajowych zakupu system umożliwia zastosowanie odrębnego kursu do celów VAT niż do podatku dochodowego. Aby skorzystać z tej opcji, podczas księgowania wydatku należy w zakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE wskazać walutę faktury. Następnie trzeba zaznaczyć checkbox VAT W PLN. W polu KURS, które pojawi się po zaznaczeniu tej opcji, można określić kurs zastosowany przez sprzedawcę na jeden z dwóch sposobów:

- kliknąć ikonę kalendarza i wybrać datę ogłoszenia kursu przez Narodowy Bank Polski,

- wpisać kurs ręcznie, zgodnie z danymi z faktury.

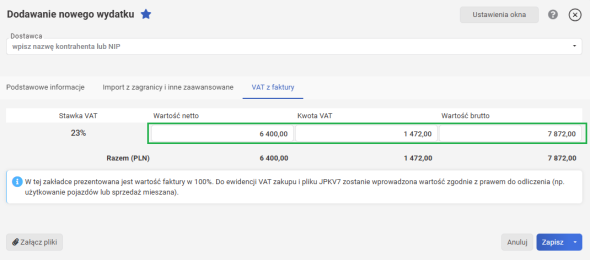

Jeżeli wyliczona kwota VAT różni się od wartości podanej na dokumencie, w zakładce VAT Z FAKTURY można ręcznie wprowadzić poprawną kwotę, tak aby była zgodna z danymi z faktury. System uwzględni te zmiany do wyliczenia kursu.

Polecamy: