Prowadzę przedsiębiorstwo, w którym dokonuję dostaw mebli dla innych firm oraz dla osób prywatnych. Wykonałam dostawę stołu na rzecz innego przedsiębiorstwa, gdzie dostarczony towar okazał się wadliwy. Nabywca nałożył na mnie karę umowną w wysokości 100 zł. Czy kary umowne związane z COVID-19 można ująć w kosztach działalności w ramach tarczy antykryzysowej?

Agata, Katowice

Jeśli otrzymana kara umowna powstała w związku ze stanem epidemiologicznym, który m.in. spowodował opóźnioną dostawę, wady dostarczonego towaru czy usługi można ująć w kosztach uzyskania przychodu. Uzasadnienie poniżej.

Czym jest kara umowna?

Kara umowna stanowi pewnego rodzaju odszkodowanie za niewywiązanie się z podpisanej umowy poprzez niewykonanie lub nienależyte wykonanie warunków umowy. Jest to pewne zabezpieczenie stron transakcji w razie niewywiązania się jednej ze stron, które określa umowa. Kara umowna może mieć formę zapłaty pieniędzy lub inną, która została określona przez strony transakcji.

Przykład 1.

Przedsiębiorca prowadzący usługi związane z naprawą dróg nie wywiązał się z ich wykonania w określonym terminie. Zleceniodawca nałożył na niego karę umowną, która stanowi zapłatę określonych środków pieniężnych.

Kara umowna w kosztach uzyskania przychodów przed stanem epidemii związana z COVID-19

Zgodnie z art. 22 ust. 1 ustawy o podatku dochodowym od osób fizycznych (dalej ustawa PIT) „kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodu lub zachowania albo zabezpieczenia źródła przychodów”.

Wydatek można zaliczyć do kosztów uzyskania przychodów jeśli:

- został poniesiony;

- jego celem jest osiągnięcie przychodów, zachowanie lub zabezpieczenie źródła przychodów;

- został poniesiony przez podatnika;

- nie został wymieniony w katalogu kosztów, które nie stanowią kosztów uzyskania przychodów.

Poniesioną karę umowną można ująć w kosztach, ale tylko wówczas, jeśli wiąże się z nieterminowym wykonaniem usługi czy dostawy. Nie można natomiast ująć kary umownej z tytułu wad dostarczonych towarów czy wykonanych usług, zwłoki w zamianie towaru wadliwego na niewadliwy oraz zwłoki w usunięciu wad towarów lub usług.

Przykład 2.

Przedsiębiorca dokonał dostawy towarów w wyznaczonym terminie. Dostarczone towary okazały się wadliwe. Nabywca nałożył na sprzedawcę karę w wysokości 2000 zł. Zapłacona kara umowna nie stanowi kosztu uzyskania przychodu sprzedawcy.

Kary umowne związane z COVID-19 w kosztach – jakie stanowisko?

W ramach tarczy antykryzysowej zostały złagodzone przepisy dotyczące kar umownych i odszkodowań. Rząd stara się pomóc przedsiębiorcom, umożliwiając ujęcie w kosztach podatkowych większości poniesionych wydatków, w tym kar umownych. Zapłacone kary z tytułów wykluczających je do ujęcia w kosztach podatkowych w związku z panującą sytuacją będzie można obecnie zawrzeć w kosztach podatkowych.

„Przepisu art. 23 ust. 1 pkt 19 nie stosuje się do zapłaconych kar umownych i odszkodowań, jeżeli wada dostarczonych towarów, wykonanych robót i usług oraz zwłoka w dostarczeniu towaru wolnego od wad lub zwłoka w usunięciu wad towarów albo wykonanych robót i usług powstała w związku ze stanem zagrożenia epidemicznego lub stanem epidemii, ogłoszonego z powodu COVID-19”.

Przykład 3.

Przedsiębiorstwo zajmujące się wysyłką towarów dokonało dostawy na rzecz innego kontrahenta. Dostarczony towar okazał się wadliwy i został odesłany dostawcy. Sprzedawca przez długi czas zwlekał z wymianą towaru w związku z panującą sytuacją i otrzymał karę umowną od nabywcy. Otrzymana kara umowna stanowi koszt uzyskania przychodów.

Podsumowując, jeśli kara umowna jest związana z panującą epidemią COVID-19, można ją ująć w kosztach z tytułu:

- wad dostarczonych towarów lub usług;

- zwłoki w zamianie towaru wadliwego na niewadliwy;

- zwłoki w usunięciu wad towarów lub usług;

- nieterminowej dostawy towarów lub wykonania usług.

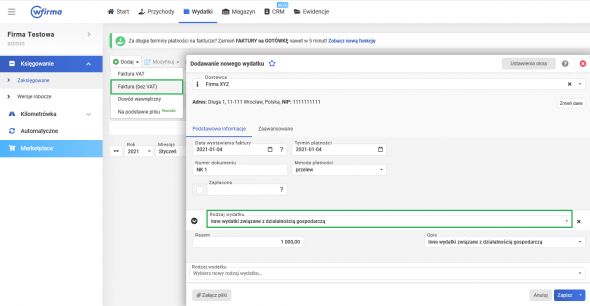

Kary umowne związane z COVID-19 – ujęcie w kosztach w wFirma.pl

W celu zaksięgowania kary umownej w systemie wFirma.pl należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA (BEZ VAT). W otwartym oknie uzupełnia się podstawowe dane i w polu RODZAJ WYDATKU wybiera INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ.