Celem artykułu jest przybliżenie tego, czym są pracownicze plany kapitałowe, a także jakie były zamierzenia ustawodawcy przy ich tworzeniu. Podane zostaną główne wady i zalety PPK, oraz to w jaki sposób są one postrzegane zarówno przez pracowników i pracodawców.

Podstawa prawna

Pracownicze plany kapitałowe, zasady gromadzenia środków w PPK, zawierania umów o zarządzanie nimi i umów o ich prowadzenie, finansowania i dokonywania wpłat do PPK oraz dokonywania wypłat transferowych, wypłat i zwrotu środków zgromadzonych w PPK są zawarte w Ustawie z dnia 4 października 2018 roku o pracowniczych planach kapitałowych.

Jest to zatem stosunkowo nowa regulacja, która w Polsce funkcjonuje dopiero od kilku lat.

Czym są pracownicze plany kapitałowe?

Pracownicze Plany Kapitałowe to dobrowolny, prywatny system długoterminowego oszczędzania, dostępny dla wszystkich osób zatrudnionych na podstawie umowy o pracę. Jest on tworzony nie przez samego pracownika, lecz wspólnie – przy jednoczesnym udziale pracodawców oraz państwa.

Celem ich wprowadzenia było zwiększenie bezpieczeństwa finansowego pracowników, pozytywny wpływ na rozwój gospodarki, zwiększenie miejsc pracy, jak również aby pomnażać prywatne oszczędności emerytalne pracowników.

Są one tworzone, jak wskazano, zarówno z majątku pracodawcy, jak i państwa, ale także samego pracownika.

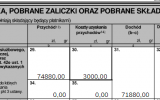

Pracownik oraz pracodawca przekazują do PPK wpłaty podstawowe, które są obligatoryjne. Poza tym mogą oni zadeklarować wpłaty dodatkowe, które są dobrowolne. Wysokość wpłat jest naliczana procentowo od wynagrodzenia pracownika. Państwo zaś będzie przekazywać stałe, niezależne od dochodu, kwoty.

Uczestniczenie w PPK jest nieobowiązkowe – pracownicy mogą zrezygnować z przynależenia do PPK i samodzielnie oszczędzać swoje środki, bez przekazywania ich do tego systemu oszczędzania.

Jakie są wady i zalety PPK?

Przedsiębiorstwo Mentor S.A. oraz naukowcy z Politechniki Częstochowskiej przeprowadzili badanie pracowników i pracodawców celem ustalenia ich nastawienia do pracowniczych planów kapitałowych. Z ich badań wynika, że:

- niemal 40% pracodawców nie widzi żadnych zalet pracowniczych planów kapitałowych;

- 48% pracowników nie uważa PPK za benefit pracowniczy.

Ocena samego systemu PPK jest pozytywna, ale pracownicy wykazywali obawy dotyczące bezpieczeństwa inwestowanych przez nich środków.

48% badanych wskazało, że są to pieniądze potencjalnie zabierane przez państwo, 45% postrzega je w rzeczywistości za trzeci, dobrowolny filar ubezpieczenia emerytalnego, z kolei 40% uważa PPK za kolejne obciążenie budżetu domowego.

Skutkuje to tym, że wielu z nich rezygnuje z partycypacji w PPK.

Wady PPK

Do wad PPK można zaliczyć następujące:

- Niższe pensje – część wynagrodzenia pracownika będzie bowiem przeznaczana na PPK. Pracownikowi zostanie wypłacona niższa o co najmniej kilkadziesiąt złotych miesięcznie kwota. Im wyższa pensja i odkładany procent wynagrodzenia, tym większy będzie uszczerbek w comiesięcznej wypłacie. Dodatkowo pracownicy poniosą koszt opłat dla instytucji finansowych zarządzających PPK.

- Automatyczne przypisanie pracownika do PPK – aby zrezygnować, pracownik musi złożyć deklarację o rezygnacji z PPK, dlatego mimo dobrowolności uczestnictwa w PPK można odnieść wrażenie, że jest to przymusowe, z uwagi właśnie na automatyczne zapisanie do systemu.

- W przypadku pracodawcy – obowiązek uczestniczenia w PPK, ponoszenia dodatkowych kosztów z tym związanych. Pracodawca, w odróżnieniu od pracownika, nie może zrezygnować z PKK, z wyjątkiem mikroprzedsiębiorców, którzy zatrudniają mniej niż 10 pracowników, jeżeli każdy z nich rezygnuje z udziału w programie PPK. Również pracodawcy, którzy prowadzą Pracownicze Programy Emerytalne, nie będą musieli uruchamiać PPK, ale na konto pracownika będzie musiała być odprowadzana składka w wysokości co najmniej 3,5%, a w PPE musi uczestniczyć co najmniej 25% pracowników danego pracodawcy. Uczestnictwo w PPK to dodatkowy koszt dla pracodawcy, który de facto musi dokładać się do oszczędności emerytalnych swoich pracowników. Pracodawca poniesie też koszty wyboru instytucji zarządzającej, dostosowania systemów informatycznych do wymogów programu oraz jego obsługi.

- Pozbywanie się oszczędności – lokowanie oszczędność w PPK sprawi, że pracownicy nie będą w stanie oszczędzać w innych systemach czy instrumentach, ich oszczędności będą rozproszone, a co za tym idzie, także choćby uzyskiwane odsetki będą niższe, bo liczone od mniejszych kwot.

- Skojarzenie PPK z OFE, czyli poprzednim programem dodatkowego oszczędzania na czas emerytury – porażka tamtego systemu sprawiła, że obecnie Polacy nie mają zaufania do długoterminowego oszczędzania, w którym bierze udział państwo.

Osoby biorące udział w badaniu wskazały też na niepewność wypłaty środków, finansowanie części systemu z wpłat pracowników, obawy o prywatność środków oraz upolitycznienie tego systemu, jako że jest to inicjatywa rządowa.

Pracodawcy wskazują na wysokie koszty związane z prowadzeniem działalności gospodarczej – kwoty odkładane przez nich na PPK, obsługę systemu, niemożność rezygnacji.

Zalety PPK

Do zalet PPK należą:

- Dodatkowy kapitał do wykorzystania w czasie, w którym osoba osiągnie wiek emerytalny. Z badań wynika, że emerytury niestety mogą być coraz niższe, zatem będzie to dodatkowy zastrzyk gotówki w czasie emerytury.

- Wysoka stopa zwrotu z oszczędności, jak jest to przedstawiane w opisach PPK. Prócz bowiem własnych oszczędności dokłada się do nich tak pracodawca, jak i państwo, zatem pracownik osiągnie więcej niż to, co sam odłoży – samodzielne oszczędzanie nie pozwoliłoby mu na taką stopę zwrotu. Te oszczędności będą następnie inwestowane w akcje i obligacje przez instytucje, które je gromadzą.

- Przywrócenie zaufania do długoterminowego oszczędzania – PPK mają być funduszami prywatnymi, a nie państwowymi jak OFE, co więcej, mają podlegać dziedziczeniu.

- PPK jako bonus pracowniczy, pozapłacowy, który ma mieć ten skutek, że pracownicy będą chcieli pozostawać w zatrudnieniu u konkretnego pracodawcy, a także uczestnictwo w tym systemie ma pozwolić pracodawcom na pozyskanie nowych pracowników, proponując im taki profit związany z zatrudnieniem. Zwłaszcza pracodawcy, którzy będą wpłacać dodatkową składkę na PPK, mogą liczyć na większe zaufanie pracowników i potencjalną możliwość zwiększenia pozycji na rynku, stania się atrakcyjniejszym pracodawcą.

- Korzyści dla gospodarki państwa, giełdy – po zgromadzeniu środków w PPK instytucje, które będą je obsługiwać, mają bowiem inwestować te środki w akcje, obligacje, pomogą rozwijać się polskiej Giełdzie Papierów Wartościowych i w ten sposób uda się pozyskać dodatkowy kapitał w kraju.

Osoby biorące udział w badaniu jako główne zalety wskazały to, że część wpłat jest finansowana przez pracodawcę, że państwo dopłaca do PPK oraz że jest możliwość dokonania wypłaty i rezygnacji z partycypacji w każdym momencie.