Przedsiębiorcy, którzy nie korzystają z prawa do zwolnienia z kasy fiskalnej, mają obowiązek rejestracji sprzedaży na rzecz osób fizycznych nieprowadzących działalności i rolników ryczałtowych oraz wydruku paragonu fiskalnego z kasy rejestrującej. Zdarza się, że w wyniku oczywistych pomyłek podatnik wystawi paragon z błędną kwotą lub otrzyma zwrot towaru. Sprawdźmy, jak powinno wyglądać ujęcie błędnych paragonów w KPIR.

Ewidencja obrotów na kasie fiskalnej a zapisy w KPIR

Zgodnie z § 19 rozporządzenia Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów, podatnicy, którzy dokonują ewidencji obrotów za pomocą kasy rejestrującej, są zobowiązani do dokonywania zapisów w księdze każdego dnia na podstawie danych z raportów dobowych bądź na koniec każdego miesiąca na podstawie raportów miesięcznych.

Łączny raport okresowy powinien zawierać co najmniej:

- imię i nazwisko lub nazwę podatnika,

- NIP podatnika,

- adres lub siedzibę podatnika,

- rok i miesiąc, którego dotyczy,

- dane sumaryczne o obrocie i kwotach podatku (za daną dobę lub za wybrany okres),

- liczbę paragonów,

- walutę,

- wartość sprzedaży brutto i kwoty podatku według poszczególnych stawek podatku,

- numer dokumentu.

Ujęcie błędnych paragonów – ewidencja oczywistych pomyłek

Za oczywistą pomyłkę uważa się niezamierzony, wynikający z pośpiechu, widoczny na pierwszy rzut oka, bez potrzeby składania precyzyjnych wyjaśnień błąd.

W przypadku wystąpienia oczywistej pomyłki podatnik ma obowiązek dokonania niezwłocznie jej korekty. W związku z tym, że nie ma możliwości skorygowania go bezpośrednio na kasie rejestrującej, przedsiębiorcy są zobowiązani do prowadzenia ewidencji oczywistych pomyłek.

Ewidencja oczywistych pomyłek zgodnie z § 3 pkt 4 rozporządzenia Ministra Finansów w sprawie kas rejestrujących powinna zawierać:

- błędnie ujętą sprzedaż (wartość brutto oraz wartość podatku należnego)

- krótki opis wyjaśniający wystąpienie pomyłki oraz dołączony oryginał błędnie wystawionego paragonu fiskalnego.

Takie stanowisko przedstawia Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej z 17 listopada 2017 r., sygn. 0113-KDIPT1-3.4012.656.2017.1.MWJ, w której czytamy, że w przypadku wystąpienia oczywistej pomyłki podatnik:

„(...) zobowiązany będzie do (...) skorygowania błędu w odrębnej od kasy rejestrującej ewidencji pomyłek dokonując w niej wskazania błędnie zaewidencjonowanej sprzedaży oraz krótkiego opisania przyczyny i okoliczności popełnienia pomyłki oraz dołączenia oryginału paragonu fiskalnego dokumentującego sprzedaż, przy której nastąpiła oczywista pomyłka”.

Przykład 1.

Pan Jacek prowadzi warzywniak. Dokonując sprzedaży jabłek, przez pomyłkę nabił na kasę 15 kg zamiast 1,5 kg. Sprzedawca od razu zauważył zaistniały błąd. Czy w takim przypadku błąd można uznać za oczywistą pomyłkę?

Tak, sprzedawca powinien niezwłocznie dokonać korekty zewidencjonowanej sprzedaży poprzez dokonanie wpisu w ewidencji oczywistych pomyłek. W związku z tym, że podatnik przez zwyczajną pomyłkę wydrukował paragon zawierający błędy, powinien wydrukować dodatkowy, poprawny paragon i przekazać go klientowi.

Ewidencja zwrotów z kasy fiskalnej

Przedsiębiorcy dokonujący sprzedaży ewidencjonowanej na kasie fiskalnej są zobowiązani do wydawania paragonów fiskalnych potwierdzających dokonanie sprzedaży na rzecz osób fizycznych nieprowadzących działalności bądź rolników ryczałtowych. Kasa rejestrująca nie jest wyposażona w możliwość anulowania czy usunięcia nabitych paragonów. W związku z tym gdy nabywca zwróci zakupiony towar, przedsiębiorca jest zobowiązany do ujęcia zaistniałej sytuacji w ewidencji zwrotów oraz sporządzenia protokołu zwrotu.

Ewidencja zwrotów i reklamacji zgodnie z § 3 pkt 3 rozporządzenie Ministra Finansów w sprawie kas rejestrujących powinna zawierać:

- datę sprzedaży

- nazwę towaru lub usługi

- termin dokonania zwrotu towaru lub reklamacji towaru/usługi

- wartość brutto zwracanego towaru lub wartość brutto towaru lub usługi będących przedmiotem reklamacji oraz wartość podatku należnego – w przypadku zwrotu całości należności z tytułu sprzedaży

- zwracaną kwotę (brutto) oraz odpowiadającą jej wartość podatku należnego – w przypadku zwrotu części należności z tytułu sprzedaży

- dokument potwierdzający dokonanie sprzedaży

- protokół przyjęcia zwrotu towaru lub reklamacji towaru lub usługi podpisany przez sprzedawcę i nabywcę.

Przykład 2.

Pani Anna 20 lutego 2020 r. dokonała sprzedaży na rzecz osoby fizycznej nieprowadzącej działalności. Klient dokonał zwrotu 1 marca 2020 r. Jak i kiedy pani Anna powinna zewidencjonować zwrot towaru?

Pani Anna powinna ująć zwrot w kolumnie 7 KPIR z kwotą na minus, na ostatni dzień miesiąca, w którym dokonano zwrotu.

Przykład 3.

Pan Grzegorz 30 września 2020 r. sprzedał 10 sztuk klawiatur. 14 października 2020 r. klient dokonał reklamacji 5 sztuk, została ona uznana i nastąpił zwrot towarów. Jak należy ująć reklamację w KPIR?

Reklamację należy ująć na podstawie ewidencji zwrotów i reklamacji, w kolumnie 7 KPIR, ze znakiem na minus, na ostatni dzień miesiąca, w którym dokonano reklamacji.

Przykład 4.

Pan Cezary 31 marca 2020 r., nabijając na kasę sprzedaż, popełnił błąd i zamiast kwoty 25 zł, nabił kwotę 52 zł. 1 kwietnia 2020 r. klient wrócił do sprzedawcy z błędnym paragonem. W jaki sposób pan Cezary powinien skorygować błąd?

Pan Cezary musi dokonać wpisu do ewidencji oczywistych pomyłek i na tej podstawie pomniejszyć ŁRO za marzec o wartość sprzedaży błędnie nabitej na kasie. Oprócz tego musi nabić na kasę nowy poprawny paragon i przekazać go klientowi. Księgując ŁRO dotyczące kwietnia, pan Cezary musi pomniejszyć raport o sprzedaż, która miała miejsce w marcu, czyli o 25 zł. Dodatkowo pan Cezary ma obowiązek wskazania prawidłowej wartości sprzedaży w kolumnie 7 KPIR – Sprzedaż towarów i usług, w dniu gdy faktycznie miała ona miejsce, a więc 31 marca 2020 roku.

Podsumowując, podatników ewidencjonujących sprzedaż za pomocą kasy fiskalnej obowiązuje ujęcie błędnych paragonów w ewidencji oczywistych pomyłek. Natomiast w przypadku zwrotów towarów i uznaniu reklamacji – w odrębnej ewidencji zwrotów i uznanych reklamacji. W celu określenia wysokości podatku należnego z tytułu zewidencjonowanej sprzedaży przy pomocy kasy fiskalnej, podatnik powinien skorygować dane pochodzące z okresowego raportu fiskalnego. Korekta ta odnosi się do wartości zwrotów i reklamacji, które wynikają bezpośrednio z ewidencji.

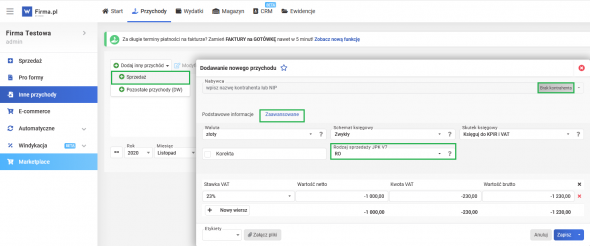

Ujęcie błędnych paragonów w systemie wFirma.pl

W celu zaksięgowania błędnych paragonów na podstawie ewidencji oczywistych pomyłek w systemie wFirma.pl należy przejść do zakładki PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » SPRZEDAŻ. Wartość z ewidencji oczywistych pomyłek należy poprzedzić znakiem minus oraz zaznaczyć okienko BRAK KONTRAHENTA, natomiast w opisie powinno się nanieść informację, że jest to Ewidencja oczywistych pomyłek miesiąc/rok lub Ewidencja zwrotów miesiąc/rok. Dodatkowo w podzakładce ZAAWANSOWANE w polu RODZAJ SPRZEDAŻY JPK V7 należy wybrać opcję RO.