Wydatki zakwalifikowane przez przedsiębiorców do środków trwałych firmy co do zasady powinny być wykorzystywane w działalności dłużej niż rok. W sytuacji gdy przedmiot ulegnie zniszczeniu czy też przedsiębiorca zdecyduje się na odstąpienie od umowy, może nastąpić zwrot przedmiotu. W takim przypadku zwrot środka trwałego powinien zostać udokumentowany fakturą korygującą. Sprawdź, jak rozliczyć taką transakcję oraz co zrobić ze zamortyzowaną częścią środka trwałego.

Co uznajemy za środek trwały?

W celu zaliczenia składnika majątku do środków trwałych konieczne jest spełnienie pięciu warunków. Zgodnie z art. 22a ustawy o PIT składnik taki musi:

- być własnością lub współwłasnością przedsiębiorcy;

- być wytworzony lub nabyty przez przedsiębiorcę;

- mieć przewidywany okres użytkowania w działalności przekraczający rok;

- być kompletnym i zdatnym do użytku w dniu przyjęcia do użytkowania;

- być wykorzystywanym przez przedsiębiorcę w ramach prowadzonej działalności lub też oddany do użytkowania na podstawie umowy leasingowej, dzierżawy czy też umowy najmu.

Zgodnie z przepisami podatkowymi (art. 21i ust. 1 ustawy o PIT) odpisów amortyzacyjnych od środków trwałych dokonuje się z zastosowaniem stawek określonych w wykazie rocznych stawek amortyzacyjnych. Podatnik ma możliwość podwyższenia stawki amortyzacyjnej wynikającej z wykazu na warunkach określonych w art. 22i ust. 2 ustawy.

Środki trwałe o wartości początkowej równej lub niższej niż 10 000 zł (netto w przypadku podatników VAT czynnych, brutto w przypadku podatników VAT zwolnionych):

-

mogą być amortyzowane zgodnie ze stawkami zgodnymi z wykazem;

-

podatnik może amortyzować jednorazowo;

-

mogą zostać ujęte bezpośrednio w kosztach (bez wprowadzania do ewidencji środków trwałych i dokonywania odpisów amortyzacyjnych).

Należy dodatkowo pamiętać o składnikach majątku zaliczanych do środków trwałych, które nie podlegają amortyzacji. Ich wykaz znajdziemy w art. 22c ustawy o PIT. Na mocy powołanego przepisu amortyzacji nie podlegają:

- grunty i prawa wieczystego użytkowania gruntów;

- budynki mieszkalne wraz ze znajdującymi się w nich dźwigami lub lokale mieszkalne służące prowadzonej działalności gospodarczej lub wydzierżawiane albo wynajmowane na podstawie umowy, jeżeli podatnik nie podejmie decyzji o ich amortyzowaniu;

- dzieła sztuki i eksponaty muzealne;

- wartość firmy, jeżeli wartość ta powstała w sposób inny niż ten określony w art. 22b ust. 2 pkt 1 i 1a;

- składniki majątku, które nie są używane na skutek zawieszenia wykonywania działalności gospodarczej na podstawie przepisów dotyczących zawieszenia wykonywania działalności gospodarczej albo zaprzestania działalności, w której te składniki były używane; w tym przypadku składniki takie nie podlegają amortyzacji od miesiąca następującego po miesiącu, w którym zawieszono albo zaprzestano tej działalności

– zwane odpowiednio środkami trwałymi lub wartościami niematerialnymi i prawnymi.

Zwrot środka trwałego na podstawie korekty – rozliczenie na gruncie podatkowym

Przyczyny zwrotu środka trwałego mogą być różne. Odpisy amortyzacyjne zaliczane są do kosztów w miesiącu następującym po miesiącu przyjęcia składnika majątku do ewidencji środków trwałych. Amortyzacja kończy się w miesiącu zrównania wartości odpisów amortyzacyjnych z wartością początkową składnika majątku lub też w momencie stwierdzenia jego braku czy też jego likwidacji. W przypadku jednorazowej amortyzacji cała wartość początkowa środka trwałego ujmowana jest jednym wpisem amortyzacyjnym w miesiącu, w którym wprowadzono środek trwały do ewidencji.

Zwrot środka trwałego na gruncie PIT

Zwrot towaru oznacza, że nie jesteśmy już właścicielami danego przedmiotu. W takim przypadku konieczne jest zaprzestanie amortyzacji, jak i dokonanie korekty zaksięgowanych w miesiącach poprzednich odpisów amortyzacyjnych. Co istotne, korekty odpisów amortyzacyjnych dokonuje się w miesiącu otrzymania faktury korygującej. Dodatkowo podatnik powinien wykreślić dany składnik z ewidencji środków trwałych.

Zgodnie z art. 22 ust. 7c ustawy o PIT „jeżeli korekta kosztu uzyskania przychodów, w tym odpisu amortyzacyjnego, nie jest spowodowana błędem rachunkowym lub inną oczywistą omyłką, korekty dokonuje się poprzez zmniejszenie lub zwiększenie kosztów uzyskania przychodów poniesionych w okresie rozliczeniowym, w którym została otrzymana faktura korygująca lub, w przypadku braku faktury, inny dokument potwierdzający przyczyny korekty”.

Przykład 1.

Przedsiębiorca w maju 2020 roku zakupił komputer, który został zaliczony do środków trwałych firmy i poddany amortyzacji liniowej. W listopadzie 2020 komputer zwrócono, faktura korygująca została wystawiona w tym samym miesiącu.

W listopadzie korekcie podlegają odpisy dokonane od maja do listopada, o ile w maju został zrealizowany odpis amortyzacyjny, lub też odpisy dokonane od maja do października, jeśli w listopadzie nie zrealizowano odpisu amortyzacyjnego.

Przykład 2.

Podatnik w sierpniu 2020 roku zakupił telefon na firmę o wartości 4000 zł brutto i zdecydował się na ujęcie zakupu w ewidencji środków trwałych wraz z dokonaniem jednorazowej amortyzacji. W październiku ze względu na wadę fabryczną podatnik zwrócił telefon i otrzymał fakturę korygującą.

W tej sytuacji podatnik w październiku koryguje jednorazowy odpis amortyzacyjny ujęty w KPiR za sierpień.

Zwrot środka trwałego na gruncie VAT

W przypadku czynnych podatników nabycie środka trwałego wiąże się z odliczeniem VAT. Jest to możliwe, jeżeli:

- nabywca otrzymał fakturę;

- powstał obowiązek podatkowy u sprzedawcy;

- zakup ma związek z czynnościami opodatkowanymi VAT.

W związku z powyższym należy zaznaczyć, że otrzymanie faktury korygującej zmniejszającej, wystawionej ze względu na zwrot środka trwałego, wiąże się z obowiązkiem skorygowania wcześniej odliczonego podatku VAT. Korekty tej zgodnie z art. 86 ust. 19a dokonuje się w rozliczeniu za okres, w którym została wystawiona korekta, jeżeli warunki obniżenia podstawy opodatkowania dla dostawy towarów (tzn. dotyczące zwrotu) uzgodniono z dostawcą towarów. Jeżeli jednak zostały one spełnione po upływie okresu rozliczeniowego, w którym zostały uzgodnione, nabywca zmniejsza kwoty podatku naliczonego w okresie, w którym warunki te zostaną spełnione. Natomiast w przypadku gdy podatnik nie obniżył kwoty podatku należnego o kwotę podatku naliczonego z otrzymanej wcześniej faktury, której dotyczy korekta, zmniejszenie kwoty podatku naliczonego uwzględnia w okresie, w którym odlicza VAT.

Przykład 3.

Czynny podatnik VAT w lipcu 2020 roku zakupił maszynę do firmy. W tym samym miesiącu otrzymał fakturę VAT dokumentującą zakup. Ze względu na to, że zakup ten wykorzystywany jest w sprzedaży opodatkowanej VAT, nabywca odliczył VAT. Po dwóch miesiącach, tj. we wrześniu, maszyna uległa awarii i została zwrócona. Faktura korygująca, dokumentująca zwrot maszyny, została wystawiona w listopadzie i w tym miesiącu ustalono warunki korekty ze sprzedawcą.

W tej sytuacji czynny podatnik VAT zobowiązany jest do skorygowania odliczonego podatku VAT w rozliczeniu za listopad 2020 roku.

Podsumowując, podczas prowadzenia działalności możliwy jest zwrot środka trwałego i rozliczenie takiej transakcji na podstawie faktury korygującej. W tej sytuacji należy pamiętać o korekcie dokonanych do czasu otrzymania faktury korygującej odpisów amortyzacyjnych oraz wykreśleniu środka trwałego z ewidencji ŚT. W przypadku czynnych podatników VAT trzeba również skorygować odliczony wcześniej podatek VAT.

Zwrot środka trwałego w systemie wFirma.pl

Wykreślenie środka trwałego z ewidencji ŚT

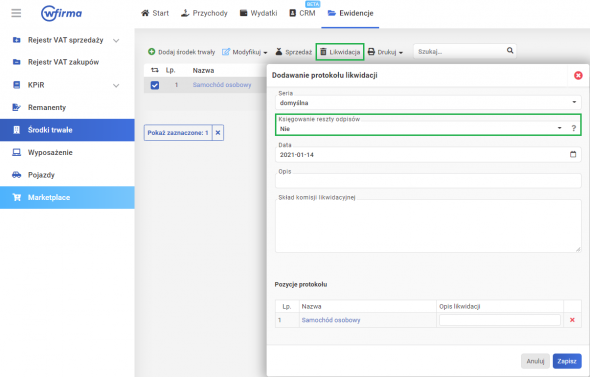

W celu wykreślenia środka trwałego z ewidencji ŚT ze względu na zwrot należy przejść do zakładki: EWIDENCJE » ŚRODKI TRWAŁE, następnie zaznaczyć odpowiedni środek trwały i wybrać LIKWIDACJA. W wyświetlonym oknie w polu KSIĘGOWANIE RESZTY ODPISÓW należy wybrać NIE.

Korekta odpisów amortyzacyjnych

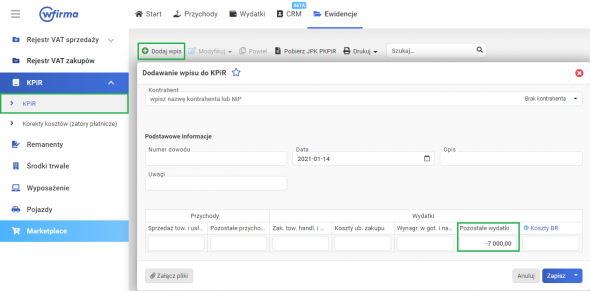

W celu skorygowania dokonanych już odpisów amortyzacyjnych należy przejść do zakładki EWIDENCJE » KPIR » DODAJ WPIS i w polu DATA wprowadzić datę otrzymania korekty. Zamortyzowaną już wartość środka trwałego, ujętą w KPiR, trzeba wprowadzić ze znakiem „–” w polu POZOSTAŁE WYDATKI.

Korekta odliczonego podatku VAT od zakupu ŚT

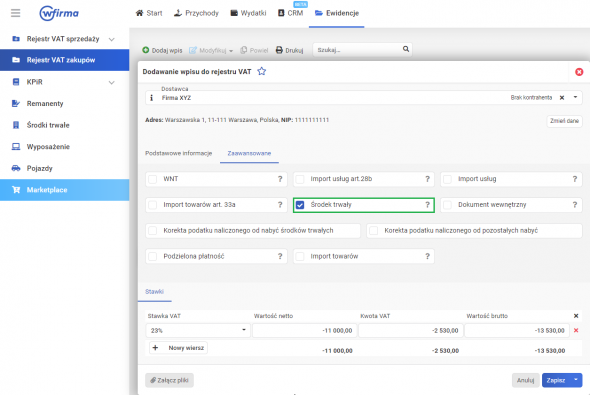

W przypadku czynnych podatników VAT skorygowanie odliczonego wcześniej podatku VAT możliwe jest poprzez zakładkę EWIDENCJE » REJESTR ZAKUPÓW VAT » DODAJ WPIS. Datę ustalenia warunków korekty należy wprowadzić w polu DATA KSIĘGOWANIA DO VAT, a odpowiednie wartości ze znakiem „–” w polu WARTOŚĆ NETTO oraz VAT. Dodatkowo w podzakładce ZAAWANSOWANE zaznacza się opcję ŚRODEK TRWAŁY.