Prowadząc działalność lub osiągając dochody z etatu oraz umów cywilnoprawnych, jesteśmy zobowiązani do składania zeznań rocznych z tytułu podatku dochodowego. Co ważne, ustawa o PIT przewiduje szereg ulg oraz odliczeń, z których możemy skorzystać. Sprawdźmy, co można odliczyć od podatku i poznajmy siedem najczęściej stosowanych ulg i odliczeń w podatku dochodowym.

Pobierz bezpłatne e-booki dotyczące ulg podatkowych!

Ulga na dziecko w zeznaniu rocznym

Ulga prorodzinna jest zdecydowanie najpopularniejsza wśród podatników będących rodzicami. Przysługuje na każde małoletnie dziecko, w stosunku do którego w ciągu roku podatkowego podatnik:

- wykonywał władzę rodzicielską;

- pełnił funkcję opiekuna prawnego, jeżeli dziecko z nim zamieszkiwało;

- sprawował opiekę poprzez pełnienie funkcji rodziny zastępczej na podstawie orzeczenia sądu lub umowy zawartej ze starostą.

Ulga przysługuje za każdy miesiąc kalendarzowy roku podatkowego, w którym podatnik wykonywał czynności, o których mowa powyżej, i jest zależna od ilości małoletnich dzieci.

W przypadku 1 małoletniego dziecka miesięczna wartość ulgi wynosi 92,67 zł, pod warunkiem, że:

- dochody podatnika pozostającego przez cały rok podatkowy w związku małżeńskim i jego małżonka nie przekroczyły w roku podatkowym kwoty 112.000 zł,

- dochody podatnika niepozostającego w związku małżeńskim, w tym również przez część roku podatkowego, nie przekroczyły w roku podatkowym kwoty 56.000 zł; wyjątek od tej reguły stanowi podatnik samotnie wychowujący małoletnie dziecko, dla którego limit dochodów wynosi 112.000 zł.

W przypadku 2 małoletnich dzieci miesięczna wartość ulgi wynosi 92,67 zł na każde z nich. Przepisy ustawy o PIT w zakresie tym nie przewidują żadnych dodatkowych ograniczeń.

W przypadku 3 i więcej małoletnich dzieci miesięczna wartość ulgi wynosi:

- 92,67 zł odpowiednio na pierwsze i drugie dziecko,

- 166,67 zł na trzecie dziecko,

- 225 zł na czwarte i każde kolejne dziecko.

Składki ZUS zdrowotne w rozliczeniu rocznym

Odliczenie składki zdrowotnej odbywa się na określonych zasadach, do ściśle określonego limitu w danym roku podatkowym, co obrazuje poniższa tabela:

Forma opodatkowania | Sposób odliczenia składki zdrowotnej | Limit odliczenia |

podatek liniowy | odliczenie następuje od dochodu (bezpośrednio w zaliczce lub jako koszt w KPiR - sposób wybiera indywidualnie przedsiębiorca) | 10 200 zł w skali danego roku podatkowego ( w 2023 roku), 11 600 zł w skali danego roku podatkowego ( w 2024 roku), |

ryczałt | odliczenie następuje od przychodu | 50% zapłaconej składki zdrowotnej w danym roku podatkowym |

karta podatkowa | odliczenie następuje od podatku | 19% zapłaconej składki zdrowotnej w danym roku podatkowym |

Ulga rehabilitacyjna w zeznaniu rocznym

Ulga rehabilitacyjna jest kolejną odpowiedzią na pytanie podatników zastanawiających się, co można odliczyć od podatku. Możliwość skorzystać z tego typu odliczenia dopuszcza art. 26 ust. 1 pkt 6 ustawy o PIT. Zgodnie z jego treścią podstawę obliczenia podatku stanowi dochód po odliczeniu kwot wydatków na cele rehabilitacyjne oraz wydatków związanych z ułatwieniem wykonywania czynności życiowych, poniesionych w roku podatkowym przez podatnika będącego osobą niepełnosprawną lub podatnika, na którego utrzymaniu są osoby niepełnosprawne.

Art. 26 ust. 7a określa dokładnie wydatki, które można odliczyć w ramach ulgi rehabilitacyjnej. Wśród nich wymienia się:

1) adaptację i wyposażenie mieszkań oraz budynków mieszkalnych stosownie do potrzeb wynikających z niepełnosprawności;

2) przystosowanie pojazdów mechanicznych do potrzeb wynikających z niepełnosprawności;

2a) zakup, naprawę lub najem wyrobów medycznych wymienionych w wykazie wyrobów medycznych określonym w przepisach wydanych na podstawie art. 38 ust. 4 ustawy z dnia 12 maja 2011 r. o refundacji leków, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych (Dz. U. z 2023 r. poz. 826, 1733, 1938 i 2105) oraz wyposażenia umożliwiającego ich używanie zgodnie z przewidzianym zastosowaniem, z wyjątkiem pieluchomajtek, pieluch anatomicznych, chłonnych majtek, podkładów i wkładów anatomicznych;

3) zakup, naprawę lub najem indywidualnego sprzętu, urządzeń i narzędzi niezbędnych w rehabilitacji oraz ułatwiających wykonywanie czynności życiowych, stosownie do potrzeb wynikających z niepełnosprawności, oraz wyposażenia umożliwiającego ich używanie zgodnie z przewidzianym zastosowaniem, niewymienionych w wykazie, o którym mowa w pkt 2a, z wyjątkiem sprzętu gospodarstwa domowego;

3a) pieluchomajtki, pieluchy anatomiczne, chłonne majtki, podkłady, wkłady anatomiczne, w kwocie nieprzekraczającej w roku podatkowym 2.280 zł;

4) zakup wydawnictw i materiałów (pomocy) szkoleniowych, stosownie do potrzeb wynikających z niepełnosprawności;

5) odpłatność za pobyt na turnusie rehabilitacyjnym;

6) odpłatność za pobyt w zakładzie lecznictwa uzdrowiskowego, zakładzie rehabilitacji leczniczej, zakładzie opiekuńczo-leczniczym, zakładzie pielęgnacyjno-opiekuńczym;

6a) odpłatność za pobyt opiekuna osoby niepełnosprawnej zaliczonej do I grupy inwalidztwa lub dzieci niepełnosprawnych do lat 16, przebywającego z osobą niepełnosprawną na turnusie rehabilitacyjnym, w zakładzie lecznictwa uzdrowiskowego lub zakładzie rehabilitacji leczniczej;

6b) odpłatność za zabiegi rehabilitacyjne lub leczniczo-rehabilitacyjne;

7) opłacenie przewodników osób niewidomych I lub II grupy inwalidztwa oraz osób z niepełnosprawnością narządu ruchu zaliczonych do I grupy inwalidztwa, w kwocie nieprzekraczającej w roku podatkowym 2.280 zł;

8) utrzymanie psa asystującego, o którym mowa w ustawie o rehabilitacji zawodowej, w kwocie nieprzekraczającej w roku podatkowym 2.280 zł;

9) opiekę pielęgniarską w domu nad osobą niepełnosprawną w okresie przewlekłej choroby uniemożliwiającej poruszanie się oraz usługi opiekuńcze świadczone dla osób niepełnosprawnych zaliczonych do I grupy inwalidztwa;

10) opłacenie tłumacza języka migowego;

11) kolonie i obozy dla dzieci i młodzieży niepełnosprawnej oraz dzieci osób niepełnosprawnych, które nie ukończyły 25. roku życia;

12) leki, o których mowa w ustawie z dnia 6 września 2001 r. - Prawo farmaceutyczne (Dz. U. z 2022 r. poz. 2301 oraz z 2023 r. poz. 605, 650, 1859 i 1938) - w wysokości stanowiącej różnicę pomiędzy faktycznie poniesionymi wydatkami w danym miesiącu a kwotą 100 zł, jeżeli lekarz specjalista stwierdzi, że osoba niepełnosprawna powinna stosować stale lub czasowo te leki;

13) odpłatny przewóz:

- osoby niepełnosprawnej - karetką transportu sanitarnego,

- osoby niepełnosprawnej, zaliczonej do I lub II grupy inwalidztwa, oraz dzieci niepełnosprawnych do lat 16 - również innymi środkami transportu niż wymienione w lit. a;

14) używanie samochodu osobowego, stanowiącego własność (współwłasność) osoby niepełnosprawnej lub podatnika mającego na utrzymaniu osobę niepełnosprawną albo dziecko niepełnosprawne, które nie ukończyło 16. roku życia - w wysokości nieprzekraczającej w roku podatkowym kwoty 2.280 zł;

15) odpłatne przejazdy środkami transportu publicznego związane z pobytem:

- na turnusie rehabilitacyjnym,

- w zakładach, o których mowa w pkt 6,

- na koloniach i obozach dla dzieci i młodzieży, o których mowa w pkt 11,

- opiekuna osoby niepełnosprawnej zaliczonej do I grupy inwalidztwa lub dzieci niepełnosprawnych do lat 16, przebywającego z osobą niepełnosprawną na turnusie rehabilitacyjnym lub w zakładzie lecznictwa uzdrowiskowego, lub zakładzie rehabilitacji leczniczej.

Warto podkreślić, iż wydatki, o których mowa powyżej, podlegają odliczeniu od dochodu, jeżeli nie zostały sfinansowane (dofinansowane) ze środków:

- zakładowego funduszu rehabilitacji osób niepełnosprawnych,

- zakładowego funduszu aktywności, Państwowego Funduszu Rehabilitacji Osób Niepełnosprawnych,

- Narodowego Funduszu Zdrowia,

- zakładowego funduszu świadczeń socjalnych,

- albo nie zostały zwrócone podatnikowi w jakiejkolwiek formie.

W przypadku gdy wydatki były częściowo sfinansowane (dofinansowane) z tych funduszy (środków), odliczeniu podlega różnica pomiędzy poniesionymi wydatkami a kwotą sfinansowaną (dofinansowaną) z tych funduszy (środków) lub zwróconą w jakiejkolwiek formie.

a) orzeczenie o zakwalifikowaniu przez organy orzekające do jednego z trzech stopni niepełnosprawności, określonych w odrębnych przepisach, lub

b) decyzję przyznającej rentę z tytułu całkowitej lub częściowej niezdolności do pracy, rentę szkoleniową albo rentę socjalną, albo

c) orzeczenie o niepełnosprawności osoby, która nie ukończyła 16 roku życia, wydanego na podstawie odrębnych przepisów.

Należy pamiętać, że ulga rehabilitacyjna przysługuje również podatnikom, na których utrzymaniu pozostają osoby niepełnosprawne, takie jak:

- współmałżonek,

- dzieci własne i przysposobione,

- dzieci obce przyjęte na wychowanie,

- pasierbowie,

- rodzice,

- rodzice współmałżonka,

- rodzeństwo,

- ojczym,

- macocha,

- zięciowie i synowe

- jeżeli w roku podatkowym dochody tych osób niepełnosprawnych nie przekraczają kwoty 19 061,28 zł.

Dla wydatków takich jak:

- opłacenie przewodników osób niewidomych I lub II grupy inwalidztwa oraz osób z niepełnosprawnością narządu ruchu zaliczonych do I grupy inwalidztwa (pkt 7 w/w wydatków),

- utrzymanie przez osoby niewidome i niedowidzące zaliczone do I lub II grupy inwalidztwa oraz osoby z niepełnosprawnością narządu ruchu zaliczone do I grupy inwalidztwa psa asystującego, o którym mowa w ustawie o rehabilitacji zawodowej (pkt 8 w/w wydatków),

- używanie samochodu osobowego, stanowiącego własność (współwłasność) osoby niepełnosprawnej

- podatnik nie musi dysponować dokumentami potwierdzającymi ich wysokość. Jednakże na żądanie organów podatkowych lub organów kontroli skarbowej podatnik jest obowiązany przedstawić dowody niezbędne do ustalenia prawa do odliczenia, w szczególności:

- wskazać z imienia i nazwiska osoby, które opłacono w związku z pełnieniem przez nie funkcji przewodnika;

- okazać certyfikat potwierdzający status psa asystującego;

Odliczenie darowizny w rozliczeniu rocznym

Dokonanych darowizn co do zasady nie można rozliczyć bezpośrednio w kosztach uzyskania przychodów. Część z nich może natomiast zostać odliczona w zeznaniu rocznym. Kwestię tę reguluje art. 26 ust.1 pkt 9 ustawy o PIT. Zgodnie z jego treścią można odliczyć darowizny przekazane na cele:

- kultu religijnego; wysokość dokonanej darowizny należy udokumentować dowodem wpłaty na rachunek płatniczy obdarowanego lub jego rachunek w banku inny niż rachunek płatniczy – w przypadku darowizny pieniężnej oraz dowodem, z którego wynikają dane identyfikujące darczyńcę oraz wartość przekazanej darowizny wraz z oświadczeniem obdarowanego o jej przyjęciu – w przypadku darowizny niepieniężnej;

- krwiodawstwa realizowanego przez honorowych dawców krwi, w wysokości ekwiwalentu pieniężnego za pobraną krew (obecnie 130 zł/litr); wysokość dokonanej darowizny należy udokumentować zaświadczeniem jednostki organizacyjnej realizującej zadania w zakresie pobierania krwi o ilości bezpłatnie oddanej krwi lub jej składników przez krwiodawcę.

- określone w art. 4 ustawy o działalności pożytku publicznego, organizacjom, o których mowa w art. 3 ust. 2 i 3 tej ustawy, lub równoważnym organizacjom określonym w przepisach regulujących działalność pożytku publicznego obowiązujących w innym niż Rzeczpospolita Polska państwie członkowskim Unii Europejskiej lub innym państwie należącym do Europejskiego Obszaru Gospodarczego, prowadzącym działalność pożytku publicznego w sferze zadań publicznych; wysokość darowizny należy udokumentować dowodem wpłaty na rachunek płatniczy obdarowanego lub jego rachunek w banku inny niż rachunek płatniczy – w przypadku darowizny pieniężnej oraz dowodem, z którego wynikają dane identyfikujące darczyńcę oraz wartość przekazanej darowizny wraz z oświadczeniem obdarowanego o jej przyjęciu – w przypadku darowizny niepieniężnej.

- kształcenia zawodowego. Przekazane w formie materiałów dydaktycznych lub środków trwałych, z wyjątkiem materiałów dydaktycznych lub środków trwałych, które:

- nie są kompletne,

- nie są zdatne do użytku,

- są starsze niż 12 lat.

Co ważne, odliczenia można dokonać w wysokości dokonanej darowizny, jednak nie więcej niż 6% dochodu.

Łączna kwota odliczeń z tytułów określonych powyżej nie może przekroczyć w roku podatkowym kwoty stanowiącej 6% dochodu, jednak odliczeniu nie podlegają darowizny poniesione na rzecz:

- osób fizycznych;

- osób prawnych oraz jednostek organizacyjnych niemających osobowości prawnej, prowadzących działalność gospodarczą polegającą na wytwarzaniu wyrobów przemysłu elektronicznego, paliwowego, tytoniowego, spirytusowego, winiarskiego, piwowarskiego, a także pozostałych wyrobów alkoholowych o zawartości alkoholu powyżej 1,5%, oraz wyrobów z metali szlachetnych albo z udziałem tych metali, lub handlu tymi wyrobami.

Ulga na Internet w PIT rocznym

Kwestię ulgi na Internet reguluje art. 26 ust. 1 pkt 6a ustawy o PIT. Zgodnie z jego treścią odliczeniu podlegają wydatki ponoszone przez podatnika z tytułu użytkowania sieci Internet, w wysokości nieprzekraczającej w roku podatkowym kwoty 760 zł. Ulga na Internet przysługuje podatnikowi wyłącznie w kolejno po sobie następujących dwóch latach podatkowych, jeżeli w okresie poprzedzającym te lata nie korzystał z tego odliczenia. Ulga na Internet może zostać odliczona przez podatników rozliczających się na PIT-37 lub PIT-36. Wykazuje się ją w załączniku PIT/O.

Ulga z tytułu oszczędzania na IKZE

Jak stanowi art. 26 ust. 1 pkt 2b ustawy o PIT podatnik ma prawo do odliczenia wpłat na indywidualne konto zabezpieczenia emerytalnego dokonanych przez podatnika w roku podatkowym, do wysokości określonej w przepisach o indywidualnych kontach zabezpieczenia emerytalnego.

Dowodem potwierdzającym oszczędzanie w IKZE może być każdy dokument stwierdzający dokonanie wpłaty.

Odliczenie od dochodu nie dotyczy wpłat:

- zwróconych podatnikowi w jakiejkolwiek formie,

- odliczonych od przychodu na podstawie ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

Odliczenia z tytułu wpłat na IKZE dokonuje się w zeznaniu rocznym PIT-37, PIT-36 oraz PIT-36L. Wówczas należy wypełnić druk PIT/O

Rozliczenie roczne w systemie wFirma.pl

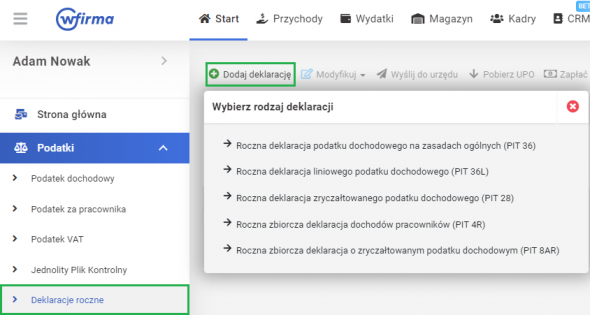

Aby wygenerować zeznanie roczne w systemie wFirma.pl należy przejść do zakładki START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ, a następnie wybrać odpowiedni rodzaj deklaracji (w przypadku spółki system sam automatycznie dokona wyróżnienia deklaracji z podziałem na poszczególnych wspólników). Następnie należy wybrać cel złożenia.

W kolejnym kroku należy zweryfikować poprawność danych dotyczących osiągniętych przychodów i poniesionych kosztów, w tym również składki ZUS oraz wyliczone i opłacone zaliczki na podatek dochodowy z całego roku (wartości te zostaną uzupełnione automatycznie na podstawie danych zawartych w systemie).

Dodatkowo dzięki integracji systemu z Ministerstwem Finansów, sporządzone zeznanie roczne można wysłać bezpośrednio z systemu. W tym celu należy przejść do zakładki START » PODATKI » DEKLARACJE ROCZNE, a następnie zaznaczyć na liście odpowiednią deklarację i z górnego paska wybrać opcję WYŚLIJ DO URZĘDU.