W przypadku zatrudniania pracowników przedsiębiorca jest zobowiązany do wypłaty wynagrodzenia za pracę wykonaną oraz innych świadczeń, wynikających ze stosunku pracy. Oczywiście, przy ustalaniu kwoty wynagrodzenia należy prawidłowo wyliczyć składki ubezpieczeniowe oraz podatek, które będą ją obniżać. Należy też podać kwotę, którą podatnik otrzyma, oraz odprowadzić zaliczki na podatek. Zestawienie tych informacji nazywane jest listą płac. Listy płac w dobie komputeryzacji tworzy się zazwyczaj w specjalnych programach, nieczęsto ręcznie. Pracodawca może zaliczyć wynagrodzenie pracownika do kosztów uzyskania przychodów. Sprawdź, co dokładnie może wykazać w kosztach firmy i jak powinna być księgowana lista płac w KPiR!

Elementy listy płac

Prawo nie definiuje jednoznacznie, jakie elementy powinna zawierać lista płac. Przyjmuje się, że prawidłowo skonstruowana lista płac powinna zawierać informacje takie jak:

- nazwę pracodawcy,

- okres, za który jest wypłacane wynagrodzenie,

- datę wypłaty wynagrodzenia,

- nazwę lub numer listy płac,

- podpisy osób, które sporządziły listę płac,

- wszystkie składniki wynagrodzeń, naliczenia składek i podatku oraz wszelkich innych potrąceń – lista płac powinna zawierać wszystkie składniki wynagrodzenia.

Warto podkreślić, że umów cywilnoprawnych zawieranych z pracownikiem nie ujmuje się na liście płac. W stosunku do takich kontraktów należy sporządzić dodatkową listę wypłat.

Wynagrodzenie minimalne

Minimalne wynagrodzenie w ramach umowy o pracę w 2021 roku wynosi 2800zł brutto. Wraz ze wzrostem płacy minimalnej, wzrosną również wynagrodzenia osób zatrudnionych na niepełnych etatach. Będzie to odpowiednio brutto:

– 3/4 etatu 2 100,00 zł brutto,

– 1/2 etatu 1 400,00 zł brutto,

– 1/3 etatu 933,33 zł brutto,

– 1/4 etatu 700,00 zł brutto.

Składki ubezpieczeniowe za pracownika

Składka na ubezpieczenie | Stopa procentowa składki | Składka finansowana przez pracownika (%) | Składka finansowana przez pracodawcę (%) | |

Emerytalne | 19,52% | 9,76% | 9,76% | |

Rentowe | 8% | 1,5% | 6,50% | |

Chorobowe | 2,45% | 2,45% | - | |

Wypadkowe | 1,67%* | - | 1,67% | |

Fundusz Pracy | 2,45% | - | 2,45% | |

FGŚP | 0,10% | - | 0,10% | |

Ubezpieczenie zdrowotne | 9% | Z wynagrodzenia (9%) | Z podatku (7,75%) | - |

*procent składki na ubezpieczenie wypadkowe jest uzależniona od zakładu pracy

Lista płac - jak obliczyć?

Przykład 1.

- Zakładamy, że wynagrodzenie pracownika wynosi 4 000 zł.

- Wynagrodzenie brutto 4 000 zł

- Ubezpieczenie emerytalne: 390,40 zł (1. x 9,76%)

- Ubezpieczenie rentowe: 60 zł (1. x 1,50%)

- Ubezpieczenie chorobowe: 98 zł (1. x 2,45%)

- Suma ubezpieczeń społecznych: 548,40 zł (2. + 3. + 4.)

- Podstawa wymiaru składki na ubezpieczenie zdrowotne: 3.451,60 zł (1. - 5.)

- Koszty uzyskania przychodu: 250 zł

- Podstawa opodatkowania (zaokrąglona do pełnych złotych): 3.202 zł (1. - 5. - 7.)

- Ulga podatkowa: 43,76

- Zaliczka na podatek dochodowy: 500,58 zł (8. x 17% - 9.)

- Ubezpieczenie zdrowotne: 310,64zł (6. x 9%)

- odliczane od podatku: 267,50 zł (6. x 7.75%)

Wyliczenie składek opłacanych przez pracodawcę

Przykład 2.

- Wynagrodzenie brutto 4000 zł

- Ubezpieczenie emerytalne: 390,40 zł (1. x 9,76%)

- Ubezpieczenie rentowe: 260 zł (1. x 6,50%)

- Ubezpieczenie wypadkowe: 66,80 zł (1. x 1,67%)

- Suma składek na ubezpieczenie społeczne: 717,20 zł

- Fundusz Pracy: 49 zł (1. x 2,45%)

- Fundusz Gwarantowanych Świadczeń Pracowniczych: 4 zł (1. x 0,10%)

- Suma składek na FP i FGŚP: 102 zł (6.+7.)

- Koszt składek za pracownika: 819,20 zł. (5.+8.)

Lista płac w KPiR - jak zaksięgować?

Wydatki, związane z wypłatą wynagrodzeń dla pracowników, przedsiębiorca może zaliczyć do kosztów uzyskania przychodów. Księguje się je w kolumnie 12 Podatkowej Księgi Przychodów i Rozchodów. Lista płac w KPiR ujmowana jest w kwocie brutto bez względu na rodzaj zawartej umowy. Oznacza to, że księgowane są również składki ZUS oraz zaliczki na podatek dochodowy w części płaconej przez pracownika.

Składki ZUS opłacane przez pracodawcę za pracownika powinny być księgowane do kolumny 13 KPiR ”Pozostałe wydatki związane z działalnością gospodarczą”. Dodatkowo zalicza się tutaj składki na Fundusz Pracy oraz Fundusz Gwarantowanych Świadczeń Pracowniczych. Należy pamiętać, że składki mogą stanowić koszt dopiero po ich opłaceniu, a należy tego dokonać do dnia 15. miesiąca następnego za miesiąc bieżący.

Wydatki związane z wynagrodzeniem i składkami ZUS, które ujmuje się w kosztach, księguje się na dzień dokonania zapłaty. A więc ważne jest, aby przedsiębiorca posiadał potwierdzenie wypłaty wynagrodzenia, a także zapłaconych składek ZUS.

Lista płac w KPiR w systemie wFirma.pl

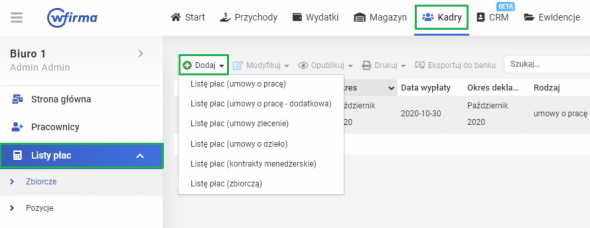

System wFirma pozwala na automatycznie zaksięgowanie listy płac w poprawny sposób w KPiR. Po wygenerowaniu listy płac KADRY » LISTY PŁAC » MENU » ZBIORCZE » DODAJ zostaje ona zaksięgowane w kwocie brutto.

Natomiast po rozliczeniu deklaracji rozliczeniowej zostaną zaksięgowane składki ZUS opłacane przez pracodawcę. Dzięki temu księgowanie listy płac w KPiR jest bardzo łatwe.