Danina solidarnościowa uregulowana w rozdziale 6a Ustawy o podatku dochodowym od osób fizycznych tworzy znaczną część Funduszu Solidarnościowego, który ma na celu wsparcie społeczne, zawodowe lub zdrowotne osób niepełnosprawnych. Zgodnie z tą ustawą daninę solidarnościową płacić będą osoby fizyczne, w wysokości 4% od nadwyżki ponad 1 000 000 zł sumy dochodów podlegających opodatkowaniu.

Danina solidarnościowa - jakie dochody podlegają opodatkowaniu?

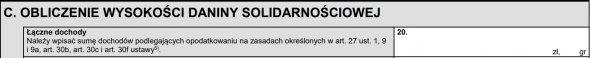

Na dochód podlegający opodatkowaniu daniną solidarnościową składają się dochody opodatkowane na zasadach ogólnych (art. 27 ust. 1 ustawy o PIT), dochody opodatkowane podatkiem liniowym (art. 30c ustawy o PIT), dochody z zagranicy rozliczane wyłącznie metodą proporcjonalnego odliczenia (art. 27 ust. 9 i 9a ustawy o PIT), dochody z niektórych zysków kapitałowych (art. 30b ustawy o PIT) oraz dochody zagranicznej jednostki kontrolowanej (art. 30f ustawy o PIT). Podkreślenia wymaga fakt, że danina solidarnościowa obejmuje dochody z różnych źródeł, a ma to szczególne znaczenie dla tych osób, których dochody opodatkowane są w różny sposób, np. osoba, która nie osiągnie dochodu opodatkowanego według skali podatkowej powyżej 120 000 zł, czyli nie wejdzie na drugi próg skali podatkowej, również może być zobowiązana do zapłaty daniny solidarnościowej – sytuacja ta została przedstawiona na przykładzie w artykule „Danina solidarnościowa – czym jest i jak ją obliczać”.

Kiedy i jak rozliczyć daninę solidarnościową?

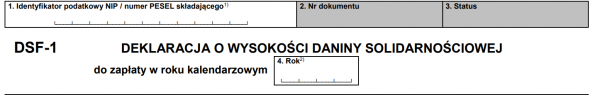

Osoby fizyczne, które zobowiązane będą do zapłaty daniny solidarnościowej muszą złożyć deklarację DSF-1 o wysokości daniny solidarnościowej w terminie do 30 kwietnia roku kalendarzowego i w tym terminie daninę solidarnościową zapłacić. Deklaracja o jej wysokości zawiera dane umożliwiające prawidłową identyfikację osoby fizycznej i urzędu skarbowego, do którego kierowana jest deklaracja, oraz poprawne rozliczenie daniny solidarnościowej.

Szczegółowe wyjaśnienia w zakresie właściwości organu podatkowego i sposobu składania deklaracji zostały zamieszczone w objaśnieniach podatkowych z 28 sierpnia 2019 r. dotyczących stosowania przepisów o daninie solidarnościowej udostępnionych na stronie internetowej Ministerstwa Finansów. Zgodnie z zawartymi tam wskazówkami deklarację składa się do właściwego urzędu skarbowego, a w przypadku osób fizycznych:

- „mających miejsce zamieszkania na terytorium RP – właściwym urzędem jest urząd skarbowy ustalony według miejsca zamieszkania osoby fizycznej w ostatnim dniu roku podatkowego, a gdy zamieszkanie na terytorium RP ustało przed tym dniem, urząd skarbowy ustalony według ostatniego miejsca zamieszkania na jej terytorium,

- niemających miejsca zamieszkania na terytorium RP – właściwym urzędem jest urząd skarbowy w sprawach opodatkowania osób zagranicznych.

Deklarację można złożyć zarówno papierowo, jak i w wersji elektronicznej. Sposób przesyłania deklaracji za pomocą środków komunikacji elektronicznej oraz rodzaje podpisu elektronicznego, którymi powinna być opatrzona, regulują przepisy Ordynacji podatkowej. W przypadku ustanowienia pełnomocnictwa do podpisywania deklaracji, deklaracja może być podpisana także przez pełnomocnika. Pełnomocnictwo do podpisywania deklaracji oraz zawiadomienie o odwołaniu tego pełnomocnictwa składa się organowi podatkowemu właściwemu w sprawie daniny solidarnościowej.

W przypadku złożenia deklaracji o wysokości daniny solidarnościowej zawierającej błąd, podatnikowi przysługuje prawo do skorygowania deklaracji przez złożenie deklaracji korygującej. Od niewpłaconej w terminie kwoty daniny solidarnościowej wykazanej w deklaracji lub wpłaconej w niepełnej wysokości naliczane są odsetki za zwłokę, zgodnie z przepisami Ordynacji podatkowej”.

Z powyższego wynika w szczególności, że w imieniu podatnika niniejszy obowiązek może wypełnić np. biuro rachunkowe posiadające pełnomocnictwo do podpisywania deklaracji w formie elektronicznej (UPL-1) czy też papierowej (UPL-1P).

Deklaracja DSF-1 – krok po kroku

Deklaracja DSF-1 jest jednostronicową, stosunkowo prostą deklaracją do wypełnienia, przeznaczoną dla osób fizycznych, których dochody osiągnięte przekroczyły sumę 1 000 000 zł i są zobowiązane do zapłaty daniny solidarnościowej. Poniżej przedstawione zostanie, jak krok po kroku daną deklarację należy wypełnić.

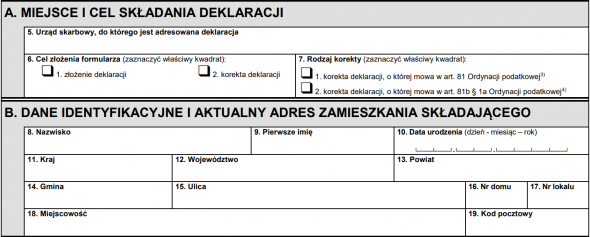

Krok 1 – Uzupełniamy dane identyfikujące osobę fizyczną oraz urząd skarbowy, do którego kierowana jest deklaracja. Na tym etapie należy uzupełnić NIP/PESEL składającego, wpisać rok, w którym płacona jest danina, a dokładniej wskazując rok, w którym z 30 kwietnia upływa termin zapłaty daniny solidarnościowej).

Następnie uzupełniamy miejsce składania deklaracji oraz zaznaczamy odpowiedni kwadrat: czy składamy deklarację po raz pierwszy, czy jest to korekta deklaracji. W dalszej kolejności uzupełniamy dane identyfikacyjne oraz adres zamieszkania składającego.

Krok 2 – W pozycji nr 20 wpisujemy kwotę łącznych dochodów podlegających opodatkowaniu (dochody składające się na podstawę opodatkowania daniną solidarnościową wymienione zostały w pierwszym podrozdziale niniejszego artykułu).

Przykład 1.

Pani Nowak osiągnęła w 2022 r. następujące dochody:

- opodatkowane na zasadach ogólnych – 500 000 zł,

- opodatkowane podatkiem liniowym – 490 000 zł,

- opodatkowane ryczałtem od przychodów ewidencjonowanych – 20 000 zł.

Czy jest ona zobowiązana do zapłaty daniny solidarnościowej?

Nie jest, ponieważ przychody opodatkowane ryczałtem nie stanowią podstawy obliczenia daniny solidarnościowej, a dochody, które są zaliczane do podstawy obliczenia daniny solidarnościowej, w tym przypadku nie przekraczają kwoty 1 000 000 zł.

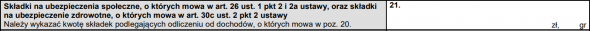

Krok 3 – W pozycji nr 21 wpisujemy sumę składek na ubezpieczenia społeczne (krajowe i zagraniczne), o których mowa w art. 26 ust. 1 pkt 2 i 2a ustawy o PIT, czyli te, które stanowią kwoty pomniejszające dochody, o których mowa wyżej.

Krok 4 – W pozycji nr 22 wpisujemy kwoty, o których mowa w art. 30f ust. 5 ustawy o PIT, czyli uwzględnioną w podstawie opodatkowania dywidendę otrzymaną od zagranicznej jednostki kontrolowanej oraz dochód z odpłatnego zbycia udziału w zagranicznej jednostce kontrolowanej, w części uwzględnionej w podstawie jego opodatkowania.

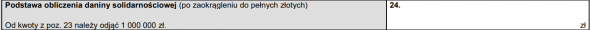

Krok 5 – W pozycji nr 23 ustalamy kwotę dochodów po pomniejszeniach. Od kwoty dochodów wykazanej w pozycji nr 20 odejmujemy kwoty pomniejszające wykazane w pozycjach nr 21 oraz 22. Następnie w pozycji nr 24 od kwoty dochodów po pomniejszeniach (poz. nr 23) odejmujemy kwotę 1 000 000 zł oraz zaokrąglamy ją do pełnych złotych, tym samym ustalając podstawę obliczenia daniny solidarnościowej.

Przykład 2.

Pan Kowalski wykazał w deklaracji DSF-1 kwotę dochodów podlegających opodatkowaniu (poz. 20) w wysokości 1 875 000 zł, kwotę składek na ubezpieczenia społeczne (poz. 21) w wysokości 30 000 zł, natomiast w poz. 22 wykazał 0 zł.

W poz. 23 ustalamy kwotę dochodów po pomniejszeniach:

1 875 000 - 30 000 = 1 845 000 zł

W pozycji nr 24 ustalamy podstawę opodatkowania:

1 845 000 - 1 000 000 = 845 000 zł

Krok 6 – W pozycji nr 25 ustalamy wysokość daniny solidarnościowej, licząc 4% z kwoty wykazanej w pozycji 24.

Krok 7 – W pozycji nr 26 wpisujemy podatek zapłacony za granicą. Zgodnie z objaśnieniami podatkowymi: „Jeżeli w podstawie obliczenia daniny solidarnościowej zostały uwzględnione dochody uzyskane ze źródeł przychodów położonych za granicą, daninę solidarnościową pomniejsza się proporcjonalnie o kwotę równą podatkowi zapłaconemu od tych dochodów za granicą, zgodnie z postanowieniami zawartych przez Polskę umów o unikaniu podwójnego opodatkowania. Odliczeniu od daniny solidarnościowej podlega kwota podatku zapłaconego za granicą, w części przekraczającej kwotę podatku odliczonego zgodnie z art. 27 ust. 9 i 9a, art. 30b ust. 5a, 5b, 5e i 5f lub art. 30c ust. 4 i 5 ustawy o PIT”.

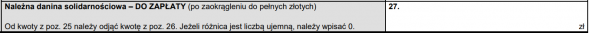

Krok 8 – W pozycji nr 27 ustalamy ostateczną kwotę daniny solidarnościowej podlegającej wpłacie do urzędu skarbowego. Od kwoty z poz. nr 25 odejmujemy kwotę z poz. nr 26 oraz zaokrąglamy ją do pełnych złotych. Otrzymujemy w ten sposób kwotę daniny solidarnościowej do zapłaty.

Przykład 3.

Pan Kowalski w poz. nr 24 wykazał podstawę do opodatkowania w wysokości 845 000 zł.

Następnie obliczył kwotę daniny solidarnościowej (poz. 25):

4% x 845 000 zł = 33 800 zł

Ze względu na fakt, że pan Kowalski nie uzyskał dochodów ze źródeł przychodów położonych za granicą, nie zapłacił tym samym podatku za granicą, dlatego w poz. 26 wpisał 0 zł, a w poz. 27 kwotę 33 800 zł i ją powinien uiścić do 30 kwietnia.

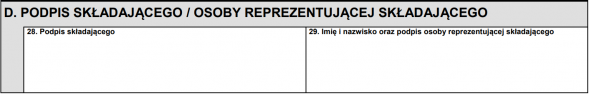

Krok 9 – Ostatnim etapem wypełniania deklaracji DSF-1 jest złożenie podpisu przez składającego lub wpisanie imienia, nazwiska oraz podpisu pełnomocnika, jeżeli taki został ustanowiony.

Tak wypełnioną deklarację należy złożyć papierowo bądź w wersji elektronicznej do odpowiedniego urzędu skarbowego, w terminie do 30 kwietnia roku następnego za który danina jest należna oraz do tego dnia uiścić daninę solidarnościową.