Status czynnego podatnika VAT nakłada na przedsiębiorców dodatkowe obowiązki sprawozdawcze. Jednym z nich jest comiesięczna wysyłka jednolitego pliku kontrolnego, tzw. JPK VAT, który dotyczy danych z rejestrów zakupu i sprzedaży VAT. Obowiązek ten został wprowadzony stopniowo od lipca 2016 roku aż od 1 stycznia 2018 roku, gdy objął wszystkich czynnych podatników VAT. W 2020 roku ustawodawca wprowadził kolejne zmiany w tym zakresie, zastępując JPK VAT oraz deklaracje VAT-7 i VAT-7K nową strukturą – tzw. JPK V7M i JPK V7K. W związku z tym podatnicy zadają sobie pytanie – JPK V7M od kiedy obowiązują najnowsze zmiany? Sprawdźmy!

Czym jest JPK V7M?

Nowa struktura JPK to rozbudowany dotychczasowy schemat jednolitego pliku kontrolnego JPK VAT. W przypadku rozliczania podatku VAT miesięcznie podatnicy wysyłają jego nową wersję, tzw. JPK V7M. Plik ten jest dokumentem elektronicznym składającym się z dwóch części:

- deklaracyjnej,

- ewidencyjnej.

Część deklaracyjna JPK V7M zawiera informacje, które znajdują się na dotychczasowym formularzu deklaracji VAT-7. Natomiast część ewidencyjna obejmuje szczegółowe informacje dotyczące zakupów i sprzedaży znajdujące się m.in. w rejestrach VAT.

- rodzaj sprzedaży i podstawa opodatkowania,

- kwota podatku należnego (w tym korekty podatku należnego) z podziałem na właściwe stawki podatku,

- kwota podatku naliczonego (w tym korekty podatku naliczonego),

- dane kontrahentów,

- dane dowodów sprzedaży i zakupów.

W myśl art. 109 ust. 14 ustawy o VAT zakres powyższych danych oraz sposób ich wykazywania w części ewidencyjnej JPK V7M został określony w rozporządzeniu Ministra Finansów, Inwestycji i Rozwoju w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług.

JPK V7M od kiedy jest nowym obowiązkiem dla wszystkich podatników?

Na skutek wejścia w życie tarczy antykryzysowej, obowiązek wysyłki nowego JPK został przesunięty i ujednolicony dla wszystkich czynnych podatników VAT. W związku z tym, obowiązek ten wystąpił dopiero od rozliczenia za październik 2020 roku.

Przykład 1.

Pan Łukasz jest czynnym podatnikiem VAT i rozlicza podatek VAT za okresy miesięczne. Zatrudnia on dwóch pracowników i w 2019 roku osiągnął obrót ze sprzedaży w kwocie 200 000 zł. Dotychczas wysyłał osobno miesięczną deklarację VAT-7 oraz plik JPK VAT. Czy po zmianach musi składać nadal deklarację VAT-7? Jeżeli nie, to JPK V7M od kiedy zastąpi deklarację VAT-7?

Obowiązek wysyłki JPK V7M obejmie pana Łukasza dopiero od rozliczenia za październik 2020 r. Oznacza to, że JPK V7M za październik musi wysłać w terminie do 25 listopada 2020 r. Dodatkowo pan Łukasz nie przesyła osobno deklaracji VAT-7 i JPK VAT, ponieważ nowy JPK zastępuje ten obowiązek.

Kary za błędy w JPK V7M od kiedy obowiązują?

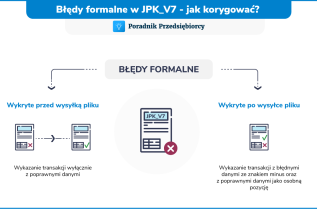

Wprowadzenie nowego JPK miało za zadanie m.in. uprościć proces sprawozdawczy po stronie podatników. Zamiast dwóch osobnych plików (deklaracji VAT oraz JPK VAT) dokonują oni wysyłki jednego JPK w rozbudowanej strukturze. Ustawodawca wprowadził jednocześnie dodatkowe, surowe kary, jakie mogą zostać nałożone na przedsiębiorców, którzy przesłali plik JPK V7M zawierający błędy i nie skorygowali ich w odpowiednim terminie. Oznacza to, że urząd nie może nałożyć na podatnika powyższej kary w przypadku stwierdzenia błędów w JPK_VAT przesłanym przed 1 października 2020 roku.

„W przypadku stwierdzenia przez naczelnika urzędu skarbowego w przesłanej ewidencji błędów, które uniemożliwiają przeprowadzenie weryfikacji prawidłowości transakcji, naczelnik urzędu skarbowego wzywa podatnika do ich skorygowania, wskazując te błędy”.

Jeżeli w terminie 14 dni od dnia doręczenia wezwania od naczelnika urzędu skarbowego przedsiębiorca:

- nie dokona korekty błędów,

- nie złoży wyjaśnień w urzędzie skarbowym,

- złoży wyjaśnienia lub dokona korekty błędów po terminie 14 dni,

- zostanie nałożona na niego kara w wysokości 500 zł za każdy błąd. Co więcej, jeżeli podatnikiem, który przesłał plik JPK V7M zawierający błędy, jest osoba fizyczna prowadząca działalność, która za ten sam czyn ponosi odpowiedzialność za wykroczenie skarbowe lub przestępstwo skarbowe, organ nie nałoży na niego dodatkowej kary 500 zł za każdy błąd.

Przykład 3.

Pan Wiktor jest średnim przedsiębiorcą i złożył plik JPK V7M za luty 2021 w terminie 24 marca. W pliku znajdowały się błędy, które zostały wyszczególnione w wezwaniu, które pan Wiktor otrzymał 10 kwietnia 2021 roku. Do kiedy pan Wiktor może skorygować plik JPK V7M, aby nie została nałożona na niego dodatkowa kara?

Pan Wiktor może uniknąć kary w wysokości 500 zł za każdy błąd, jeżeli złoży wyjaśnienia lub korektę pliku JPK V7M w terminie 14 dni od dnia otrzymania wezwania.

Podsumowując, wątpliwości związane z obszarami takimi jak: kogo dotyczą nowe obowiązki sprawozdawcze, JPK V7M od kiedy zastąpi deklarację VAT-7 i JPK VAT, kary za błędy w JPK V7M itp. pojawiają się prawie u każdego przedsiębiorcy.

Najważniejsze są dwa terminy, o jakich podatnicy muszą bezwzględnie pamiętać:

- 25. dzień miesiąca (termin wysyłki pliku JPK_V7 bez względu na to czy podatek VAT rozliczany jest miesięcznie czy kwartalnie),

- 14 dni (tyle czasu od otrzymania wezwania dotyczącego błędów w JPK V7 ma przedsiębiorca na złożenie wyjaśnień lub korekty pliku żeby uniknąć sankcji).

JPK V7M - najważniejsze informacje

Czy po 1 października nadal wysyłam deklaracje VAT 8 jako podatnik zwolniony?

Czy pozostałe struktury pliku JPK takie jak JPK_FA i JPK_PKPIR wysyła się również co miesiąc?

Jeśli nie dokonuje sprzedaży towarów objętych kodami GTU to czy jestem zobowiązany do poinformowania o tym urzędu?