Sprzedaż dokonywana na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych nakłada na przedsiębiorcę obowiązek rejestrowania przychodu na kasie fiskalnej. W niektórych przypadkach możliwe są odstępstwa od tego obowiązku. Wynika to z faktu, że ustawodawca przewidział szereg zwolnień z posiadania kasy fiskalnej oraz jasno wskazał, jakie rodzaje działalności muszą bezwzględnie korzystać z rejestrowania sprzedaży na kasie fiskalnej. Czy kasa fiskalna dla dentysty jest obowiązkowa w prowadzonej działalności? Sprawdź w artykule!

Obowiązek rejestrowania sprzedaży na kasie fiskalnej

Konieczność rejestrowania sprzedaży na kasie fiskalnej wynika wprost z art. 111 ust. 1 ustawy o podatku od towarów i usług, zgodnie z którą: „Podatnicy dokonujący sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych są obowiązani prowadzić ewidencję sprzedaży przy zastosowaniu kas rejestrujących”. Od zasady tej obowiązują jednak wyjątki, bowiem ustawodawca przewidział zwolnienia z obowiązku rejestrowania sprzedaży na kasie.

Można zatem skorzystać ze zwolnienia na podstawie:

- nieprzekroczenia limitu sprzedaży wynoszącej 20 000 zł – przy czym zwolnienie to obowiązuje do końca 2021 roku i wynika z § 3 ust. 1 rozporządzenia Ministra Finansów w sprawie zwolnień z obowiązku prowadzenia ewidencji;

- przedmiotu sprzedaży, który został określony w załączniku do rozporządzenia i nie jest zależny od wielkości obrotu.

Jeżeli zatem prowadzona działalność i przedmiot sprzedaży nie zostały objęte obowiązkiem ewidencjonowania na kasie, możliwe jest skorzystanie ze zwolnienia z obligatoryjnego rejestrowania sprzedaży na kasie fiskalnej.

Kiedy kasa fiskalna dla dentysty jest obowiązkowa?

Co do zasady kasa fiskalna dla dentysty jest obowiązkowa i to już od pierwszego pacjenta. Konieczność rejestrowania sprzedaży na kasie przez dentystę wynika wprost z § 4 ust. 1 pkt 2 lit. f rozporządzenia Ministra Finansów w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących, zgodnie z którą:

„Zwolnień z obowiązku ewidencjonowania [...] nie stosuje się w przypadku świadczenia usług w zakresie opieki medycznej świadczonej przez lekarzy i lekarzy dentystów, z wyłączeniem usług świadczonych przez osoby wymienione w poz. 48 załącznika do rozporządzenia”.

Przykład 1.

Pan Tomasz, lekarz stomatolog, prowadzi własny gabinet stomatologiczny. Każdą wizytę ewidencjonuje na kasie fiskalnej. Czy takie działanie jest prawidłowe?

Tak. Pan Tomasz świadczy usługi medyczne, a sprzedaż na rzecz osób fizycznych musi być wykazywana z użyciem kasy rejestrującej, ponieważ kasa fiskalna dla dentysty jest obowiązkowa.

Kiedy kasa fiskalna dla dentysty nie jest obowiązkowa?

Ustawodawca określił przypadki, w których dentysta może skorzystać ze zwolnienia z posiadania kasy fiskalnej.

Kasa fiskalna dla dentysty nie jest wymagana wobec usług wymienionych w poz. 48 załącznika do rozporządzenia, a mianowicie: „Usług świadczonych osobiście przez osoby niewidome, posiadające orzeczenie o znacznym lub umiarkowanym stopniu niepełnosprawności, które prowadzą samodzielnie działalność gospodarczą lub zatrudniają wyłącznie jednego pracownika niewidomego posiadającego orzeczenie o znacznym lub umiarkowanym stopniu niepełnosprawności”.

Przykład 2.

Pani Ewa prowadzi własny i samodzielny gabinet stomatologiczny. Czy może skorzystać ze zwolnienia z rejestrowania sprzedaży na kasie fiskalnej?

Nie, ponieważ pani Ewa jest osobą pełnosprawną, a dodatkowo nie zatrudnia żadnych pracowników, nie ma zatem podstaw, aby skorzystać ze zwolnienia z kasy fiskalnej.

Kasa fiskalna dla dentysty a obowiązek kasy fiskalnej online

Wprowadzenie kas fiskalnych online ma na celu zmniejszenie rozmiarów szarej strefy i luki w podatku VAT. Obowiązkowa kasa fiskalna dla dentysty w formie kasy fiskalnej online obejmować będzie sprzedaż dokonywaną od lipca 2021 roku.

Przykład 3.

Pan Marek w styczniu 2021 roku zakupił kasę fiskalną online o wartości 1000 zł. Jaką kwotę ulgi może odliczyć w JPK_V7M za styczeń 2021?

W tym przypadku należy przeliczyć możliwą do odliczenia ulgę, czyli 90% x 1000 zł = 900 zł. Ujęciu podlegać może nie więcej niż 700 zł, zatem pan Marek w JPK_V7M za styczeń może odliczyć maksymalnie 700 zł.

Przykład 4.

Stomatolog Bartosz w marcu 2021 roku zakupił kasę fiskalną online w kwocie 660 zł. Jaką kwotę ulgi może odliczyć w JPK_V7M za marzec 2021?

W przypadku gdy wartość zakupionej kasy nie przekracza 700 zł, uldze podlegać będzie pełna kwota, czyli 594 zł (660 zł * 90%).

Księgowanie raportu kasowego w systemie wFirma.pl

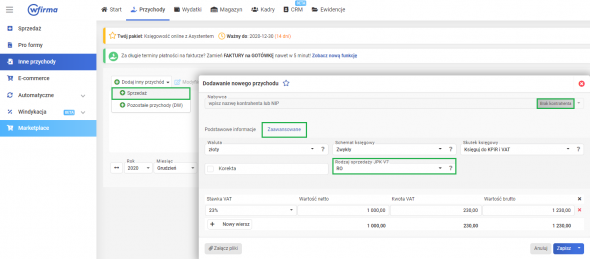

W celu zaksięgowania przychodu z kasy w systemie wFirma.pl należy przejść w zakładkę PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » SPRZEDAŻ, a następnie w otwartym oknie zaznaczyć opcję BRAK KONTRAHENTA. Jako numer dowodu trzeba przyjąć ŁRO [numer/miesiąc/rok] oraz wprowadzić dane jak na wydrukowanym raporcie. Następnie przechodzi się do podzakładki ZAAWANSOWANE i w polu RODZAJ SPRZEDAŻY JPK_V7 wybiera opcję RO.

Dzięki temu wprowadzony raport fiskalny otrzyma oznaczenie „RO” w strukturze JPK_V7.

Wprowadzanie ulgi na zakup kasy w JPK_V7 w systemie wFirma.pl

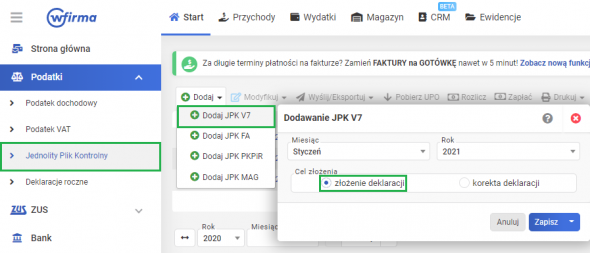

W przypadku czynnego podatnika VAT ulgę na zakup kasy fiskalnej należy wykazać bezpośrednio w generowanym pliku JPK_V7M (rozliczenia miesięczne) / JPK_V7K (rozliczenia kwartalne). Plik trzeba wygenerować przez zakładkę START » PODATKI » JEDNOLITY PLIK KONTROLNY » DODAJ » DODAJ JPK_V7, gdzie wskazuje się okres składania pliku, a następnie jako CEL ZŁOŻENIA wyznacza ZŁOŻENIE DEKLARACJI.

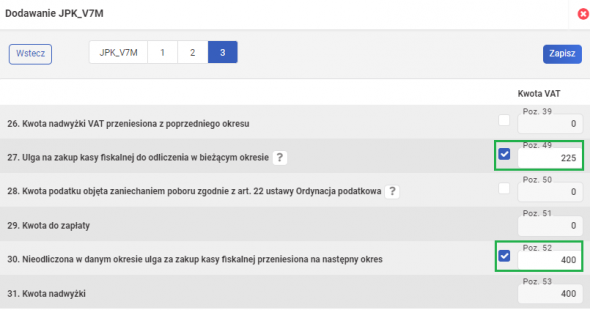

Wartość ulgi na zakup kasy fiskalnej podlegającej odliczeniu wskazuje się w polu 27. – ULGA NA ZAKUP KASY FISKALNEJ DO ODLICZENIA W BIEŻĄCYM OKRESIE, gdzie po zaznaczeniu opcji odblokowana zostanie poz. 49, w której należy wpisać kwotę ulgi. Jeżeli kwota wydatkowana na zakup kas rejestrujących przekracza kwotę podatku VAT do zapłaty, nadwyżka nieodliczonej ulgi może zostać przeniesiona na kolejny okres rozliczeniowy, a jej wartość wprowadza się po zaznaczeniu opcji i wprowadzeniu jej w poz. 52.