Przedsiębiorca wykorzystujący w działalności gospodarczej prywatny samochód elektryczny może mieć wątpliwości, jak odnieść się do otrzymanej faktury za ładowanie pojazdu elektrycznego. W celu wyjaśnienia, jak należy rozliczyć taki dokument na gruncie podatku VAT oraz PIT, przygotowaliśmy poniższy artykuł. Zapraszamy do zapoznania się z jego treścią.

Faktura za ładowanie pojazdu elektrycznego na gruncie podatku VAT

W pierwszej kolejności warto wskazać, że przez długi czas istniał spór i rozbieżność co do tego, w jaki sposób kwalifikować czynność ładowania pojazdów elektrycznych. Nie do końca było jasne, czy w takim przypadku można mówić o dostawie towarów (przypomnijmy, że na gruncie podatku VAT energia jest towarem), czy o świadczeniu usług.

Faktem jest, że ładowanie pojazdów energią elektryczną wymaga wykorzystania całej towarzyszącej temu infrastruktury.

Ostatecznie tę kwestię rozstrzygnął TSUE w wyroku z 20 kwietnia 2023 roku (C-282/22), wskazując, że czynność ładowania pojazdów jest świadczeniem kompleksowym, gdzie elementem dominującym jest dostawa energii, zatem całość złożonego świadczenia powinna być klasyfikowana jako dostawa towarów.

TSUE wskazał, że transakcja polegająca na przepływie energii elektrycznej do akumulatora pojazdu elektrycznego stanowi dostawę towarów, ponieważ upoważnia użytkownika stacji ładowania do konsumpcji przekazywanej energii elektrycznej, w celu napędu pojazdu, która stanowi towar.

Natomiast wsparcie techniczne, które może być konieczne do dokonania doładowania, nie stanowi celu samego w sobie, lecz jest to środek służący jak najlepszemu skorzystaniu z dostawy energii elektrycznej niezbędnej do napędu pojazdu elektrycznego. Stanowi ono zatem usługę pomocniczą w stosunku do owej dostawy energii elektrycznej.

Otrzymana przez nabywcę faktura za ładowanie pojazdu elektrycznego powinna zatem dokumentować zakup towaru.

W zakresie wydatków związanych z pojazdami samochodowymi należy pamiętać, że zgodnie z art. 86a ust. 1 ustawy o VAT podatnikowi przysługuje prawo do odliczenia 50% kwoty podatku naliczonego z tego tytułu.

W kwestii wyjaśnienia, czy ww. przepis znajduje zastosowanie również do pojazdów elektrycznych, wskażmy na kilka istotnych przepisów.

Po pierwsze zgodnie z art. 2 pkt 34 ustawy o VAT mówiąc o pojazdach samochodowych, rozumie się przez to pojazdy samochodowe w rozumieniu przepisów o ruchu drogowym o dopuszczalnej masie całkowitej nieprzekraczającej 3,5 tony.

Zgodnie z art. 2 pkt 33 ustawy Prawo o ruchu drogowym pojazd samochodowy oznacza pojazd silnikowy, którego konstrukcja umożliwia jazdę z prędkością przekraczającą 25 km/h; określenie to nie obejmuje ciągnika rolniczego.

Natomiast w świetle art. 2 pkt 12 ustawy o elektromobilności i paliwach alternatywnych pojazd elektryczny to pojazd samochodowy w rozumieniu art. 2 pkt 33 ustawy Prawo o ruchu drogowym, wykorzystujący do napędu wyłącznie energię elektryczną akumulowaną przez podłączenie do zewnętrznego źródła zasilania.

Dalej zauważmy, że zgodnie z brzmieniem art. 86a ust. 2 ustawy o VAT do wydatków związanych z pojazdami samochodowymi, o których mowa w ust. 1, zalicza się wydatki dotyczące:

- nabycia, importu lub wytworzenia tych pojazdów oraz nabycia lub importu ich części składowych;

- używania tych pojazdów na podstawie umowy najmu, dzierżawy, leasingu lub innej umowy o podobnym charakterze, związane z tą umową, inne niż wymienione w pkt 3;

- nabycia lub importu paliw silnikowych, oleju napędowego i gazu, wykorzystywanych do napędu tych pojazdów, usług ich naprawy lub konserwacji oraz innych towarów i usług związanych z ich eksploatacją lub używaniem.

Powyższa regulacja nie odnosi się wprost do zakupu energii elektrycznej, jednak ładowanie pojazdu elektrycznego mieści się w zakresie pojęcia „inne towary i usługi związane z eksploatacją lub używaniem pojazdów”.

Nie ulega wątpliwości, że pojazd elektryczny jest pojazdem samochodowym, o którym stanowi art. 86a ustawy o VAT. W konsekwencji nabycie energii elektrycznej służącej do ładowania takiego pojazdu daje prawo do odliczenia 50% kwoty podatku naliczonego wynikającego z faktury dokumentującej taki zakup.

W tym miejscu warto też zaznaczyć, że jeżeli pojazd elektryczny jest w pełni wykorzystywany na potrzeby firmowe (co potwierdza prowadzona ewidencja przebiegu pojazdów i została złożona informacja VAT-26), to podatnik ma prawo do odliczenia 100% kwoty podatku naliczonego od wydatku na ładowanie takiego pojazdu.

Faktura za ładowanie pojazdu elektrycznego na gruncie podatku PIT

Analizując kwestię faktury za ładowanie pojazdu elektrycznego na gruncie podatku PIT, przede wszystkim warto przywołać treść art. 23 ust. 1 pkt 46a ustawy o PIT, gdzie czytamy, że nie uważa się za koszt uzyskania przychodów 25% poniesionych wydatków, z zastrzeżeniem pkt 36, z tytułu kosztów używania samochodu osobowego, innego niż określony w pkt 46, na potrzeby prowadzonej przez podatnika działalności gospodarczej – jeżeli samochód osobowy jest wykorzystywany również do celów niezwiązanych z działalnością gospodarczą prowadzoną przez podatnika.

Analogicznie także w rozumieniu ustawy o PIT pojazd elektryczny jest pojazdem samochodowym, dlatego w sytuacji wykorzystywania pojazdu do celów mieszanych (tj. firmowo-prywatnych) wydatek z tytułu używania pojazdu elektrycznego stanowi koszt podatkowy w 75%.

Zgodnie z wyjaśnieniami MF przez wydatki z tytułu kosztów używania samochodu osobowego należy rozumieć wydatki ponoszone np. na nabycie paliw silnikowych, serwis samochodu, wymianę opon, myjnię, naprawy i części zamienne, wymianę płynu hamulcowego oraz płynu do spryskiwaczy, opłaty za przejazd autostradą, badania diagnostyczne, abonament radiowy wyłącznie za radio wykorzystywane w samochodzie, czynsz najmu/dzierżawy garażu/miejsca postojowego/parkingu, remont powypadkowy samochodu.

Choć w powyższym przykładowym katalogu nie wymieniono wydatków na ładowanie pojazdu elektrycznego, to poza sporem pozostaje, że jest to wydatek związany z używaniem takiego pojazdu, a zatem zastosowanie znajdzie limit w wysokości 75%.

Ponadto warto też zapamiętać, że na mocy art. 23 ust. 1 pkt 43 ustawy o PIT kosztem uzyskania przychodu jest podatek naliczony, który nie podlega odliczeniu na mocy przepisów ustawy o VAT.

Przykład 1.

W jaki sposób na gruncie podatku PIT oraz VAT rozliczyć fakturę za ładowanie pojazdu elektrycznego wykorzystywanego do celów mieszanych?

Przedsiębiorca otrzymał fakturę za ładowanie pojazdu elektrycznego 1000 zł netto plus 230 zł VAT. Podatnik może zatem odliczyć 115 zł podatku naliczonego (50% VAT z FV). Do kosztów podatkowych może natomiast zaliczyć 750 zł + 86,25 zł (75% z 50% kwoty VAT niepodlegającej odliczeniu).

Często pojawia się pytanie jak księgować faktury za energię przy ładowaniu auta w domu. W takim przypadku najlepszym rozwiązaniem jest posiadanie podlicznika dla stacji ładowania pojazdu i tym samym pozyskiwać fakturę na dane firmowe.

Przechodząc do podsumowania, możemy zatem wskazać, że w przypadku samochodów użytkowanych w sposób mieszany mamy do czynienia z ograniczeniami w odliczaniu podatku naliczonego oraz zaliczaniu wydatku do kosztów podatkowych w odniesieniu do faktury dokumentującej ładowanie pojazdu elektrycznego.

Rozliczanie samochodu elektrycznego w systemie wFirma

W systemie wFirma.pl możliwe jest rozliczanie pojazdów elektrycznych zarówno w leasingu jak i będących środkiem trwałym. Wystarczy przypisać odpowiedni typ pojazdu: samochód elektryczny, aby system pilnował limitu 225.000 zł dla amortyzacji czy też rat kapitałowych przy leasingu operacyjnym.

Aby wprowadzić pojazd elektryczny do ewidencji środków trwałych przez: EWIDENCJE » ŚRODKI TRWAŁE » DODAJ ŚRODEK TRWAŁY a następnie należy wybrać kategorię środka trwałego (KŚT) z numerem 745 oraz wpisać NUMER REJESTRACYJNY. Przy zapisywaniu okna pojawi się komunikat z pytaniem czy pojazd jest używany wyłącznie firmowo (100% odliczeń VAT i PIT od wydatków eksploatacyjnych) czy też firmowo- prywatnie (odliczanie 50% VAT i 75% kosztów).

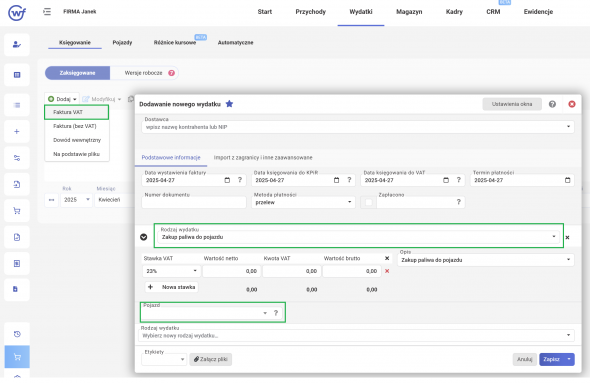

Fakturę za ładowanie pojazdu energią elektryczną wprowadza się poprzez WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT. Jako rodzaj wydatku należy wybrać ZAKUP PALIWA DO POJAZDU oraz w polu POJAZD odpowiedni numer rejestracyjny samochodu, którego dotyczy poniesiony wydatek. Natomiast wartości należy wprowadzić ta, aby były zgodne z dokumentem zakupu.

System automatycznie dokona księgowania wydatku zgodnie z limitami i parametrami przypisanymi do danego pojazdu.