Jestem radcą prawnym i prowadzę działalność gospodarczą. Wykupiłam polisę OC mojej działalności. Czy mogę ująć ubezpieczenie OC działalności w kosztach firmowych?

Jolanta, Wrocław

Coraz częściej przedsiębiorcy prowadzący własną działalność wykupują polisy ubezpieczeniowe. Wśród nich możemy wyróżnić ubezpieczenia obowiązkowe, wymagane przepisami prawa, takie jak OC pojazdu firmowego, a także dodatkowe – jak np. AC, GAP dla samochodu firmowego.

Koszty uzyskania przychodu

Aby ustalić, czy wydatek może zostać zaliczony do kosztów podatkowych, jako pierwsze należy sięgnąć do definicji kosztów uzyskania przychodów, którą można znaleźć w ustawie o podatku dochodowym od osób fizycznych. W art. 22 ust. 1 ustawy wskazano, że kosztami uzyskania przychodów są wydatki poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów.

Natomiast do kosztów firmowych nie można zaliczyć wydatków, które zostały wymienione w art. 23 ustawy, czyli w katalogu wydatków niestanowiących kosztów uzyskania przychodów.

„Kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23”.

Ubezpieczenie OC działalności w kosztach

Ponieważ ubezpieczenie OC działalności ma zapewnić ochronę klientom, stanowi ono obowiązek w wielu branżach – np. tych, w których realizowanie pracy wymaga posiadania odpowiednich uprawnień i wiąże się ze szczególną odpowiedzialnością. Osoby wykonujące określone zawody na mocy ustaw lub rozporządzeń dedykowanych dla poszczególnych rodzajów działalności zobligowane są do zawarcia obowiązkowego ubezpieczenia OC. Wśród takich profesji należy wymienić adwokatów, radców prawnych, notariuszy, doradców podatkowych, architektów, podmioty przyjmujące zamówienia na wykonywanie świadczeń zdrowotnych, organizatorów imprez masowych i organizatorów turystyki.

Przez wzgląd na fakt, że tego typu wydatek nie został wskazany w art. 23 ustawy, spełnia on warunki do zaliczenia do kosztów uzyskania przychodu.

Powyższe stanowisko potwierdza interpretacja indywidualna Dyrektora Izby Skarbowej z 15 stycznia 2016 roku o sygnaturze akt IPTPB1/4511-698/15-4/SK, zgodnie z którą:

„Analizując racjonalność i celowość poniesionych wydatków na zakup dobrowolnego ubezpieczenia odpowiedzialności cywilnej (...) za szkody powstałe przy wykonywaniu czynności zawodowych, należy zgodzić się z Wnioskodawczynią, że celem poniesienia powyższych wydatków było przede wszystkim zachowanie i zabezpieczenie źródła przychodów z działalności przed skutkami ewentualnych roszczeń pacjentów. (...) wydatki poniesione na zakup dobrowolnego ubezpieczenia odpowiedzialności cywilnej (...) za szkody powstałe przy wykonywaniu czynności zawodowych, służące zachowaniu i zabezpieczeniu źródła przychodów z działalności przed skutkami ewentualnych roszczeń (...), mogą stanowić koszty uzyskania przychodów z tytułu prowadzonej pozarolniczej działalności gospodarczej, w myśl art. 22 ust. 1 ustawy o podatku dochodowym od osób fizycznych”.

Co do zakresu odpowiedzialności podmiotu wysokość sumy gwarancyjnej, terminy likwidacji szkód i ewentualne wyłączenia z odpowiedzialności regulują odpowiednie ustawy lub rozporządzenia ministra finansów dotyczące danej działalności. W przypadku ubezpieczenia dobrowolnego są to kwestie umowne.

Dodatkowe ubezpieczenie OC działalności w kosztach firmowych

O ile w przypadku obowiązkowego ubezpieczenia sprawa jest jasna i takie ubezpieczenie może stanowić koszt firmowy, o tyle ubezpieczenie dodatkowe, w sytuacji gdy nie ma jednoznacznych przesłanek celowości wykupienia ponadwymiarowej ochrony, może zostać zakwestionowane przez organy podatkowe. Potwierdza to interpretacja indywidualna Dyrektora Krajowej Informacji Skarbowej z 14 września 2020 roku o sygnaturze akt 0114-KDIP3-1.4011.445.2020.1.EC, zgodnie z którą:

„Wydatki ponoszone na dobrowolne ubezpieczenie na wypadek całkowitej okresowej niezdolności do pracy wskutek choroby lub nieszczęśliwego wypadku nie zostały ujęte w katalogu wydatków nieuznawanych za koszt uzyskania przychodów, zawartym w art. 23 ustawy o podatku dochodowym od osób fizycznych. Nie stanowi to jednak – jak uprzednio wskazano – wystarczającej przesłanki do zaliczenia poniesionych wydatków do kosztów uzyskania przychodów (...) wydatek poniesiony przez Wnioskodawcę na dobrowolne ubezpieczenie w celu zabezpieczenia się na wypadek całkowitej okresowej niezdolności do pracy wskutek choroby nie został poniesiony w celu osiągnięcia przychodu z prowadzonej pozarolniczej działalności gospodarczej. Nie można też stwierdzić, że wydatek ten przyczyni się do zachowania lub zabezpieczenia źródła przychodów. Faktu powyższego nie zmienia również okoliczność, że umowę ubezpieczenia Wnioskodawca zawarł jako osoba prowadząca pozarolniczą działalność gospodarczą”.

Ubezpieczenie OC działalności w kosztach – moment ujęcia

Sposób ujęcia i moment rozliczenia polisy ubezpieczeniowej w kosztach zależy od zadeklarowanej metody rozliczania kosztów – metody kasowej lub memoriałowej.

W przypadku metody kasowej księgowanie ubezpieczenia nie jest skomplikowane, ponieważ ubezpieczenie OC działalności w kosztach należy ująć w KPiR w dacie zawarcia polisy, przy czym nie ma znaczenia okres zawarcia umowy.

Przykład 1.

Załóżmy, że pani Jolanta rozlicza koszty metodą kasową i wykupiła polisę OC działalności na okres 12 miesięcy. Ponieważ koszty rozliczane są w oparciu o metodę kasową, ubezpieczenie OC działalności w kosztach trzeba ująć w pełnej kwocie w dacie wystawienia polisy.

Jak sytuacja wygląda w przypadku zapłaty ratalnej? Polisę należy zaksięgować zgodnie z datą jej wystawienia. Co do zasady ratalny sposób płatności nie wpływa na sposób zaewidencjonowania kosztu.

Przykład 2.

Zakładając, że w kwietniu pani Jolanta wykupiła polisę OC działalności na okres 10 miesięcy, to ratalny sposób płatności – pierwszej raty w kwietniu, a drugiej – w sierpniu, nie wpływa na sposób zaewidencjonowania kosztu i polisę należy ująć w pełnej kwocie zgodnie z datą wystawienia, czyli w kwietniu.

Z kolei w przypadku rozliczania kosztów metodą memoriałową trzeba zwrócić uwagę na okres jej obowiązywania. Zgodnie z art. 22 ust 5c ustawy o PIT koszty uzyskania przychodów, inne niż koszty bezpośrednio związane z przychodami, są potrącalne w dacie ich poniesienia. Jeżeli koszty te dotyczą okresu przekraczającego rok podatkowy, a nie jest możliwe określenie, jaka ich część odnosi się do danego roku podatkowego, w takim przypadku stanowią koszty uzyskania przychodów proporcjonalnie do długości okresu, którego dotyczą. Zatem w przypadku gdy polisa obejmuje okres mieszczący się w jednym roku podatkowym (od 1 stycznia do 31 grudnia), wtedy – podobnie jak przy metodzie kasowej – całość wydatku można zaksięgować w dacie wystawienia polisy. Jednakże w przypadku polis, które dotyczą okresu na przełomie lat podatkowych, konieczne będzie dokonanie proporcjonalnego podziału.

Przykład 3.

Przy założeniu, że pani Jolanta rozlicza koszty metodą memoriałową i w marcu 2021 roku wykupiła polisę OC działalności w wysokości 1500 zł na okres 12 miesięcy, to z uwagi na fakt, że koszty rozliczane są w oparciu o metodę memoriałową, ubezpieczenie OC działalności w kosztach ujmuje się proporcjonalnie do okresu obowiązywania:

za okres od marca do grudnia 2021 roku – wartość tę trzeba podzielić na 12 miesięcy (1500 : 12 = 125 zł), a następnie przemnożyć przez liczbę miesięcy przypadającą na dany rok (czyli od marca do grudnia – sześć miesięcy, więc 125 * 10 = 1250 zł do roku 2021, od stycznia do lutego – dwa miesiące, zatem 125 * 2 = 250 zł do roku 2022).

Kwotę przypadającą na rok wykupienia polisy należy zaksięgować w dacie jej wystawienia. Pozostała część powinna trafić do KPiR z datą przyszłego roku podatkowego – w praktyce księgowej, dla celów porządkowych, najczęściej księguje się taki wydatek na 1 stycznia.

Jak zatem wynika z powyższego, polisa ubezpieczeniowa w większości przypadków może zostać zaliczona do kosztów uzyskania przychodów. Największą uwagę należy zwrócić na nią wtedy, gdy obejmuje okres przypadający na różne lata podatkowe albo też dotyczy wykorzystywanych w firmie samochodów.

Księgowanie polisy za ubezpieczenie OC działalności w kosztach w systemie wFirma.pl

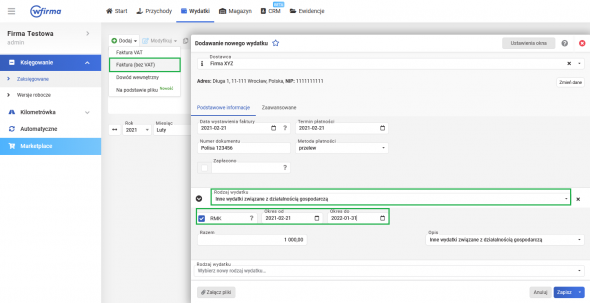

Aby zaksięgować polisę za ubezpieczenie OC działalności w systemie wFirma.pl, należy wejść w zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA (BEZ VAT) – w przypadku czynnych podatników VAT lub WYDATEK – w przypadku podatników zwolnionych z VAT. Po uzupełnieniu danych ubezpieczyciela, a jako numer dokumentu, wpisuje się „POLISA [NUMER]". W polu RODZAJ WYDATKU należy wybrać INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ oraz wypełnić pozostałe dane zgodnie z dokumentem polisy. W przypadku oznaczenia w systemie metody memoriałowej przy wprowadzaniu wydatku trzeba zaznaczyć opcję RMK i wpisać okres, którego dotyczy polisa.

W przypadku metody kasowej (uproszczonej) po zapisaniu rozliczania kosztów wydatek zostanie ujęty w kolumnie 13. „Pozostałe wydatki” KPiR jednym wpisem, zgodnie z wprowadzoną datą wystawienia dokumentu. Natomiast jeśli chodzi o metodę memoriałową, system automatycznie dokona wpisów w kolumnie 13. KPiR w odpowiedniej wartości, w każdym miesiącu trwania polisy.