Ulga na dzieci należy do rodzaju ulg podatkowych, o które można pomniejszyć kwotę należnego podatku dochodowego za dany rok. Ulgę tę rozlicza się dopiero po zakończeniu roku podatkowego, w składanym zeznaniu rocznym. W poniższym artykule omówione zostaną zasady stosowania tej ulgi oraz czy można z niej skorzystać gdy dziecko jest pełnoletnie.

Ulga na dzieci - kto może z niej skorzystać?

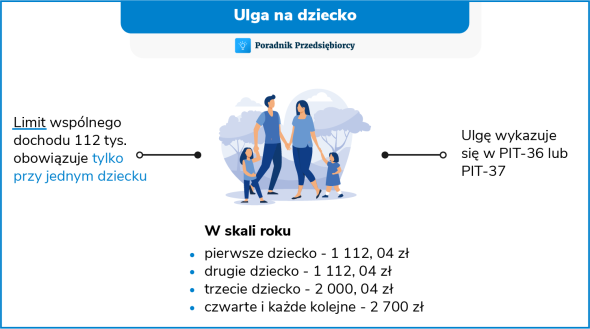

Z ulgi na dzieci mogą skorzystać podatnicy, którzy płacą podatek dochodowy według skali podatkowej, czyli rozliczający się z dochodów na formularzach PIT-36 i PIT-37. Tak więc podatnicy rozliczający się według zasad podatku liniowego (zeznanie roczne PIT-36L), ryczałtu od przychodów ewidencjonowanych (zeznanie roczne PIT-28) oraz karty podatkowej nie będą mogli z tej ulgi skorzystać. Ulga na dzieci zależna jest od ilości dzieci uprawniający do skorzystania z niej oraz od wielkości uzyskiwanych dochodów.

1 dziecko a ulga na dzieci

W przypadku, gdy podatnik posiada jedno dziecko, które co do zasady uprawnia go do skorzystania z ulgi, kluczowa jest kwota dochodów, jakie uzyskiwane były w danym roku podatkowym.

Kwota ulgi na pierwsze dziecko wynosi 92,67 zł/miesiąc = 1112,04 zł/rok, jeżeli dochody podatnika:

- pozostającego przez cały rok podatkowy w związku małżeńskim i jego małżonka nie przekroczyły w roku podatkowym kwoty 112 000 zł,

- niepozostającego w związku małżeńskim, w tym również przez część roku podatkowego, nie przekroczyły w roku podatkowym kwoty 56 000 zł, za wyjątkiem podatnika samotnie wychowującego dziecko (w tym przypadku limit wynosi 112 000 zł, jak w przypadku małżeństw).

Aby podatnika uznać za samotnie wychowującego dziecko, czyli aby mógł on podlegać limitowi dochodów 112 000 zł, musi on faktycznie samotnie wychowywać dziecko, jednocześnie będąc:

- panną/kawalerem,

- wdową/wdowcem,

- rozwódką/rozwodnikiem,

- osobą, której małżonek przebywa w więzieniu lub nie ma praw rodzicielskich.

- osobą, w stosunku do której sąd orzekł separację w rozumieniu odrębnych przepisów,

Kwotę dochodu, która wpływa na możliwość skorzystania z ulgi na jedno dziecko, należy obliczać, sumując:

- dochody opodatkowane według skali podatkowej (12% i 32%),

- dochody opodatkowane podatkiem liniowym 19% - podatnicy rozliczający się z tych dochodów na PIT-36L nie mają prawa do skorzystania z ulgi, natomiast należy je uwzględnić w momencie wyliczania kwoty dochodu uprawniającej do skorzystania z ulgi),

- dochody wykazywane na rocznej deklaracji PIT-38, czyli dotyczące m.in.: zbycia udziałów lub akcji w spółkach oraz pochodnych papierów wartościowych.

- wykonywali władzę rodzicielską;

- pełnili funkcję opiekuna prawnego, jeżeli dziecko z nimi zamieszkiwało;

- sprawowali opiekę poprzez pełnienie funkcji rodziny zastępczej na podstawie orzeczenia sądu lub umowy zawartej ze starostą.

Dodatkowo limit nie ma zastosowania w przypadku dzieci niepełnosprawnych przysługuje także na dzieci pełnoletnie bez względu na wiek i uzyskiwane przez nie dochody.

2 lub więcej dzieci a ulga na dzieci

W przypadku, gdy podatnikowi przysługuje ulga na dzieci - dwójkę lub więcej, to maksymalne kwoty możliwe do odliczenia wynoszą:

- pierwsze dziecko - 92,67 zł/miesiąc = 1112,04 zł/rok,

- drugie dziecko - 92,67 zł/miesiąc = 1112,04 zł/rok,

- trzecie dziecko - 166,67 zł/miesiąc = 2000,04 zł/rok,

- czwarte i każde kolejne dziecko - 225,00 zł/miesiąc = 2700 zł/rok.

Ulga na dzieci w zeznaniu rocznym za 2025 rok - gdzie ją wykazać?

Aby rozliczyć ulgi na dzieci, należy do rozliczenia rocznego dołączyć załącznik PIT/O, w którym:

- liczbę dzieci (poz. 48) oraz kwotę przysługującego zwrotu należy ująć w części C poz. 50 (w przypadku podatnika) bądź poz. 51 (w przypadku małżonka) tego załącznika,

- informacje o dzieciach należy zamieścić na stronie trzeciej, w części E - należy wpisać numery PESEL lub imiona, nazwiska oraz daty urodzenia. Dodatkowo należy wybrać czy ulga przysługiwała przez cały rok, czy za kilka miesięcy (np. w przypadku urodzenia dziecka bądź jego śmierci w trakcie roku).

Możliwą do odliczenia ulgę należy ująć w części J formularza PIT-36 oraz w części H formularza PIT-37.

Co ważne, ustawa o podatku dochodowym od osób fizycznych w art. 27f ust. 5 określa, że “na żądanie organów podatkowych lub organów kontroli skarbowej, podatnik jest obowiązany przedstawić zaświadczenia, oświadczenia oraz inne dowody niezbędne do ustalenia prawa do odliczenia, w szczególności:

- odpis aktu urodzenia dziecka;

- zaświadczenie sądu rodzinnego o ustaleniu opiekuna prawnego dziecka;

- odpis orzeczenia sądu o ustaleniu rodziny zastępczej lub umowę zawartą między rodziną zastępczą a starostą;

- zaświadczenie o uczęszczaniu pełnoletniego dziecka do szkoły”.

Dokumentów tych, więc nie trzeba dołączać do składanego zeznania rocznego, natomiast na żądanie urzędu skarbowego należy je przedstawić, aby udowodnić, że ulga na dzieci w danym roku przysługiwała.

Zwrot niewykorzystanej części ulgi na dzieci

W sytuacji, gdy podatnik osiągnął w danym roku podatkowym na tyle niskie dochody, aby nie móc skorzystać w pełni z przysługującej mu ulgi, może wystąpić o jej zwrot, który limitowany jest wysokością składek na ubezpieczenie społeczne oraz zdrowotne, które zostały opłacone w danym roku. W przypadku, kiedy podatnik nie płacił w danym roku żadnych składek ZUS, nie ma możliwości otrzymania zwrotu niewykorzystanej ulgi na dzieci.

Przykład 1.

Pan Marcin prowadzi działalność gospodarczą opodatkowaną skalą podatkową i rozlicza się indywidualnie. Podatnik wychowuje małoletnie dziecko, ulga przysługuje mu za 12 miesięcy. W 2025 roku wykazał w PIT-36 stratę, a więc nie powstał należny podatek do zapłaty. Niemniej w 2025 roku opłacił składki społeczne z tytułu prowadzonej działalności w kwocie 15 798,48 zł oraz składki zdrowotne w kwocie 3 769,20 zł (łącznie 19 567,68 zł). Opłacone składki społeczne nie były ujmowane w kosztach uzyskania przychodu. Czy pan Marcin może wykazać zwrot z tytułu ulgi na dzieci?

Tak, w tym przypadku zwrot z tytułu ulgi na dzieci wykazany w poz. 408 części M. będzie wynosić 1 112,04 zł, a więc pełną kwotę ulgi.

Rozliczenia za 2025 rok niewykorzystanej ulgi dokonuje się w samym formularzu PIT-36 w części M zeznania, a w formularzu PIT-37 w części J.

Ulga na dzieci - dziecko pełnoletnie, zarobki dziecka

Ulga na dzieci dotyczy dzieci małoletnich (poniżej 18. roku życia) oraz dzieci:

- bez względu na ich wiek, które zgodnie z odrębnymi przepisami otrzymywały zasiłek (dodatek) pielęgnacyjny lub rentę socjalną,

- do ukończenia 25. roku życia uczące się w szkołach, o których mowa w przepisach o systemie oświaty, przepisach o szkolnictwie wyższym lub w przepisach regulujących system oświatowy lub szkolnictwo wyższe obowiązujących w innym niż Rzeczpospolita Polska państwie, jeżeli w danym roku podatkowym nie uzyskały dochodów podlegających opodatkowaniu na zasadach określonych w:

- art. 27 ustawy o PIT (zasady ogólne, czyli skala podatkowa 12/32%),art. 30b ustawy o PIT (np.: zbycie papierów wartościowych, instrumentów fnansowych, akcji) lub

- art. 21 ust. 1 pkt 148 (ulga dla młodych) i pkt 152 (przychody podatnika, który przeniósł miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej) ustawy o PIT

- w łącznej wysokości przekraczającej kwoty 19 061,28 zł.

Powyższy limit zarobków nie dotyczy dzieci pełnoletnich, które są niepełnosprawne.

Ulga na dzieci jest sporym ułatwieniem dla podatników, szczególnie takich, którzy posiadają wiele dzieci. Podatnik po skorzystaniu z tej ulgi w zeznaniu rocznym może liczyć na zwrot zapłaconego w ciągu roku podatku lub zwrot ulgi niewykorzystanej z powodu małych dochodów.

Ulga na dzieci w PIT-36 generowanym w systemie wFirma

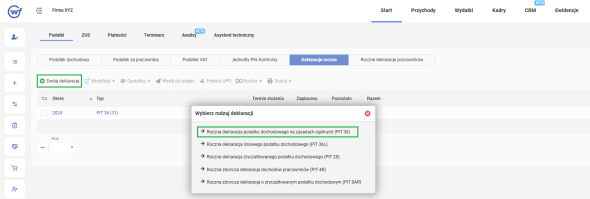

Aby wygenerować zeznanie roczne PIT-36 w systemie wFirma należy przejść START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ wybrać opcję „Roczna deklaracja podatku dochodowego na zasadach ogólnych (PIT 36)”.

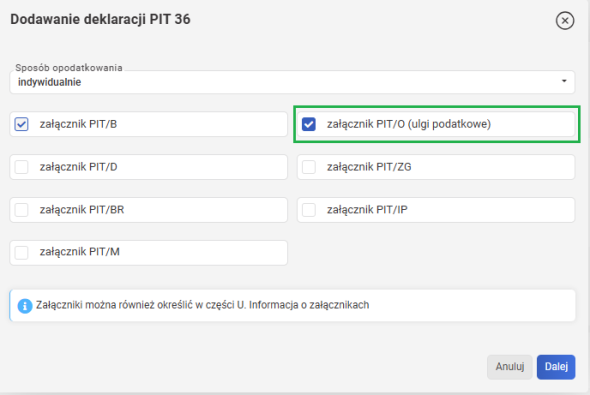

Następnie należy wybrać sposób opodatkowania oraz zaznaczyć, co będzie wykazywane w załączniku. W przypadku ulgi na dzieci należy zaznaczyć ZAŁĄCZNIK PIT/O (ULGI PODATKOWE).

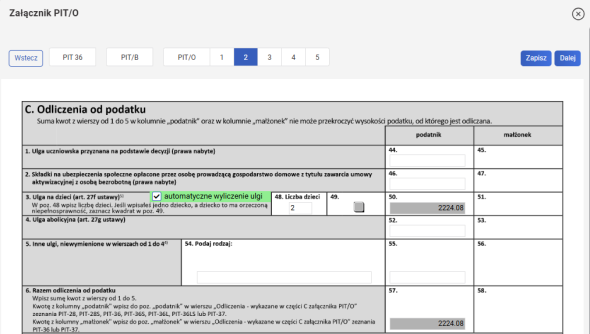

W załączniku PIT/O ulgę na dziecko wykazuje się w części C., gdzie w poz. 48 należy wskazać liczbę dzieci, na które ulga przysługuje. W przypadku automatycznego wyliczenia kwota zostanie obliczona przez system.

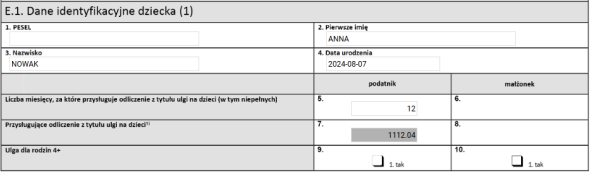

Kolejno w części E. należy wskazać dane dzieci, uzupełniając poz. 1 PESEL lub poz. 2,3 oraz 4. Następnie w poz. 5 należy wskazać liczbę miesięcy, za które przysługuje odliczenie z tytuł ulgi na dzieci (w tym również miesiące niepełne w 2025 roku), wówczas w poz. 7 system automatycznie wyliczy kwotę ulgi (jeśli uprzednio w części C. zaznaczone było automatyczne wyliczenie).

Polecamy: