Planuję rozpoczęcie praktyki lekarskiej w formie usług medycznych świadczonych online. Moimi klientami będą wyłącznie osoby prywatne. Zgodnie z Kodeksem Etyki Lekarskiej lekarz ma prawo leczyć bezpłatnie, wobec tego czy świadczenie takie wymaga ewidencji na gruncie podatkowym? Czy usługi medyczne online, czyli świadczone wyłącznie za pośrednictwem sieci teleinformatycznej, w ramach indywidualnej praktyki lekarskiej są zwolnione z obowiązku ich rejestrowania za pomocą kasy fiskalnej?

Aleksander, Warszawa

Zgodnie z art. 14 ust. 1 ustawy o podatku dochodowym od osób fizycznych przychód z prowadzonej działalności powstaje, jeżeli odnosi się do kwot należnych – bez względu na to, czy faktycznie zostały otrzymane. W sytuacji gdy na mocy odrębnych przepisów, np. Kodeksu Etyki Lekarskiej, posiada się prawo do świadczenia usług nieodpłatnie, czyli nie otrzymuje się z tego tytułu wynagrodzenia, nie występuje pojęcie „kwoty należnej”, a więc nie powstaje przychód do opodatkowania.

W przypadku gdy w odniesieniu do świadczonych usług medycznych korzysta się ze zwolnienia z VAT, wówczas w kwestii ewidencjonowania usług świadczonych nieodpłatnie przepisy podatkowe nie nakładają obowiązku prowadzenia dodatkowego rejestru w celu rozliczeń podatkowych. Dla własnych celów kontrolnych można jednak prowadzić osobną ewidencję nieodpłatnych świadczeń.

Zwolnienie z kasy fiskalnej a usługi medyczne online

Zgodnie z § 4 ust. 4 pkt 2 rozporządzenia Ministra Finansów w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących zwolnienie z kasy fiskalnej w przypadku świadczenia usług medycznych na odległość przysługuje, gdy spełnione są trzy warunki:

- świadczenie usługi odbywa się wyłącznie przy wykorzystaniu środków porozumiewania się na odległość lub których rezultat jest przekazywany wyłącznie przy wykorzystaniu tych środków;

- zapłata dokonywana jest w całości za pośrednictwem poczty, banku lub spółdzielczej kasy oszczędnościowo-kredytowej;

- z ewidencji i dowodów dokumentujących zapłatę jednoznacznie wynika, jakiej konkretnie czynności dotyczyła.

Przy tego rodzaju zwolnieniu nie obowiązuje dodatkowy limit sprzedaży, który pozbawiłby prawa do korzystania ze zwolnienia z kasy fiskalnej. Jeżeli jednak okaże się, że nie zostaną spełnione wymienione wyżej warunki, można skorzystać ze zwolnienia z kasy do wysokości limitu sprzedaży, który w 2023 roku wynosi 20 000 zł – wlicza się do niego cały obrót na rzecz osób prywatnych, niezależnie od metody, w jakiej płatność została przyjęta.

W przypadku gdy rozpoczyna się prowadzenie działalności w trakcie roku, limit uprawniający do skorzystania ze zwolnienia z kasy będzie proporcjonalnie niższy. W takiej sytuacji jest on obliczany według wzoru:

20 000 x liczba dni prowadzonej działalności w danym roku / 365 dni

Jeżeli limit nie zostanie przekroczony, w kolejnym roku będzie już przysługiwało prawo do skorzystania z pełnej jego wartości, czyli 20 000 zł.

Zwolnienie z kasy fiskalnej a ewidencja sprzedaży usług medycznych online

Podczas korzystania ze zwolnienia z kasy fiskalnej nie ma obowiązku wystawiania dokumentów sprzedaży, takich jak paragony niefiskalne lub faktury. Przy świadczeniu usług medycznych online istnieje natomiast konieczność prowadzenia ewidencji sprzedaży bezrachunkowej w formie:

- wyciągu bankowego lub

- osobnego szczegółowego zestawienia uzyskanego przychodu.

W przypadku gdy zapłata następuje poprzez przelew na konto bankowe, ewidencja może mieć postać wyciągu bankowego, pod warunkiem że wynika z niego, w jakim dniu, na czyją rzecz i czego dotyczyła świadczona usługa.

Co do zasady przychód podatkowy może powstać w dniu:

- kiedy usługa została wyświadczona,

- wystawienia faktury,

- uregulowania należności.

Aby wskazać datę, w której powstał przychód, należy wybrać to zdarzenie, które miało miejsce najwcześniej.

Zgodnie z § 18 ust. 1 rozporządzenia Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów w przypadku sprzedaży nieudokumentowanej fakturami zapisów w KPiR dokonuje się na podstawie wystawionego na koniec dnia dowodu wewnętrznego, w którym należy wykazać przychód za dany dzień kwotą zbiorczą. Jeżeli jednak z wyciągu bankowego nie będzie jednoznacznie wynikało, co dokładnie stanowiło przedmiot świadczonej usługi, wówczas ewidencja sprzedaży bezrachunkowej powinna mieć postać szczegółowego zestawienia uzyskanego przychodu, które będzie podstawą do zaksięgowania przychodu w KPiR. Rejestr taki powinien mieć postać zbroszurowaną z ponumerowanymi kartami i posiadać dane takie jak:

- kolejny numer wpisu,

- datę uzyskania przychodu,

- kwotę przychodu,

- informację o przedmiocie świadczonej usługi.

Na koniec każdego dnia należy wprowadzić sumę sprzedanych usług medycznych online na podstawie prowadzonego zestawienia uzyskanego przychodu w kolumnie 7. KPiR – sprzedaż towarów i usług.

Klient może natomiast zwrócić się z żądaniem wystawienia faktury za zakupione usługi medyczne online. Roszczenie takie może zostać zgłoszone nie później niż w terminie trzech miesięcy od wykonania usługi lub otrzymania zapłaty (licząc od końca miesiąca, w którym to nastąpiło). Zgodnie z art. 106i ust. 6 ustawy o VAT fakturę dotyczącą sprzedaży danej usługi na żądanie klienta należy wystawić w terminie:

- do 15. dnia kolejnego miesiąca – jeżeli żądanie ma miejsce przed upływem końca miesiąca, w którym usługa została wykonana bądź otrzymano całość lub część zapłaty;

- nie później niż 15. dnia od dnia zgłoszenia żądania – jeżeli żądanie wystawienia faktury zostało zgłoszone po upływie miesiąca, w którym usługa została wykonana bądź otrzymano całość lub część zapłaty.

Pomimo wystawienia faktury na żądanie klienta, nie księguje się jej w KPiR, ponieważ przychód zostaje wykazany na podstawie prowadzonej ewidencji sprzedaży bezrachunkowej (wyciągu bankowego lub zestawienia uzyskanego przychodu).

Jak zaksięgować przychód ze sprzedaży?

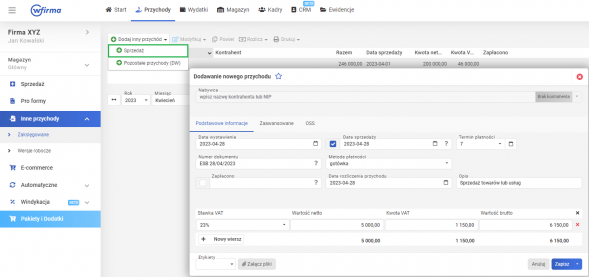

W celu zaksięgowania przychodu ze sprzedaży usług medycznych online w systemie wfirma.pl należy przejść do zakładki: PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » SPRZEDAŻ. W pojawiającym się oknie trzeba zaznaczyć opcję BRAK KONTRAHENTA, a następnie wprowadzić wartość sprzedaży, jaka miała miejsce w danym dniu (na podstawie ewidencji sprzedaży bezrachunkowej lub wyciągu bankowego).

Tak zaksięgowana sprzedaż zostanie ujęta w kolumnie 7. KPiR – sprzedaż towarów i usług oraz w rejestrze VAT sprzedaży (w przypadku czynnych podatników VAT).