Choć w roku 2017 liczba wydanych interpretacji indywidualnych oraz ogólnych spadła w stosunku do lat ubiegłych, to nadal wniosek o wydanie interpretacji podatkowej jest nadal popularny – w 2017 r. fiskus wydał blisko 26 tysięcy interpretacji indywidualnych. Większość z nich dotyczyła kwestii związanych z podatkiem VAT.

Ordynacja podatkowa daje podatnikom możliwość uzyskania odpowiedzi na nurtujące ich pytania dotyczące spraw podatkowych i przedsiębiorcy winni z tej możliwości korzystać.

Interpretacja ogólna a interpretacja indywidualna

W pierwszej kolejności należy wskazać, że istnieją dwa rodzaje interpretacji podatkowych:

-

interpretacje ogólne,

-

interpretacje indywidualne.

Interpretacje ogólne są wydawane przez Ministra Finansów w sprawach, w których stanowiska organów podatkowych różnią się między sobą. Nie są one wydawane w sprawach indywidualnych podatników i służą wyłącznie wyjaśnieniu wątpliwości wywołanych różnej treści postanowieniami czy decyzjami organów podatkowych. Ich celem jest ujednolicenie interpretacji przepisów podatkowych. Rozwiązanie to jest stosowane stosunkowo rzadko.

Interpretacje indywidualne, wydawane przez Dyrektora Krajowej Izby Skarbowej na podstawie przepisu art. 14b ustawy Ordynacja podatkowa, służą rozwianiu wątpliwości podatnika w jego indywidualnej sprawie.

Dyrektor Krajowej Informacji Skarbowej, na wniosek zainteresowanego, wydaje, w jego indywidualnej sprawie, interpretację przepisów prawa podatkowego (interpretację indywidualną).

Wniosek o wydanie interpretacji podatkowej podatnik może wypełnić samodzielnie, nie musi być w tym celu reprezentowany przez profesjonalnego pełnomocnika.

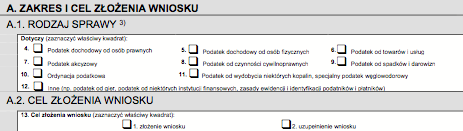

Części A–D formularza zostały poświęcone podstawowym informacjom dotyczącym podatnika i organu podatkowego, któremu podlega. Wniosek o wydanie interpretacji podatkowej zostanie przesłany do wiadomości naczelnikowi właściwego miejscowo urzędu skarbowego.

Kluczowe znaczenie ma część A formularza, podatnik musi bowiem wskazać przepisy, o których interpretację wnioskuje. W dalszej części formularza (punkt E.68) będzie musiał również dokładnie oznaczyć problematyczne przepisy.

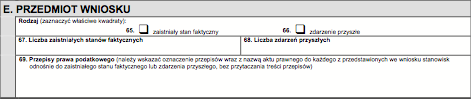

W punkcie E konieczne jest wskazanie przedmiotu wniosku (stan, który już zaistniał albo zdarzenie przyszłe) oraz wskazanie liczby tych stanów lub zdarzeń. Ta informacja warunkuje wysokość opłaty skarbowej od wniosku.

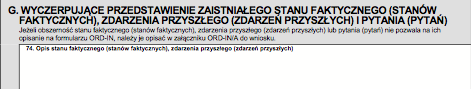

Z punktu widzenia wnioskodawcy kluczową częścią formularza są punkty G i H. W części G podatnik musi przedstawić zaistniały stan faktyczny lub zdarzenie przyszłe, które wywołują u niego wątpliwości w zakresie interpretacji przepisów, a także zadać pytanie, na które odpowiedzi poszukuje. Przedsiębiorca składający wniosek o wydanie interpretacji podatkowej winien zadbać o to, aby zagadnienie, którego dotyczy, zostało przedstawione możliwie dokładnie i wyczerpująco. Jeśli miejsce przeznaczone na przedstawienie stanu faktycznego okaże się niewystarczające, wnioskodawca musi skorzystać z formularza ORD-IN/A stanowiącego załącznik do wniosku.

Podatnik składający wniosek o wydanie interpretacji podatkowej musi pamiętać, że organ podatkowy będzie związany informacjami przedstawionymi przez wnioskodawcę. Zamiarem przedsiębiorcy jest oczywiście uzyskanie interpretacji w jego własnej sprawie, a zatem konieczne jest prawidłowe opisanie stanu faktycznego i dokładne sformułowanie zadawanego pytania.

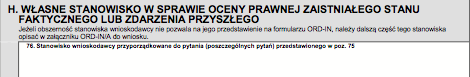

Podatnik ma również obowiązek przedstawienia własnego stanowiska w sprawie – w tym miejscu konieczne jest wskazanie, w jaki sposób podatnik interpretuje przepisy podatkowe. Organ podatkowy w wydanej interpretacji wskaże, czy interpretacja przepisów przedstawiona przez podatnika jest prawidłowa czy nieprawidłowa. W przypadku, gdy podatnik dokonuje prawidłowej wykładni przepisów, organ podatkowy może odstąpić od sporządzania uzasadnienia interpretacji.

Wniosek o wydanie interpretacji podatkowej podlega obowiązkowi uiszczenia opłaty skarbowej. Obecnie wynosi ona 40,00 zł. Pobiera się ją od każdego stanu faktycznego lub zdarzenia przyszłego, jeśli zatem wnioskodawca pyta o kilka różnych kwestii związanych ze stanami faktycznymi, musi uiścić wielokrotność opłaty. Do składanego wniosku wnioskodawca winien dołączyć dowód uiszczenia opłaty skarbowej na rachunek Krajowej Izby Skarbowej – niedopełnienie tego obowiązku spowoduje pozostawienie wniosku bez rozpoznania.

Wnioskodawca wraz ze składanym wnioskiem powinien przesłać również dokumenty istotne z uwagi na zadawane przez niego pytanie, dotyczące zarówno stanu faktycznego sprawy, jak i prezentowanego przez wnioskodawcę stanowiska (np. kopie faktur VAT).

Interpretacja ma wiążący charakter

Organ podatkowy winien wydać interpretację w terminie trzech miesięcy. Termin ten ma kluczowe znaczenie dla podatnika, bowiem w przypadku niedotrzymania tego obowiązku uważa się, że wydana została tzw. interpretacja milcząca – organ podatkowy przychylił się do stanowiska zaprezentowanego przez podatnika we wniosku.

Co istotne, zgodnie ze stanowiskiem Naczelnego Sądu Administracyjnego termin trzymiesięczny nie jest liczony od daty doręczenia interpretacji wnioskodawcy, lecz od daty sporządzenia i podpisania interpretacji. Takie stanowisko jest niewątpliwie korzystne dla organów podatkowych.

W stanie prawnym obowiązującym od dnia 1 lipca 2007 r. pojęcie „niewydanie interpretacji” użyte w art. 14o § 1 ustawy z dnia 29 sierpnia 1997 r. Ordynacja podatkowa (Dz. U. z 2005 r. Nr 8, poz. 60 ze zm.), nie oznacza braku jej doręczenia w terminie 3 miesięcy od dnia otrzymania wniosku, o którym mowa w art. 14d powołanej ustawy.

Wydana interpretacja ma dwie podstawowe funkcje:

-

informacyjną – interpretacja i jej uzasadnienie informują podatnika o tym, w jaki sposób należy interpretować przepisy podatkowe w odniesieniu do stanu faktycznego lub zdarzenia przyszłego, o które pyta wnioskodawca;

-

gwarancyjną – zastosowanie się do uzyskanej interpretacji nie może szkodzić wnioskodawcy.

Podatnik musi pamiętać, że wydana interpretacja odnosi się wyłącznie do wnioskodawcy. W praktyce oznacza to, że przedsiębiorca nie może opierać się na interpretacji wydanej dla znajomego czy w innej sprawie. Jeśli przedsiębiorca ma wątpliwości co do właściwej analizy przepisów, powinien wystąpić o wydanie interpretacji na swoją rzecz, nawet wówczas, gdy jest mu znana interpretacja wydana w analogicznej sprawie.

Jeśli podatnik zastosuje się do wydanej interpretacji (np. w określonym stanie faktycznym nie uiści podatku od towarów i usług, tak będzie bowiem wynikało z uzyskanej przez niego interpretacji), jego postępowanie nie może zostać uznane za nieprawidłowe. Zastosowanie się do niej nie może szkodzić podatnikowi nawet wówczas, gdy następnie interpretacja została zmieniona, stwierdzono jej nieważność lub organ podatkowy otrzymał odpis wyroku sądu administracyjnego uchylający interpretację. Co ważne, jeśli uległa ona zmianie, stwierdzono jej wygaśnięcie albo interpretacja została uchylona przez sąd administracyjny, a podatnik zastosował się do takiej nieważnej już interpretacji, wówczas nie wszczyna się postępowania w sprawach dotyczących wykroczeń lub przestępstw skarbowych, a także nie nalicza się odsetek za zwłokę.

Niezadowolony podatnik ma prawo do sądu

Od wydanej interpretacji przysługuje prawo do wniesienia skargi do sądu administracyjnego. Obecnie podatnik nie musi już wzywać organu podatkowego do usunięcia naruszenia prawa, jak miało to miejsce do 1 czerwca 2017 r. Niezadowolony z uzyskanej opinii podatkowej przedsiębiorca ma 30 dni, liczonych od daty doręczenia interpretacji, na złożenie skargi do właściwego miejscowo sądu administracyjnego za pośrednictwem KIS. Od wyroku sądu I instancji podatnikowi przysługuje prawo do wniesienia skargi kasacyjnej do Naczelnego Sądu Administracyjnego.

Choć uzyskanie interpretacji podatkowej może być czasem długotrwałe, to bez wątpienia jest to instytucja korzystna dla każdego przedsiębiorcy. Niski koszt uzyskania interpretacji, a także stosunkowo prosta procedura sprawia, że przedsiębiorca borykający się z wątpliwościami natury podatkowej winien rozważyć złożenie wniosku o wydanie interpretacji indywidualnej. Uzyskana w ten sposób opinia organu podatkowego może pozwolić przedsiębiorcy na podjęcie właściwej decyzji co do właściwego toku postępowania. Wydana interpretacja chroni przedsiębiorcę, który zastosował się do jej zaleceń, a w rezultacie może oszczędzić mu znacznych wydatków.