Nie wszyscy podatnicy prowadzący działalność gospodarczą zdają sobie do końca sprawę, jakie są podatkowe konsekwencje niezapłacenia w terminie miesięcznej lub kwartalnej zaliczki na podatek. Pomijając ewentualne skutki karnoskarbowe, warto także wyjaśnić, w jaki sposób organ podatkowy nalicza odsetki od niezapłaconej zaliczki. Zasady naliczania odsetek od niezapłaconej zaliczki na podatek przedstawiamy w naszym artykule!

Odsetki od nieuregulowanych zaliczek

Niezapłacony w terminie podatek przekształca się w zaległość podatkową. Zgodnie z art. 51 § 2 Ordynacji podatkowej za zaległość podatkową uważa się także niezapłaconą w terminie zaliczkę na podatek, w tym również zaliczkę, o której mowa w art. 23a lub ratę podatku. Oznacza to, że od niezapłaconej w terminie zaliczki na podatek również naliczane są odsetki za zwłokę.

Jak jednak wiadomo, zaliczki na podatek są zobowiązaniem cząstkowym istniejącym w trakcie okresu rozliczeniowego (np. roku podatkowego). Natomiast po zakończeniu okresu rozliczeniowego byt prawny zaliczek wygasa, ponieważ przekształcają się one w podatek.

Przykład 1.

Podatnik prowadzący pozarolniczą działalność gospodarczą nie zapłaci zaliczki PIT za styczeń 2023 r. Organ podatkowy przeprowadza w tym zakresie kontrolę podatkową, przy czym może dochodzić zapłaty nieuregulowanej w terminie zaliczki wraz z odsetkami jedynie do końca 2023 r. Po tej dacie powstaje roczne zobowiązanie podatkowe w zakresie podatku dochodowego od osób fizycznych.

W przypadku prowadzenia postępowania w trakcie roku podatkowego organ orzeka o odsetkach w decyzji określającej wysokość zaliczki na podatek. Natomiast po zakończeniu roku podatkowego organ podatkowy nie może już wydać decyzji określającej wysokość zaliczek. Czy oznacza to, że nie może również dochodzić odsetek od nieterminowych zaliczek?

Zasady naliczania odsetek od niezapłaconej zaliczki na podatek - decyzja odsetkowa

W szczególnej regulacji zawartej w art. 53a § 1 Ordynacji podatkowej wskazano, że jeżeli w postępowaniu podatkowym po zakończeniu roku podatkowego lub innego okresu rozliczeniowego organ podatkowy stwierdzi, że podatnik mimo ciążącego na nim obowiązku nie złożył deklaracji, wysokość zaliczek jest inna niż wykazana w deklaracji lub zaliczki nie zostały zapłacone w całości lub w części, organ ten wydaje decyzję, w której określa wysokość odsetek za zwłokę na dzień złożenia zeznania podatkowego za rok podatkowy lub inny okres rozliczeniowy, a w przypadku niezłożenia zeznania w terminie – odsetki na ostatni dzień terminu złożenia zeznania, przyjmując prawidłową wysokość zaliczek na podatek.

Przedstawiony przepis stanowi o specyficznej konstrukcji, jaką jest decyzja podatkowa określająca wyłącznie kwotę odsetek. Na podstawie tego artykułu organ podatkowy ma prawo do określenia wysokości samych odsetek od zaliczek, które nie były płacone w trakcie roku lub były płacone w kwotach niższych niż powinny. Treść przepisu wyraźnie wskazuje, że taka decyzja może zostać wydana jedynie po zakończeniu roku podatkowego, co koresponduje z naszymi wcześniejszymi ustaleniami.

Trzeba jednak zwrócić uwagę, że bez określenia wysokości zaliczki organ podatkowy nie jest w stanie obliczyć odsetek za zwłokę. W rezultacie w samej treści decyzji odsetkowej należy dokonać matematycznego wyliczenia wysokości konkretnej zaliczki, przy czym są one określane wyłącznie aby ustalić kwotę odsetek, a nie po to, aby je egzekwować. Znajduje to również odzwierciedlenie w treści art. 53a Ordynacji podatkowej, gdzie posłużono się zwrotem „przyjmując prawidłową wysokość zaliczek na podatek”.

Decyzja odsetkowa cechuje się samodzielnością. Przejawia się to w tym, że może zostać wydana nawet, jeśli organ podatkowy nie wydał decyzji określającej wysokość podatku za dany rok. Jak czytamy w uzasadnieniu wyroku WSA w Gliwicach z 6 maja 2019 r., sygn. I SA/Gl 1204/18:

„Wydanie decyzji określającej wysokość odsetek za zwłokę od niezapłaconych w terminie (czy w należnej wysokości) zaliczek na podatek dochodowy od osób fizycznych nie jest uzależnione od uprzedniego ostatecznego rozstrzygnięcia o zobowiązaniu rocznym w tym podatku. Wprawdzie decyzja "odsetkowa" stanowi niejednokrotnie konsekwencję wydania decyzji wymiarowej, to jednak z art. 53a o.p. wynika pewna niezależność (samodzielność) świadczenia z tytułu odsetek i możliwość orzekania o ich wysokości w odrębnej i niezależnej od wymiarowej decyzji. Decyzja w sprawie zobowiązania podatkowego w podatku dochodowym od osób fizycznych, nie stanowi zagadnienia wstępnego dla możliwości wydania decyzji odsetkowej”.

Termin naliczania odsetek od zaliczek

Okres, do jakiego naliczane są zaliczki, wynika bezpośrednio z treści art. 53a Ordynacji podatkowej. W przepisie wskazano, że wysokość odsetek od zaliczek powinna być określona na dzień złożenia zeznania podatkowego, a w przypadku niezłożenia zeznania w terminie, na ostatni dzień terminu złożenia zeznania. Przepis wydaje się jednoznaczny jednak analiza przypadków faktycznych sprawia, że okazuje się mocno kontrowersyjny.

Przykład 2.

Podatnik prowadzący działalność gospodarczą nie zapłacił zaliczek na podatek w trakcie 2022 r. Podatnik 20 lutego 2023 r. uiścił zaległe odsetki od nieuregulowanych zaliczek, a 2 maja 2023 r. złożył deklarację PIT-36. Organ podatkowy wydał decyzję odsetkową naliczając zaliczki do 2 maja 2023 r.

Działanie organu podatkowego w powyższym przykładzie było zgodne z przepisami. Chociaż podatnik zapłacił całą zaległość 20 lutego, to urząd skarbowy miał prawo do naliczenia zaliczek na dzień złożenia zeznania podatkowego. Jakie optymalne działanie powinien podjąć podatnik w powyższej sprawie? Przedsiębiorca powinien złożyć zeznanie podatkowe nie 30 kwietnia, lecz 20 lutego, przepis bowiem wskazuje, że zaliczki są naliczane na dzień złożenia zeznania podatkowego.

Warto pamiętać, że termin przedawnienia odsetek od zaliczek jest analogiczny jak w przypadku podatku i wynosi 5 lat, licząc od końca roku kalendarzowego, w którym upłynął termin płatności zaliczki.

Zasady naliczania odsetek od niezapłaconej zaliczki na podatek zostały opisane w Ordynacji podatkowej w szczególny sposób. Podatnicy muszą mieć świadomość, że choć z końcem roku zaliczki na podatek wygasają, to organ podatkowy zachowuje uprawnienie do wydania decyzji odsetkowej. Bardzo niekorzystne są również reguły naliczania odsetek, dlatego tak istotne jest jak najszybsze składanie deklaracji rocznej, aby uniknąć naliczania dodatkowych odsetek.

Kalkulator odsetek podatkowych w wFirma.pl

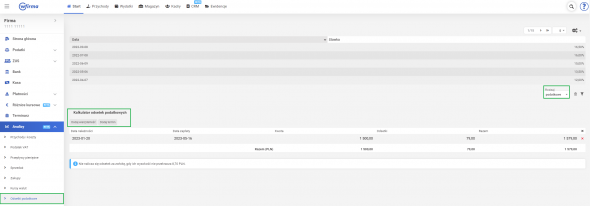

System wFirma.pl umożliwia wyliczenie odsetek od zaległości podatkowych. W tym celu należy w START » ANALIZY » ODSETKI PODATKOWE w prawym dolnym rogu wybrać Rodzaj - Podatkowe (możliwe są również do wyliczenia odsetki ustawowe).

W celu wyliczenia kwoty odsetek podatkowych należy wybrać opcję Dodaj wierzytelność. Wówczas pojawi się okno Dodawanie wierzytelności. Należy w nim uzupełnić wymagane dane (kwotę, termin należności oraz datę zapłaty).