Dywidenda może mieć formę pieniężną lub niepieniężną. W artykule wyjaśniamy, w jaki sposób powinna przebiegać ewidencja księgowa przekazania dywidendy niepieniężnej.

W jakim terminie następuje wypłata dywidendy?

Dywidenda wypłacana jest przez spółki kapitałowe, czyli spółki z ograniczoną odpowiedzialnością lub spółki akcyjne, na rzecz wspólników lub akcjonariuszy. Stanowi ona część zysku netto, która po podziale zysku nie zostaje zatrzymana w jednostce, lecz podlega wypłacie i jest dochodem z udziału w zyskach osoby prawnej, należnym wspólnikom lub akcjonariuszom spółki.

„Wspólnik ma prawo do udziału w zysku wynikającym z rocznego sprawozdania finansowego i przeznaczonym do podziału uchwałą zgromadzenia wspólników, z uwzględnieniem przepisu art. 195 § 1”.

Art. 195 ust. 1 Kodeksu spółek handlowych:

„Spółka może wypłacić zaliczkę na poczet przewidywanej dywidendy, jeżeli jej zatwierdzone sprawozdanie finansowe za poprzedni rok obrotowy wykazuje zysk. Zaliczka może stanowić najwyżej połowę zysku osiągniętego od końca poprzedniego roku obrotowego, powiększonego o kapitały rezerwowe utworzone z zysku, którymi w celu wypłaty zaliczek może dysponować zarząd, oraz pomniejszonego o niepokryte straty i udziały własne”.

Do udziału wypłaty dywidendy za dany rok obrotowy co do zasady uprawnieni są wspólnicy lub akcjonariusze, którym udziały lub akcje przysługiwały w dniu powzięcia uchwały o podziale zysku. Umowa spółki może upoważniać zgromadzenie wspólników do określenia dnia, według którego ustala się listę wspólników uprawnionych do dywidendy za dany rok obrotowy (dzień dywidendy). Dzień dywidendy wyznacza się w ciągu 2 miesięcy od dnia powzięcia uchwały o podziale zysku. Jeżeli uchwała wspólników nie określa dnia dywidendy, dniem tym jest dzień powzięcia uchwały o podziale zysku.

Jeżeli umowa lub statut spółki nie przewiduje odmiennych regulacji, podział zysku dla poszczególnych wspólników lub akcjonariuszy następuje zgodnie z posiadanymi udziałami lub liczbą akcji.

Obowiązujące w Polsce przepisy nie przewidują obowiązku wypłacania dywidend. Zasady wypłacania dywidend w jednostce określane są w tzw. polityce dywidendowej. Podmioty gospodarcze powinny prowadzić przejrzystą, odpowiednio zaplanowaną i optymalną politykę dywidendową, uwzględniającą potrzeby wspólników lub akcjonariuszy nastawionych na wypłatę dywidend z celami jednostki i ich zarządem, ukierunkowanym na zatrzymanie zysku w firmie i wykorzystanie środków na inwestycje i rozwój spółki, co wpływa na zwiększenie wartości przedsiębiorstwa. Polityka dywidendowa powinna być odpowiednio zoptymalizowana, aby zaspokoić cele obu stron. Pamiętajmy, że polityka dywidendowa określona w sposób racjonalny i zgodny z kondycją finansową jednostki oraz planem jej rozwoju jest korzystna zarówno dla wspólników lub akcjonariuszy, jak i samego podmiotu.

Dywidenda niepieniężna na gruncie podatku dochodowego

Dywidenda niepieniężna oznacza dywidendę w formie rzeczowej, np. w postaci środków trwałych, towarów czy produktów. Należy mieć na uwadze, że wypłata takiej dywidendy wiąże się z powstaniem przychodu podatkowego po stronie spółki ją wypłacającej. Wynika to wprost z przepisów ustawy o podatku dochodowym od osób prawnych. Zgodnie z art. 14a ust. 1 ustawy o CIT w przypadku gdy podatnik przez wykonanie świadczenia niepieniężnego reguluje w całości albo w części zobowiązanie, w tym z tytułu zaciągniętej pożyczki (kredytu), dywidendy, umorzenia albo zbycia w celu umorzenia udziałów (akcji), podziału pomiędzy wspólników (akcjonariuszy) majątku likwidowanej spółki albo spółdzielni, przychodem takiego podatnika jest wysokość zobowiązania uregulowanego w następstwie takiego świadczenia. Jeżeli jednak wartość rynkowa świadczenia niepieniężnego jest wyższa niż wysokość zobowiązania uregulowanego tym świadczeniem, przychód ten określa się w wysokości wartości rynkowej świadczenia niepieniężnego.

W związku z wypłatą dywidendy niepieniężnej spółka uzyskuje przychód podatkowy w wysokości odpowiadającej wartości tej dywidendy. Przychodem w związku z wypłatą dywidendy niepieniężnej jest zatem co do zasady wartość rzeczy stanowiących przedmiot wypłaty dywidendy, wyrażona w cenie umownej, chyba że cena ta bez uzasadnienia ekonomicznego znacznie odbiega od wartości rynkowej, wówczas przychód odpowiada wartości rynkowej rzeczy stanowiącej przedmiot wypłaty dywidendy.

Skoro z tytułu wypłaty dywidendy niepieniężnej po stronie spółki wypłacającej dywidendę powstaje przychód, kosztem jego uzyskania dla tej spółki jest:

- nieumorzona wartość przekazanego w ramach wypłaty dywidendy niepieniężnej środka trwałego,

- cena nabycia towaru stanowiącego przedmiot dywidendy niepieniężnej,

- koszt wytworzenia produktu przekazanego w związku z wypłatą dywidendy niepieniężnej.

Dodatkowo trzeba mieć na uwadze, że stosownie do art. 17 ust. 1 pkt 4 ustawy o podatku dochodowym od osób fizycznych oraz art. 7b ust. 1 pkt 1 lit. a ustawy o podatku dochodowym od osób prawnych otrzymanie dywidendy jest przychodem wspólników lub akcjonariuszy z kapitałów pieniężnych w dacie otrzymania dywidendy.

„Za przychody z kapitałów pieniężnych uważa się: dywidendy i inne przychody z tytułu udziału w zyskach osób prawnych faktycznie uzyskane z tego udziału, w tym również:

- dywidendy z akcji złożonych przez członków pracowniczych funduszy emerytalnych na rachunkach ilościowych,

- oprocentowanie udziałów członkowskich z nadwyżki bilansowej (dochodu ogólnego) w spółdzielniach,

- podział majątku likwidowanej osoby prawnej lub spółki,

- wartość dokonanych na rzecz wspólników spółek, nieodpłatnych lub częściowo odpłatnych świadczeń, określoną według zasad wynikających z art. 11 ust. 2-2b”.

Art. 7b ust. 1 pkt 1 lit. a ustawy o podatku dochodowym od osób prawnych:

„Za przychody z zysków kapitałowych uważa się przychody z udziału w zyskach osób prawnych, z zastrzeżeniem art. 12 ust. 1 pkt 4b, stanowiące przychody faktycznie uzyskane z tego udziału, w tym: dywidendy, nadwyżki bilansowe w spółdzielniach oraz otrzymane przez uczestników funduszy inwestycyjnych lub instytucji wspólnego inwestowania dochody tego funduszu lub tej instytucji, w przypadku gdy statut przewiduje wypłacanie tych dochodów bez odkupywania jednostek uczestnictwa albo wykupywania certyfikatów inwestycyjnych”.

Otrzymane dywidendy podlegają opodatkowaniu po stronie wspólników lub akcjonariuszy 19% podatkiem dochodowym na mocy art. 30a ust. 1 pkt 4 ustawy o podatku dochodowym od osób fizycznych oraz art. 22 ust. 1 ustawy o podatku dochodowym od osób prawnych.

„Od uzyskanych dochodów (przychodów) pobiera się 19% zryczałtowany podatek dochodowy z dywidend i innych przychodów z tytułu udziału w zyskach osób prawnych”.

Art. 22 ust. 1 ustawy o podatku dochodowym od osób prawnych:

„Podatek dochodowy od określonych w art. 7b ust. 1 pkt 1 przychodów z dywidend oraz innych przychodów (dochodów) z tytułu udziału w zyskach osób prawnych mających siedzibę lub zarząd na terytorium Rzeczypospolitej Polskiej ustala się w wysokości 19% uzyskanego przychodu (dochodu)”.

Ewidencja księgowa przekazania dywidendy niepieniężnej

W ustawie o rachunkowości nie zawarto szczególnych regulacji dotyczących ewidencji księgowej dywidendy niepieniężnej wypłaconej wspólnikowi lub akcjonariuszowi poprzez przekazanie mu środka trwałego.

Przykład

Spółka z ograniczoną odpowiedzialnością dokonała wypłaty dywidendy niepieniężnej na rzecz wspólnika w ramach podziału zysku. Przedmiotem wypłaty dywidendy niepieniężnej było przekazanie środka trwałego wspólnikowi, czyli przeniesienie na niego prawa własności składnika majątku. Środek trwały w momencie wypłaty dywidendy niepieniężnej nie był całkowicie zamortyzowany.

W jaki sposób powinna przebiegać ewidencja księgowa przekazania dywidendy niepieniężnej?

Ewidencja księgowa wypłaty dywidendy niepieniężnej wspólnikowi poprzez przekazanie mu środka trwałego może przebiegać następująco:

1. Uregulowanie zobowiązania wobec wspólnika z tytułu dywidendy:

- Wn konto 240 „Pozostałe rozrachunki” (konto analityczne wspólnika)

- Ma konto 760 „Pozostałe przychody operacyjne”

2. Wyksięgowanie z ewidencji bilansowej środka trwałego przekazanego na rzecz wspólnika w ramach wypłaty dywidendy niepieniężnej:

- Wn konto 071 „Odpisy umorzeniowe środków trwałych” – dotychczasowe umorzenie

- Wn konto 761 „Pozostałe koszty operacyjne” – nieumorzona wartość środka trwałego

- Ma konto 010 „Środki trwałe” – wartość początkowa środka trwałego

3. Podatek dochodowy z tytułu dywidendy

- Wn konto 240 „Pozostałe rozrachunki” (konto analityczne wspólnika),

- Ma konto 220 „Rozrachunki publicznoprawne” (konto analityczne „Rozrachunki z urzędem skarbowym z tytułu zryczałtowanego podatku dochodowego wspólników”).

Pełna księgowość w systemie wFirma.pl

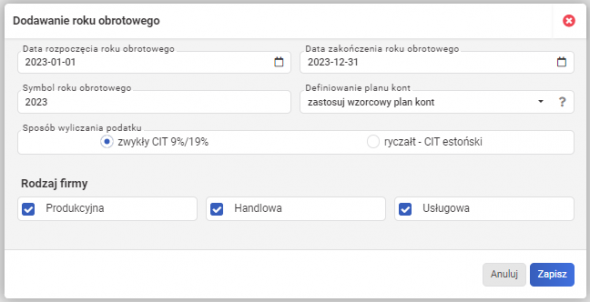

System wFirma.pl pozwala na szybkie i wygodne rozliczanie spółek kapitałowych. Użytkownicy, którzy prowadzą księgi rachunkowe mają możliwość zastosowania wzorcowego planu kont podczas tworzenia roku obrotowego. Rok obrotowy tworzy się w zakładce USTAWIENIA » ROK OBROTOWY I OKRESY KSIĘGOWE » ROK OBROTOWY » DODAJ. W oknie, jakie się pojawi należy uzupełnić zakres dat danego roku obrotowego, wskazać symbol roku, zdefiniować plan kont oraz wybrać sposób wyliczania podatku.