Wielu przedsiębiorców, świadcząc usługi na rzecz osób fizycznych nieprowadzących działalności gospodarczej lub rolników ryczałtowych, ma możliwość skorzystania ze zwolnienia z kasy fiskalnej. Należy mieć jednak na uwadze, że ewidencjonowanie sprzedaży przy zwolnieniu z kasy fiskalnej w dalszym ciągu jest obowiązkowe. Jak zatem dokumentować sprzedaż? W artykule przedstawiamy sposoby dokumentowania sprzedaży przy zwolnieniu z kasy fiskalnej.

Komu przysługuje zwolnienie z kasy fiskalnej?

Co do zasady, mówiąc o zwolnieniu z kasy fiskalnej, należy rozróżnić dwa typy zwolnień – zwolnienie podmiotowe oraz zwolnienie przedmiotowe, które regulowane są przez rozporządzenie Ministra Finansów w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących.

Ze zwolnienia podmiotowego z kasy fiskalnej zgodnie z § 3 ust. 1 pkt 1 wspomnianego rozporządzenia mogą skorzystać przedsiębiorcy, którzy w poprzednim roku podatkowym nie przekroczyli obrotu sprzedaży w wysokości 20 000 zł, a w przypadku przedsiębiorców, którzy w danym roku podatkowym rozpoczęli działalność, limit sprzedaży ustala się w proporcji do okresu, w którym wykonywane będą czynności na rzecz osób prywatnych.

Limit sprzedaży liczony jest według następującego wzoru:

kwota limitu 20 000 zł x (liczba dni prowadzenia sprzedaży pozostała do końca roku / liczba dni w roku podatkowym).

Przykład 1.

Pan Marian rozpoczął działalność gospodarczą 10 lutego 2024 roku i świadczy usługi wyłącznie dla osób nieprowadzących działalności. Jaki limit sprzedaży w zakresie zwolnienia podmiotowego przysługuje panu Marianowi ?

Jako że pan Marian rozpoczął działalność w trakcie roku, limit należy wyliczyć w proporcji zgodnie ze wzorem: 20 000 x (325 / 366) = 17 759,56 zł. Podsumowując, zwolnienie podmiotowe z kasy fiskalnej będzie przysługiwać panu Marianowi do limitu sprzedaży na rzecz osób nieprowadzących działalności w wysokości 17 759,56 zł.

Przykład 2.

Pan Jan rozpoczął działalność gospodarczą 1 stycznia 2023 roku i od tego momentu prowadził sprzedaż wyłącznie osobom nieprowadzącym działalności. Przychód ze sprzedaży wyniósł 19 500 zł, dlatego w 2024 roku w dalszym ciągu korzysta ze zwolnienia z kasy fiskalnej. Niemniej jednak pierwszy przychód ze sprzedaży w 2024 roku pan Jan uzyskał dopiero 15 lutego– czy w związku z tym limit sprzedaży należy wyliczyć proporcjonalnie do okresu prowadzonej sprzedaży w 2024 roku?

Nie, bowiem limit w proporcji do okresu prowadzonej działalności dotyczy wyłącznie roku, w którym rozpoczęto sprzedaż na rzecz osób nieprowadzących działalności gospodarczej. W 2024 roku limit sprzedaży będzie wynosił 20 000 zł.

Drugim typem zwolnienia z kasy fiskalnej jest zwolnienie przedmiotowe, które obejmuje podatników wykonujących czynności określone w załączniku do ww. aktu prawnego.

Jak wygląda ewidencjonowanie sprzedaży przy zwolnieniu z kasy fiskalnej?

Przedsiębiorca korzystający ze zwolnienia z kasy fiskalnej zobowiązany jest ewidencjonować przychód ze sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych za pośrednictwem ewidencji sprzedaży bezrachunkowej lub faktur imiennych – powyższe potwierdza § 18 ust. 1 rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów.

Ewidencja sprzedaży bezrachunkowej

Ewidencjonowanie sprzedaży przy zwolnieniu z kasy fiskalnej można realizować za pośrednictwem ewidencji sprzedaży bezrachunkowej, którą prowadzi się w miejscu dokonywania sprzedaży w ramach wykonywanej działalności. Ewidencja powinna posiadać postać broszury zawierającej ponumerowane strony wraz z następującymi danymi:

- kolejny numer wpisu;

- data uzyskania przychodu, który nie został udokumentowany w innej formie;

- kwota uzyskanego przychodu;

- opis przedmiotu sprzedaży (fakultatywnie);

- suma przychodu z danego dnia.

Jak wskazuje § 18 ust. 1 i 2 rozporządzenia w sprawie prowadzenia podatkowej księgi przychodów i rozchodów, przychód na podstawie sporządzonej ewidencji sprzedaży bezrachunkowej księguje się w ewidencji księgowej zbiorczo na koniec dnia. Z kolei jeśli księgowość prowadzona jest przez biuro rachunkowe, ustawodawca umożliwia – w myśl § 27 ust. 1 wspomnianego rozporządzenia – księgowanie zbiorcze przychodu na podstawie ewidencji sprzedaży bezrachunkowej w dacie ostatniego dnia miesiąca.

Należy mieć również na uwadze, że mimo dokumentowania przychodu za pośrednictwem ewidencji sprzedaży bezrachunkowej nabywca może zażądać faktury. Obowiązek wystawienia faktury na żądanie nabywcy wskazuje art. 106i ust. 6 ustawy o VAT, tym samym fakturę należy wystawić w terminie do:

- 15. dnia miesiąca następnego, jeżeli nabywca zażąda faktury do końca miesiąca, w którym dostarczono towar lub wykonano usługę bądź otrzymano całość lub część zapłaty – czyli na zasadach ogólnych;

- nie później niż 15. dnia od dnia zgłoszenia żądania, jeżeli żądanie wystawienia faktury zostało zgłoszone po upływie miesiąca, w którym dostarczono towar lub wykonano usługę bądź otrzymano całość lub część zapłaty.

Faktury imienne

Alternatywnym rozwiązaniem są faktury imienne wystawiane w ramach ewidencjonowania sprzedaży na rzecz osób nieprowadzących działalności gospodarczej, które powinny zawierać dane określone w art. 106e ust. 1 ustawy o VAT:

- datę wystawienia;

- kolejny numer nadany w ramach jednej lub więcej serii, który w sposób jednoznaczny identyfikuje fakturę;

- imiona i nazwiska podatnika i nabywcy towarów lub usług oraz ich adresy;

- NIP sprzedawcy;

- datę sprzedaży;

- nazwę (rodzaj) towaru lub usługi;

- miarę i ilość (liczbę) dostarczonych towarów lub zakres wykonanych usług;

- cenę jednostkową towaru lub usługi bez kwoty podatku (cenę jednostkową netto);

- kwoty wszelkich opustów lub obniżek cen, w tym w formie rabatu z tytułu wcześniejszej zapłaty, o ile nie zostały one uwzględnione w cenie jednostkowej netto;

- wartość dostarczonych towarów lub wykonanych usług objętych transakcją, bez kwoty podatku (wartość sprzedaży netto);

- stawkę podatku VAT;

- sumę wartości sprzedaży netto, z podziałem na sprzedaż objętą poszczególnymi stawkami podatku i sprzedaż zwolnioną od podatku;

- kwotę podatku VAT;

- kwotę należności ogółem.

Ewidencjonowanie sprzedaży przy zwolnieniu z kasy fiskalnej w systemie wFirma.pl

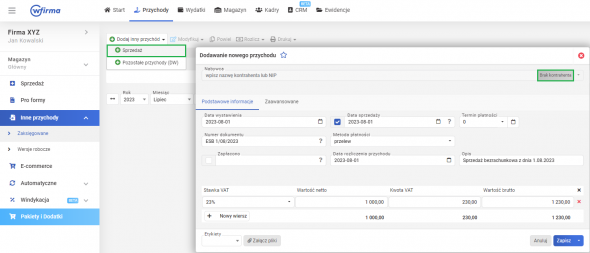

W systemie wFirma.pl sprzedaż na podstawie ewidencji sprzedaży bezrachunkowej ujmuje się poprzez PRZYCHODY » INNE PRZYCHODY » ZAKSIĘGOWANE » DODAJ INNY PRZYCHÓD » SPRZEDAŻ, zaznaczając opcję BRAK KONTRAHENTA i poprzez wprowadzenie danych zgodnie ze sporządzoną ewidencją w dacie, której sprzedaż dotyczy.

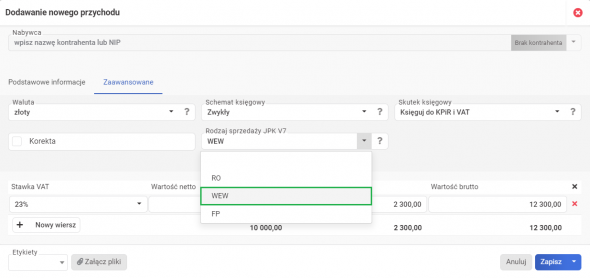

Następnie, w przypadku czynnych podatników VAT, należy przejść do podzakładki ZAAWANSOWANE i w polu RODZAJ SPRZEDAŻY JPK V7 wybrać opcję WEW.

Przychód zostanie wykazany w kolumnie 7. Księgi Przychodów i Rozchodów lub w Ewidencji przychodów zgodnie z przypisaną przychodowi stawką ryczałtu oraz w rejestrze VAT sprzedaży, a w strukturze JPK sprzedaż zostanie oznaczona symbolem WEW.

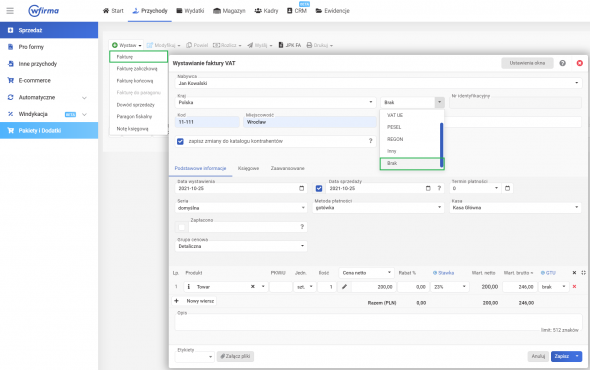

W przypadku faktur imiennych wystawia się je poprzez PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, wprowadzając imię, nazwisko oraz adres nabywcy, a w polu NR IDENTYFIKACYJNY należy wybrać opcję BRAK.

Przychód na podstawie wystawionej faktury zostanie ujęty w kolumnie 7. Księgi Przychodów i Rozchodów (lub w Ewidencji przychodów w przypisanej jej stawce ryczałtu) oraz w rejestrze VAT sprzedaży.