Podatnicy dokonujący sprzedaży prywatnego samochodu stają przed problematyką prawidłowego rozliczenia podatku w zeznaniu rocznym. Wychodząc naprzeciw tym potrzebom, prezentujemy, w jaki sposób należy ustalić dochód podlegający opodatkowaniu oraz w jaki sposób wykazać sprzedaż prywatnego samochodu w zeznaniu rocznym PIT.

Kiedy sprzedaż prywatnego samochodu podlega opodatkowaniu?

Przede wszystkim trzeba wskazać, że nie każda sprzedaż prywatnego samochodu wygeneruje obowiązek zapłaty podatku PIT.

Stosownie do art. 10 ust. 1 pkt 8 ustawy o podatku dochodowym od osób fizycznych źródłem przychodu jest odpłatne zbycie, z zastrzeżeniem ust. 2:

- nieruchomości lub ich części oraz udziału w nieruchomości,

- spółdzielczego własnościowego prawa do lokalu mieszkalnego lub użytkowego oraz prawa do domu jednorodzinnego w spółdzielni mieszkaniowej,

- prawa wieczystego użytkowania gruntów,

- innych rzeczy

– jeżeli odpłatne zbycie nie następuje w wykonaniu działalności gospodarczej i zostało dokonane w przypadku odpłatnego zbycia nieruchomości i praw majątkowych określonych w lit. a-c) – przed upływem 5 lat, licząc od końca roku kalendarzowego, w którym nastąpiło nabycie lub wybudowanie, a innych rzeczy – przed upływem pół roku, licząc od końca miesiąca, w którym nastąpiło nabycie; w przypadku zamiany okresy te odnoszą się do każdej z osób dokonującej zamiany.

Mając powyższe na uwadze, należy stwierdzić, że źródłem przychodu z tytułu odpłatnego zbycia rzeczy ruchomych – do których odnosi się art. 10 ust. 1 pkt 8 lit. d) ustawy o PIT – jest tylko taka sprzedaż, która łącznie spełnia następujące przesłanki:

- nie nastąpiła w wykonywaniu działalności gospodarczej;

- została dokonana przed upływem pół roku, licząc od końca miesiąca, w którym nastąpiło nabycie.

Zatem przychód uzyskany ze sprzedaży prywatnego samochodu, który nigdy nie był wprowadzony do działalności gospodarczej, ani w niej wykorzystywany, generuje przychód ze źródła określonego w przywołanym wyżej art. 10 ust. 1 pkt 8 lit. d ustawy o podatku dochodowym od osób fizycznych, jakim jest odpłatne zbycie rzeczy.

Jak ustalić podstawę opodatkowania?

Podstawę opodatkowania podatkiem dochodowym z tytułu odpłatnego zbycia rzeczy stanowi dochód. Jest nim różnica pomiędzy przychodem z odpłatnego zbycia samochodu a kosztem jego nabycia, zmniejszona o wartość nakładów poczynionych w czasie posiadania samochodu.

Przychodem jest tu cena określona w umowie sprzedaży, pomniejszona o koszty odpłatnego zbycia. Jeżeli cena ta, bez uzasadnionej przyczyny, znacznie odbiega od wartości rynkowej samochodu, przychód ten określany jest przez organ podatkowy lub organ kontroli skarbowej w wysokości wartości rynkowej. Wartość rynkową rzeczy określa się z kolei na podstawie cen rynkowych, stosowanych w obrocie rzeczami tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca odpłatnego zbycia.

Warto natomiast przyjrzeć się bliżej kwestii kosztów podatkowych. Jak bowiem wynika z treści art. 24 ust. 6 ustawy o PIT, kosztami są wydatki na nabycie oraz wydatki stanowiące nakłady poczynione w czasie posiadania samochodu przez podatnika.

Kosztem nabycia jest kwota wynikająca z faktury lub umowy zakupu samochodu oraz koszty związane z jego zakupem, tj. podatek od czynności cywilnoprawnych zapłacony przy zakupie samochodu, podatek akcyzowy – jeżeli samochód został sprowadzony z zagranicy, opłata za tzw. pierwszy przegląd techniczny w kraju, tłumaczenie dokumentów, tablice rejestracyjne oraz ubezpieczenie samochodu w drodze przed jego zarejestrowaniem. W pojęciu kosztów odpłatnego zbycia mieszczą się wydatki takie jak np. opłaty komisowe, koszty ogłoszeń prasowych. Jeżeli podatnik dokonywał takich wydatków, ustalając przychód ze sprzedaży, obniża on cenę określoną w umowie o ich wartość.

Z kolei do kategorii nakładów poniesionych w trakcie posiadania samochodu należy zaliczyć wyłącznie wydatki poniesione na jego remont i ulepszenie (m.in. remont lub wymiana silnika, wartość prac blacharskich i lakierniczych, montaż instalacji gazowej). Nie należą do nich natomiast wydatki eksploatacyjne (np. wymiana oleju, zakup paliwa, bieżące badania techniczne, ubezpieczenie AC i OC).

W wyroku WSA w Gdańsku z 9 marca 2021 roku (I SA/Gd 1035/20) czytamy, że do kosztów uzyskania przychodów ze sprzedaży samochodu podatnik ma prawo zaliczyć wszystkie realnie poniesione nakłady, które zwiększyły wartość rzeczy, o ile zostały one prawidłowo udokumentowane. Organ zasadnie uwzględnił opłatę za wydanie dokumentu potwierdzającego zapłatę akcyzy, opłatę za badanie techniczne pojazdu oraz opłatę recyklingową.

Warto także przywołać treść wyroku NSA z 12 lutego 1999 roku, gdzie sąd wskazał, że jeżeli podatnik sprowadził z zagranicy samochód marki niesprawny technicznie i transportował go na lawecie, brak było podstaw do nieuwzględnienia w ramach nakładów poniesionych na ten samochód kosztów jego transportu od granicy, zwłaszcza gdy wykonujący usługę potwierdził ten fakt oraz wartość usługi.

Trzeba wskazać, że zarówno koszty nabycia samochodu, jak i nakłady poniesione w trakcie jego posiadania należy właściwie udokumentować. Jak wskazał Dyrektor KIS w interpretacji z 25 maja 2020 roku (nr 0113-KDIPT2-1.4011.173.2020.2.ISL) za udokumentowanie wydatku należy przyjąć każdy dokument, z którego będzie wynikał fakt jego poniesienia i związek z uzyskanym przychodem. Dokumentami takimi mogą być rachunki, faktury, dowody przelewów bankowych, paragony oraz inne dokumenty księgowe dokumentujące ponoszone wydatki związane z zakupem i naprawą samochodu. Należy przy tym zaznaczyć, że z dokumentów tych powinno wynikać, kto, kiedy i jaki wydatek poniósł.

Zatem w przypadku paragonów trzeba przedstawić dodatkowe dowody poniesienia kosztu, którymi mogą być wyciągi bankowe potwierdzające fakt zapłaty i zawierające dane właściciela konta (podatnika) lub kontrahenta. W sytuacji, gdy podatnik prawidłowo nie udokumentuje i nie udowodni faktu poniesienia wydatku oraz jego związku z osiąganymi przychodami, wydatek ten nie może stanowić kosztu uzyskania przychodu.

W konsekwencji podatnik wszelkie wydatki związane z zakupem i naprawą samochodu, jest zobowiązany prawidłowo udokumentować oraz udowodnić ich związek z osiągniętym przychodem. Tylko bowiem w takim przypadku ma prawo do ujęcia wydatku jako kosztu w momencie sprzedaży samochodu.

Jak wykazać sprzedaż prywatnego samochodu w zeznaniu rocznym?

Omawiany dochód, jako opodatkowany według skali podatkowej, wykazuje się w rocznym zeznaniu składanym w terminie do 30 kwietnia – roku następującego po roku, w którym sprzedano samochód.

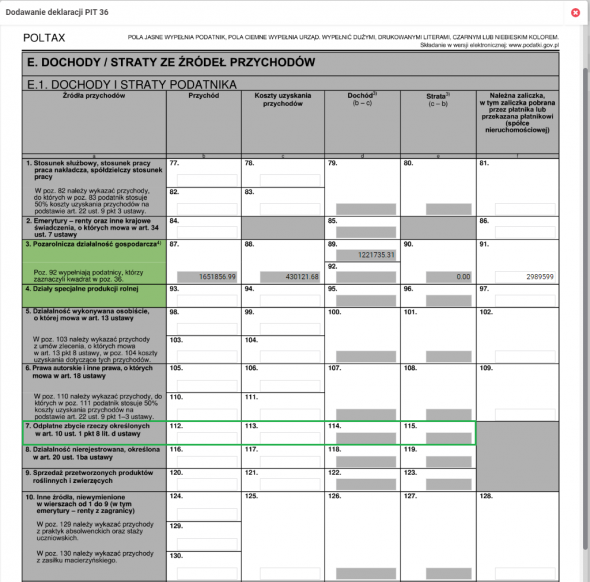

W takim przypadku właściwym formularzem będzie PIT-36 (wersja 31) część E.1. wiersz nr 7 „Odpłatne zbycie rzeczy określonych w art. 10 ust. 1 pkt 8 lit. d ustawy”. W przypadku odpłatnego zbycia rzeczy ruchomych nie ma obowiązku wpłacania miesięcznych zaliczek na podatek. To zatem oznacza, że cały dochód jest rozliczany w zeznaniu rocznym.

Do opodatkowania trzeba zastosować skalę podatkową określoną w art. 27 ust. 1 ustawy o PIT. W rezultacie dochód z odpłatnego zbycia samochodu prywatnego łączy się z pozostałymi dochodami podlegającymi opodatkowaniu na zasadach ogólnych.

Sprzedaż prywatnego samochodu jest zdarzeniem, które może powodować konieczność zapłaty podatku dochodowego na zasadach ogólnych. W takim przypadku elementy składowe rozliczenia podatkowego należy wykazać w zeznaniu PIT-36 składanym do 30 kwietnia roku następującego po roku podatkowym.

Jak wygenerować zeznanie roczne PIT-36 w systemie wFirma.pl?

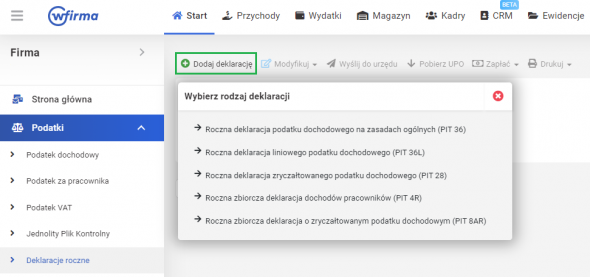

W celu przygotowania zeznania rocznego z działalności gospodarczej w systemie wFirma.pl należy przejść do zakładki START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ i następnie wybrać formularz "Roczna deklaracja podatku dochodowego na zasadach ogólnych (PIT 36)".

W oknie, które się pojawi, przychód ze sprzedaży prywatnego pojazdu w przypadku omówionym w niniejszym artykule należy ująć w części E.1. wiersz nr 7 „Odpłatne zbycie rzeczy określonych w art. 10 ust. 1 pkt 8 lit. d ustawy”.