Samochód firmowy to składnik majątku używany przez większość przedsiębiorców do prowadzenia biznesu. Przykładowym zastosowaniem pojazdu na co dzień jest dojazd do biura, kontrahentów, przewóz towarów i materiałów oraz innych zakupów wykorzystywanych w firmie. Osoby, które zdecydowały się wprowadzić samochód do ewidencji środków trwałych, przy sprzedaży muszą pamiętać o tym, że stanowi on składnik majątku firmowego. W związku z powyższym, konieczne jest odprowadzenie od transakcji sprzedaży podatku dochodowego. Czy sprzedaż samochodu firmowego również objęta jest podatkiem VAT? Sprawdźmy!

Sprzedaż samochodu firmowego a podatek dochodowy

Pojazd wprowadzony do ewidencji środków trwałych i użytkowany w działalności z jednej strony pozwala przedsiębiorcy obniżyć podatek dochodowy do zapłaty poprzez:

- dokonywane odpisy amortyzacyjne, czyli stopniowe ujęcie ceny nabycia, czy wytworzenia, ustalonej w inny sposób wartości początkowej w kosztach firmowych;

- zaliczenie wydatków na paliwo i eksploatację pojazdu do kosztów uzyskania przychodów.

Z drugiej jednak strony sprzedaż samochodu firmowego implikuje konieczność wykazania przychodu z tego tytułu, podlegającego opodatkowaniu stawką podatku odpowiednią dla stosowanej przez przedsiębiorcę formy rozliczenia działalności.

Wartość netto transakcji sprzedaży samochodu firmowego stanowi przychód z działalności gospodarczej, który należy wykazać w kolumnie 8 KPiR jako pozostałe przychody.

Co do zasady nie ma możliwości uniknięcia wykazania przychodu z działalności przy sprzedaży samochodu firmowego. Jedyną opcją jest wyprowadzenie pojazdu z majątku firmowego i przekazanie do na cele prywatne (można to zrobić na podstawie odpowiedniego oświadczenia), jednak po wycofaniu pojazdu z działalności trzeba odczekać aż 6 lat, aby transakcja sprzedaży nie powodowała powstania przychodu z tytułu prowadzonej działalności.

Jak widzimy uniknięcie zapłaty podatku dochodowego z tytułu sprzedaży samochodu firmowego, jest możliwe wyłącznie w przypadku długoterminowego planowania transakcji zbycia pojazdu, na co nie zawsze możemy sobie pozwolić. Innym sposobem jest natomiast przekazanie wycofanego pojazdu z działalności w formie darowizny osobie trzeciej. Dzięki temu sprzedaż samochodu firmowego, który jest przedmiotem darowizny przez osobę trzecią nie spowoduje powstania przychodu po stronie przedsiębiorcy.

Sprzedaż samochodu firmowego a opodatkowanie podatkiem VAT

Aktualne regulacje prawne obligują każdego czynnego podatnika VAT sprzedającego pojazd stanowiący środek trwały w działalności, do opodatkowania transakcji podatkiem VAT. Przy sprzedaży samochodu stosujemy podstawową, wynoszącą 23% stawkę VAT, bez względu na to, czy przy nabyciu przysługiwało całościowe, czy częściowe odliczenie VAT. Co więcej, 23% stawka VAT obowiązuje nawet wówczas, gdy w ogóle nie przysługiwało prawo do odliczenia VAT przy nabyciu samochodu ale samochód wykorzystywany był w działalności opodatkowanej.

Zwolnienie z opodatkowania podatkiem od towarów i usług transakcji sprzedaży pojazdu firmowego przysługuje jedynie wówczas, gdy równocześnie spełnione są dwa warunki:

- przy nabyciu pojazdu przedsiębiorca nie miał prawa do odliczenia podatku naliczonego;

- samochód używany był w działalności wyłącznie do czynności zwolnionych z podatku od towarów i usług.

Jak widzimy, nawet jeżeli osobie prowadzącej działalność gospodarczą, będącej czynnym podatnikiem VAT nie przysługiwało prawo do odliczenia podatku przy nabyciu pojazdu (np. zakup od osoby prywatnej na podstawie umowy kupna-sprzedaży), to z uwagi na to, że samochód służył do wykonywania czynności opodatkowanych, a od wydatków na paliwo i części eksploatacyjne przedsiębiorca odliczał podatek VAT, to przy jego sprzedaży co do zasady powinien opodatkować go podatkiem od towarów i usług.

W takiej sytuacji uniknięcie naliczenia podatku od towarów i usług jest jednak możliwe. Wystarczy przed zawarciem transakcji sprzedaży przenieść pojazd do majątku prywatnego i sprzedać go jako osoba prywatna. Dopuszczalna jest wówczas sprzedaż samochodu firmowego bez VAT, oczywiście pod warunkiem że przedsiębiorca nie miał prawa do odliczenia tego podatku przy nabyciu samochodu. W przeciwnym wypadku przeniesienie samochodu z majątku firmowego do prywatnego, nie spowoduje braku obowiązku naliczenia podatku od towarów i usług przy sprzedaży samochodu.

Sprzedaż samochodu firmowego a korekta VAT

Może się zdarzyć, że podatnik sprzedający pojazd firmowy, będzie zobligowany do dokonania korekty VAT. Ewentualny obowiązek korekty VAT zależy od następujących czynników:

- rodzaju prowadzonej działalności,

- sposobu odliczenia podatku VAT,

- długości użytkowania pojazdu w firmie,

- wartości samochodu.

Najczęściej taka sytuacja występuje jeśli przy nabyciu odliczone zostało 50% VAT a sprzedaż następuje w okresie przysługującej korekty:

- 1 roku - w przypadku aut o wartości do 15.000 zł,

- 5 lat - przy wartości auta powyżej 15.000 zł.

Jak wystawić fakturę sprzedaży z tytułu sprzedaży samochodu firmowego?

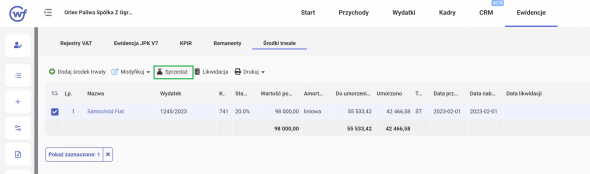

W celu wystawienia faktury w systemie wFirma.pl w związku ze sprzedażą samochodu, który stanowi firmowy majątek należy przejść do zakładki: EWIDENCJE » ŚRODKI TRWAŁE, gdzie należy zaznaczyć samochód i z górnego menu wybrać opcję SPRZEDAŻ a następnie uzupełnić wymagane pola.

Tak wystawiona faktura zostanie zaksięgowana w rejestrze VAT sprzedaży oraz w kolumnie 8 KPiR - Pozostałe przychody. Dodatkowo niezamortyzowana wartość pojazdu zostanie automatycznie ujęta w kolumnie 13 KPiR - Pozostałe wydatki.