W trakcie prowadzenia działalności zdarzają się okresy, w których przedsiębiorcy odnotowują znaczny spadek zamówień czy poziomu sprzedaży. W takich sytuacjach przedsiębiorcy często decydują się na zawieszenie działalności. Należy pamiętać, że zawieszenie działalności nie wiąże się z zawieszeniem abonamentu za telefon, spłaty rat kredytowych czy też leasingowych. Przeczytaj nasz artykuł i dowiedz się, jak rozliczyć leasing w okresie zawieszenia działalności.

Zawieszenie działalności

Przedsiębiorca ma prawo do zawieszenia działalności na okres nie krótszy niż 30 dni na czas określony lub nieokreślony. Zarówno data rozpoczęcia zawieszenia, jak i wznowienia działalności gospodarczej może być wcześniejsza niż dzień złożenia wniosku, gdyż nie zostało to ograniczone. Zawiesić działalność gospodarczą może jedynie przedsiębiorca niezatrudniający pracowników, natomiast zgodnie z art. 22 ust. 2 ustawy Prawo przedsiębiorców, wyjątkowo zawiesić działalność może także przedsiębiorca zatrudniający wyłącznie pracowników przebywających na urlopie macierzyńskim bądź wychowawczym.

W okresie zawieszenia działalności przedsiębiorca jest zwolniony z opłacania zaliczek na podatek dochodowy, składania JPK_V7 (z pewnymi wyjątkami) oraz odprowadzania do ZUS żadnych składek ubezpieczeniowych. Należy jednak pamiętać, że po 30 dniach od zapłacenia ostatniej składki traci się prawo do świadczeń zdrowotnych oraz że okres zawieszenia działalności nie jest wliczany do lat pracy, które są wykorzystywane do naliczenia przysługującego okresu urlopowego.

Przedsiębiorca może w okresie zawieszenia działalności osiągać jedynie dwa rodzaje przychodów:

- ze sprzedaży środków trwałych i wyposażenia,

- finansowe - są to odsetki czy dodatnie różnice kursowe

Ponadto poniesione w trakcie zawieszenia opłaty stałe, na przykład opłaty za najem biura, abonament za telefony firmowe, podatki od nieruchomości, opłaty za serwis internetowy czy raty leasingowe, mogą być zaliczone do kosztów firmowych, ponieważ zobowiązanie do ich poniesienia powstało przed zawieszeniem działalności gospodarczej. Wydatki te uznaje się za pośrednio związane z działalnością gospodarczą i mające związek z zachowaniem źródła przychodów. Ponoszenie tych kosztów jest niezbędne, aby utrzymać firmę w gotowości do ponownego wznowienia działalności. Zaliczenie tych wydatków do kosztów podatkowych możliwe jest jednak dopiero w pierwszym okresie rozliczeniowym po wznowieniu działalności.

Jeżeli w momencie składania rozliczenia rocznego firma nadal jest w zawieszeniu, wydatki te można uwzględnić w rocznym zeznaniu podatkowym, składanym za rok podatkowy, w którym je poniesiono.

Zawieszenie działalności krok po kroku

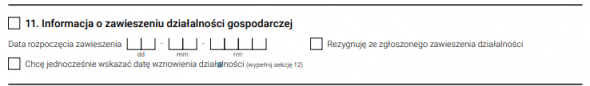

Zgłoszenia zawieszenia działalności dokonuje się na wniosku CEiDG-1. Wniosek ten służy również do zgłaszania działalności i aby dotyczył on zawieszenia działalności, należy w rubryce 11 zaznaczyć pole wyboru: Informacja o zawieszeniu wykonywania działalności gospodarczej.

W przypadku wspólników spółki cywilnej konieczne jest wypełnienie dodatkowo formularza CEIDG-SC, dodatkowo wniosek CEIDG-1 wypełnić zobowiązany jest każdy ze wspólników, by zawieszenie było skuteczne. Wniosek o zawieszeniu działalności można złożyć:

- osobiście w urzędzie gminy - konieczne jest posiadanie i oddanie do wglądu urzędnikowi dowodu osobistego,

- przy pomocy pełnomocnika - opłata za pełnomocnictwo wynosi 17 zł, tylko w przypadku gdy pełnomocnictwo jest udzielane małżonkowi, wstępnym lub zstępnym pełnomocnictwo jest bezpłatne,

- listownie - w tym przypadku podpis powinien być poświadczony notarialnie, a dokument poświadczający powinien zostać dołączony do wniosku,

- elektronicznie - przy użyciu bezpiecznego podpisu elektronicznego.

Leasing - definicje

Leasing jest usługą oferowaną przez firmy specjalistyczne, które finansują nabycie środka trwałego na zlecenie klienta - leasingobiorcy. Leasing pozwala na uzyskanie dóbr inwestycyjnych i ich użytkowanie za odpłatnością. Wszelkie kwestie pomiędzy leasingodawcą a leasingobiorcą reguluje umowa leasingowa.

Zgodnie z art. 7091 kodeksu cywilnego poprzez umowę leasingową leasingodawca zobowiązuje się nabyć rzecz od oznaczonego zbywcy na warunkach określonych w umowie i oddać rzecz korzystającemu do używania albo używania i pobierania pożytków przez czas oznaczony, a korzystający zobowiązuje się zapłacić finansującemu w uzgodnionych ratach wynagrodzenie pieniężne, równe co najmniej cenie lub wynagrodzeniu z tytułu nabycia rzeczy przez finansującego.

Według definicji podatkowej przez umowę leasingu określa się umowę nazwaną w KC, a także każdą inną umowę, na mocy której jedna ze stron, zwana dalej Finansującym, oddaje do odpłatnego używania albo używania i pobierania pożytków na warunkach określonych w ustawie.

Rodzaje leasingu

Na polskim rynku funkcjonuje kilka rodzajów leasingu. Do najczęściej wybieranych należy leasing operacyjny oraz finansowy. W przypadku leasingu operacyjnego przedmiot leasingu zaliczany jest do majątku leasingodawcy i to on dokonuje odpisów amortyzacyjnych. Kosztami leasingobiorcy są raty leasingowe zawierające opłatę wstępną oraz podatek VAT. Kwota netto opłat powinna odpowiadać wartości początkowej leasingowanego przedmiotu. Po zakończeniu obowiązywania umowy leasingowej leasingobiorca ma możliwości wykupienia użytkowanego przedmiotu po preferencyjnej cenie.

Natomiast w przypadku leasingu finansowego przedmiot leasingu zostanie zaliczony do składników majątkowych leasingobiorcy, więc przeciwnie do leasingu operacyjnego, to na nim spoczywa obowiązek dokonywania odpisów amortyzacyjnych.

Do kosztów firmowych można zaliczyć wyłącznie część odsetkową raty leasingowej. Podatek VAT natomiast należy uiścić w całości z góry przy pierwszej racie tuż po odbiorze przedmiotu. Po spłacie ostatniej raty przedsiębiorca staje się automatycznie właścicielem leasingowanego przedmiotu.

Leasing a zawieszenie działalności

Przedsiębiorcy, którzy zdecydowali się na zawieszenie działalności i posiadają jednocześnie samochód w leasingu, mogą wybrać cztery opcje.

Pierwsza to zerwanie umowy z firmą leasingową. Na przedsiębiorcę nakładany jest obowiązek zapłaty opłat prowizyjnych i zwrotu samochodu. Jeśli firma leasingowa sprzeda korzystnie samochód, wpływy mogą zostać zaliczone na poczet rat, które powinien zapłacić przedsiębiorca.

Kolejna to wcześniejszy wykup leasingowanego samochodu. Umowy leasingowe z reguły posiadają zapisy odnoszące się do minimalnego okresu trwania, po jakim możliwy jest wykup.

Trzecim rozwiązaniem jest cesja umowy leasingu. Polega ona na znalezieniu osoby, która zdecyduje się na przejęcie naszej umowy leasingowej i jej kontynuowanie przez tą osobę. To rozwiązanie wymaga zgody firmy leasingowej.

Możliwe jest również dalsze opłacanie rat leasingowych i zaliczanie poniesionych wydatków do kosztów. Jest to najkorzystniejsza opcja dla przedsiębiorcy. W okresie zawieszenia działalności możliwe jest ponoszenie przez przedsiębiorcę kosztów na spłatę rat leasingowych. Możliwe jest również odliczanie podatku VAT od każdej z opłaconych rat leasingowych. Jednakże możliwe jest to dopiero w pierwszym okresie rozliczeniowym po odwieszeniu działalności.

W przypadku leasingu operacyjnego w okresie zawieszenia działalności nie ma obowiązku dokonywania odpisów amortyzacyjnych, ponieważ przedmiot leasingu nie jest zaliczony do majątku leasingobiorcy. Do kosztów w dalszym ciągu mogą być zaliczane wydatki związane z ratami leasingowymi.

W trakcie zawieszenia działalności w przypadku leasingu finansowego należy pamiętać o zawieszeniu dokonywania odpisów amortyzacyjnych oraz wyłączeniu kosztów z wyliczeń składki zdrowotnej.

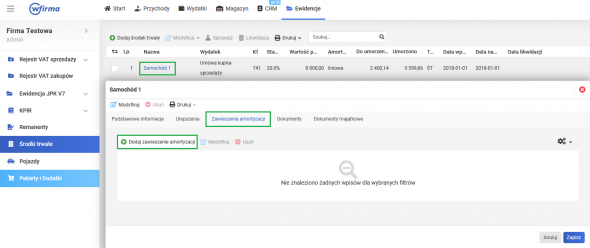

Zawieszenie działalności przy leasingu finansowym w wFirma.pl

W systemie wFirma.pl można dokonać zawieszenia dokonywania odpisów amortyzacyjnych, przechodząc do zakładki EWIDENCJE » ŚRODKI TRWAŁE, następnie przechodząc w szczegóły środka trwałego (klikając w jego numer) i do podzakładki ZAWIESZENIA AMORTYZACJI » DODAJ ZAWIESZENIE AMORTYZACJI.