Chcąc poszerzyć swój rynek zbytu o zagranicznych odbiorców, wielu przedsiębiorców decyduje się na sprzedaż za pośrednictwem międzynarodowej platformy Amazon. W tej współpracy istotną kwestią będą obowiązki z tytułu rozliczenia VAT, które mogą być różne w zależności od tego, na jaki model sprzedaży w Amazon się zdecydujemy. Sprawdziliśmy, jak rozliczyć przemieszczenie towarów na Amazonie!

Dwa modele sprzedaży na Amazon

W przypadku Amazon sprzedaż można prowadzić w dwóch formach:

- sprzedaży wysyłkowej z Polski - jeden magazyn w Polsce, z którego przedsiębiorca dokonuje wysyłki towaru do kraju nabywcy,

- sprzedaży prowadzonej w ramach FBA - wiele zagranicznych magazynów - sprzedaż dokonywana jest za pośrednictwem magazynów należących do Amazona.

Model jednego magazynu w Polsce, czyli wysyłkowa sprzedaż towarów

Pierwszy z modeli, gdy mowa o sprzedaży na rzecz osób prywatnych z Unii Europejskiej, uzależnia przedsiębiorców od pilnowania wartości sprzedaży wysyłkowej. Przekroczenie bowiem limitu, jaki obecnie (niezależnie od kraju do jakiego sprzedajemy) wynosi 10 000 euro, a po przeliczeniu na złotówki 42 000 zł, powoduje konieczność rejestracji dla celów rozliczania podatku VAT za granicą. W tym celu można dokonać rejestracji do VAT OSS i rozliczać zagraniczny podatek VAT w Polsce lub dokonać rejestracji do VAT w kraju nabywcy i rozliczać zagraniczny podatek VAT w tamtejszym urzędzie skarbowym.

Przykład 1.

Podatnik prowadzi sprzedaż wysyłkową na rzecz osób prywatnych z UE. W 2023 roku wartość sprzedaży do poszczególnych krajów wynosiła: Niemcy – 30 000 zł, Francja – 12 000 zł, Włochy – 10 000 zł. Czy podatnik może nadal wystawiać faktury z polskim podatkiem VAT, jeżeli w żadnym z krajów nie został przekroczony limit 42 000 zł?

Nie, ponieważ limit rejestracji do VAT OSS liczony jest łącznie dla sprzedaży w całej Unii Europejskiej. Oznacza to, że w 2023 roku wartość sprzedaży wysyłkowej do UE wynosiła 52 000 zł, a więc limit 42 000 zł został przekroczony. W związku z tym od momentu przekroczenia limitu każda faktura związana ze sprzedażą towarów do osób prywatnych w UE musi być opodatkowana stawką VAT właściwą dla kraju nabywcy.

Zobacz webinar: Sprzedaż na Amazon a obowiązki podatkowe

Materiał powstał przy współpracy z IdoSell.

Zagraniczna sprzedaż wysyłkowa towarów - przekroczenie limitu a rejestracja do VAT w kraju nabywcy

Rejestracji tej można dokonać na dwa sposoby:

- indywidualnie rejestrując się w każdym z krajów nabywcy do celów rozliczania tam VAT, co wiąże się też ze składaniem tam deklaracji podatkowych według przepisów obowiązujących w danym kraju,

- korzystając z uproszczonej procedury rejestracji VAT-OSS, która pozwala wykonać jedną rejestrację w Polsce, a dzięki temu móc rozliczać się z zagranicznego VAT, składając jedną deklarację podatkową VIU-DO w Polsce i odprowadzając z niej zbiorczo podatek płacony w euro, ale w Polsce.

Większość przedsiębiorców z uwagi na elastyczność i niższą cenę obsługi całej zagranicznej sprzedaży wybiera procedurę VAT-OSS, dlatego w dalszej części poświęciliśmy temu zagadnieniu więcej uwagi.

Model sprzedaży FBA, czyli korzystanie z magazynów Amazona za granicą

Decydując się na sprzedaż w marketplace Amazon można wybrać też model wielu magazynów. Co to oznacza? Amazon ma swoje magazyny w wielu krajach Unii Europejskiej i swobodnie przemieszcza pomiędzy nimi towary, by ostatecznie dostawy wychodziły z tego najbliższego krajowi nabywcy. Czy już samo przemieszczenie towarów na Amazonie podlega opodatkowaniu? Odpowiedź brzmi: tak, dlatego sprawdźmy, jak rozliczyć VAT od takiego przemieszczenia

WDT, czyli wewnątrzwspólnotowa dostawa towarów

Z WDT, czyli wewnątrzwspólnotową dostawą towarów, mamy do czynienia wówczas, gdy czynny podatnik VAT w Polsce, zarejestrowany do VAT-UE, dokonuje sprzedaży na rzecz innego czynnego podatnika z innego niż Polska kraju UE.

WDT powstaje również wtedy, gdy polski podatnik dokona rejestracji dla celów VAT i VAT-UE w innym kraju i z tego miejsca będzie dokonywał sprzedaży towarów na rzecz zarejestrowanego do VAT-UE podatnika z innego kraju UE i wysyłał do niego towar. Ważny w tym przypadku jest fakt przekroczenia granicy kraju przez towar i status VAT-UE nabywcy.

To nie jedyne przypadki, kiedy będziemy mieć do czynienia z wewnątrzwspólnotową dostawą towaru i obowiązkiem jej wykazania dla celów podatkowych. WDT powstaje również przy przemieszczaniu własnego towaru przez przedsiębiorcę z Polski do innego kraju UE – czynność tę nazywa się „nietransakcyjnym WDT”.

Przemieszczenie towarów na Amazonie z Polski do zagranicznych magazynów a VAT

Jeśli chodzi o obciążenia podatkowe, nietransakcyjne WDT może korzystać z 0% stawki VAT – zatem nie obciążać budżetu sprzedawcy – ale wymaga to od niego rejestracji dla celów VAT w kraju, w którym znajduje się magazyn. Decydując się więc na tego typu sprzedaż, w praktyce należy mieć na uwadze konieczność rejestracji dla celów VAT dodatkowo (poza Polską) w każdym kraju UE, gdzie położone są magazyny Amazona.

Rozliczyłeś wydanie towaru – nie zapomnij o rozliczeniu jego przyjęcia!

WDT wiąże się z przemieszczeniem towaru, ale w charakterze jego wydania. Natomiast zawsze mamy również drugą stronę transakcji, czyli przyjęcie towaru. A ponieważ przy nietransakcyjnym WDT dla przemieszczanego towaru na Amazonie sami sobie jesteśmy odbiorcą, to u nas też powstaje konieczność wykazania WNT, czyli rozliczenia transakcji otrzymania towaru. Jest ona neutralna na gruncie VAT, ale wymaga formalnego wykazania w deklaracji składanej w kraju położenia magazynu.

Rozliczanie VAT przy transakcjach sprzedaży przez Amazon – obowiązki formalne

Podsumowując, sprzedaż przy wykorzystaniu platformy Amazon z uwzględnieniem modelu, w którym Amazon przemieszcza nasze towary pomiędzy swoimi magazynami, nie powoduje zwykle konieczności ponoszenia dodatkowych opłat z tytułu samych podatków. Dokłada jednak sprzedawcy wiele zobowiązań formalnych, których brak wykonania będzie narażał na negatywne konsekwencje podatkowe ze strony urzędu skarbowego. Przedsiębiorcy bowiem przyzwyczajeni są do tego, że opodatkowaniu podlega sprzedaż. W przypadku Amazona poza sprzedażą już samo przemieszczenie towaru z Polski do magazynu Amazona w innym kraju powoduje konieczność wykazania transakcji. Dlatego też ważne jest, by pamiętać, że sprzedaż na Amazonie to rozliczenie trzech oddzielnych czynności na gruncie VAT:

- nietransakcyjnego WDT w Polsce (lub kraju położenia magazynu, z którego wysyłany jest towar, gdy przesunięcie następuje z magazynu, w którym przedsiębiorca zarejestrował się do VAT poza Polską);

- nietransakcyjnego WNT w państwie członkowskim położenia magazynów Amazon;

- opodatkowanie sprzedaży zgodnie z przepisami kraju, z którego towar jest sprzedawany (czyli w zależności od tego, z którego z magazynu wychodzi).

Możliwość rozliczania sprzedaży na Amazon w wFirma.pl

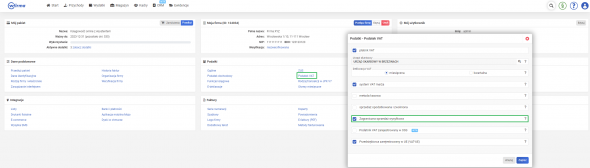

System wFirma.pl obsługuje zagraniczną sprzedaż wysyłkową. W tym celu należy przejść do USTAWIENIA » PODATKI » PODATEK VAT i zaznaczyć opcję ZAGRANICZNA SPRZEDAŻ WYSYŁKOWA.

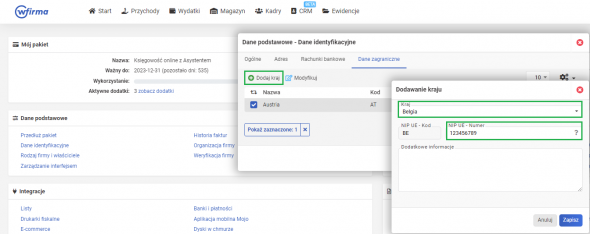

Po dokonaniu rejestracji dla celów VAT w krajach, gdzie znajdują się magazyny Amazon będzie możliwość odnotowania nadanych w tych krajach numerów VAT-UE w systemie: USTAWIENIA » DANE PODSTAWOWE » DANE IDENTYFIKACYJNE pojawi się dodatkowa zakładka DANE ZAGRANICZNE.

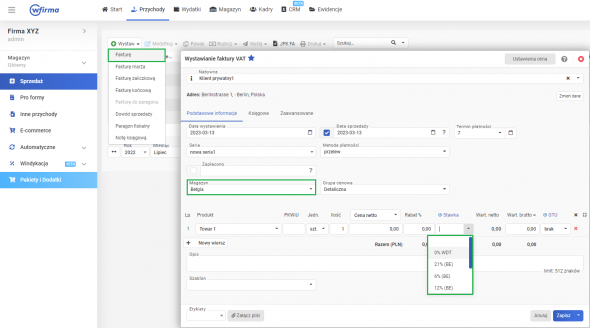

Na podstawie dodanych rejestracji w krajach za granicą pojawią się w systemie automatycznie dodane zagraniczne magazyny, dostępne w zakładce USTAWIENIA » MAGAZYN » MAGAZYNY.

Aby wystawić fakturę z zagraniczną stawką VAT, należy w pierwszej kolejności podając dane kontrahenta, wskazać kraj zamieszkania nabywcy. Następnie wybrać magazyn, z którego towar będzie wysyłany i wskazać odpowiednią stawkę VAT.

Przemieszczenie towarów na Amazon - Pytania i odpowiedzi

Co się stanie, jeśli nie zarejestruję się w kraju, gdzie jest magazyn Amazon?

Skąd wiemy, w którym kraju jest nasz towar?

Jak udokumentować przemieszczenie towarów na Amazonie?