W związku z rozszerzeniem procedury VAT MOSS o sprzedaż wysyłkową od 1 lipca 2021 roku obowiązuje nowa procedura unijna, w ramach której rozliczana jest wybrana sprzedaż na rzecz osób prywatnych z innych krajów Unii Europejskiej – VAT OSS. Podatnicy, którzy dobrowolnie zarejestrowali się w procedurze OSS lub mieli taki obowiązek z uwagi na przekroczony limit sprzedaży, zobligowani są do rozliczenia sprzedaży poprzez złożenie deklaracji VIU-DO. W artykule przedstawiamy, jak ją wypełnić!

Jak wypełnić deklarację VIU-DO?

Podatnicy, którzy dokonali rejestracji, składając w urzędzie skarbowym zgłoszenie VIU-R, zobowiązani są dostarczać deklaracje rozliczeniowe VIU-DO. Deklaracje składane są za okresy kwartalne w terminie do ostatniego dnia miesiąca następującego po danym kwartale, za który rozliczana jest sprzedaż, nawet jeśli przypada on w dzień wolny od pracy lub święto.

Poniżej przedstawiamy, jak wypełnić deklarację VIU-DO.

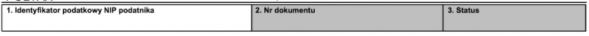

Deklarację VIU-DO można złożyć wyłącznie elektronicznie. Podatnik wypełnia jasne pola, natomiast oznaczone ciemnym kolorem uzupełnia urząd skarbowy.

W pierwszej kolejności w polu 1. podatnik podaje numer NIP prowadzonej w Polsce działalności gospodarczej; pól 2 i 3 nie wypełnia.

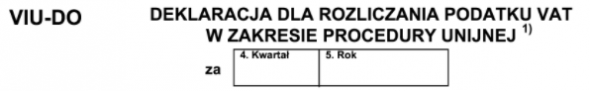

W polu 4. należy wskazać kwartał, za który składana jest deklaracja VIU-DO, a w polu 5. rok, którego kwartał dotyczy.

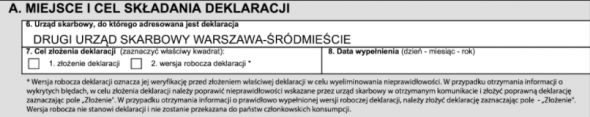

Część A. Miejsce i cel złożenia deklaracji

Pole 6. Dotyczy właściwości urzędu skarbowego dla rozliczenia w procedurze VAT OSS; urzędem właściwym dla każdego podatnika jest Drugi Urząd Warszawa-Śródmieście.

Pole 7. Należy wskazać cel złożenia deklaracji:

- złożenie deklaracji – wybór tej opcji powoduje złożenie deklaracji właściwej wraz z zachowaniem terminu;

- wersja robocza deklaracji – składa podatnik, który nie jest pewien poprawności sporządzonej deklaracji VIU-DO, tym samym po złożeniu otrzyma on informację o poprawności złożonej deklaracji, a z chwilą otrzymywania informacji o poprawności złożonej wersji roboczej deklaracji VIU-DO należy złożyć deklarację właściwą, wybierając jako cel złożenia opcję „1. złożenie deklaracji” – jej wybór nie jest jednak obowiązkowy.

Pole 8. Należy podać datę wypełnienia deklaracji VIU-DO.

Termin na:

- złożenie deklaracji VIU-DO przypada ostatniego dnia miesiąca następującego po kwartale, za który składana jest deklaracja, nawet jeśli dzień ten przypada w dzień wolny od pracy (sobota, niedziela) lub święto;

- zapłatę deklaracji VIU-DO przypada ostatniego dnia miesiąca następującego po kwartale, za który składana jest deklaracja Od lipca 2023 roku na skutek wejścia w życie zmian pakietu SLIM VAT 3 jeżeli ostatni dzień miesiąca przypada w niedzielę lub święto, wówczas termin zapłaty nie przesuwa się na najbliższy dzień roboczy. Oznacza to, że termin zapłaty podatku został ujednolicony z terminem złożenia deklaracji a więc nie jest przesuwany na najbliższy dzień roboczy.

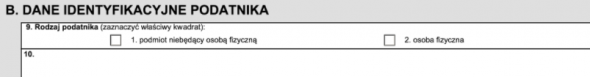

Część B. Dane identyfikacyjne podatnika

Pole 9. Należy wskazać rodzaj podatnika:

- podmiot niebędący osobą fizyczną,

- osoba fizyczna.

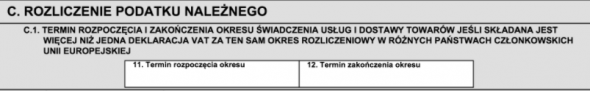

Część C. Rozliczenie podatku należnego

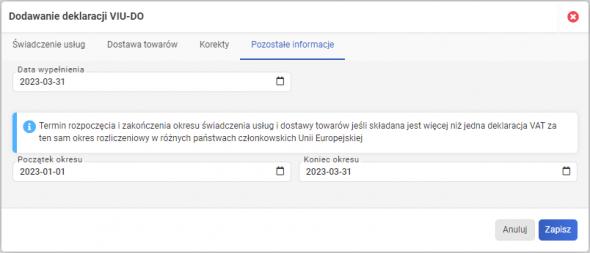

W części C.1. w polu 11. należy podać datę rozpoczęcia, a w polu 12. datę zakończenia świadczenia usług i dostawy towarów, jeśli za ten sam okres rozliczeniowy składana jest więcej niż jedna deklaracja VIU-DO za ten sam okres rozliczeniowy w różnych państwach Unii Europejskiej.

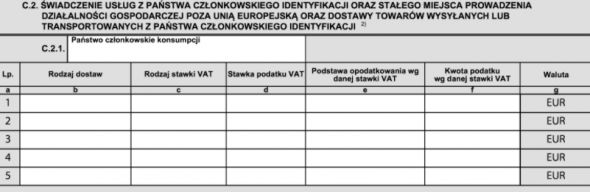

W części C.2. trzeba wykazać świadczone usługi oraz dostawę towarów z siedziby w Polsce z podziałem na państwa Unii Europejskiej, w których sprzedaż miała miejsce.

C.2.1. Należy wskazać kolejno państwa członkowskie, w których miała miejsce sprzedaż towarów lub świadczone były usługu z siedziby na terenie Polski:

- kolumna b. Rodzaj dostaw – należy wskazać dla danego kraju, czy nastąpiła dostawa towarów, czy świadczone były usługi;

- kolumna c. Rodzaj stawki VAT – należy wskazać, czy zastosowana stawka dla danego państwa członkowskiego była podstawowa, czy obniżona;

- kolumna d. Stawka podatku VAT – należy wskazać wysokość stawki podatku VAT zastosowanej dla danego państwa członkowskiego;

- kolumna e. Podstawa opodatkowania – należy wykazać zsumowaną wartość sprzedaży netto;

- kolumna f. Kwota podatku według danej stawki VAT – należy wykazać zsumowaną wartość podatku VAT w walucie EUR naliczoną od wskazanej w kolumnie E. podstawy opodatkowania dla danego rodzaju dostawy.

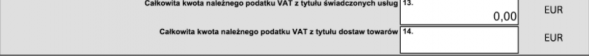

Pole 13. Należy wskazać całkowitą wartość należnego podatku VAT z tytułu świadczonych usług z siedziby na terenie Polski na podstawie wartości wprowadzonej/ wprowadzonych w kolumnie f. tabeli.

W polu 14. Należy wskazać całkowitą wartość należnego podatku VAT z tytułu dostawy towarów z siedziby na terenie Polski na podstawie wartości wprowadzonej/ wprowadzonych w kolumnie f. tabeli.

Przykładowo wypełniona tabela po wskazaniu właściwego państwa konsumpcji powinna wyglądać następująco:

przy świadczeniu usług

L.p. | Rodzaj dostaw | Rodzaj stawki VAT | Stawka podatku VAT | Podstawa opodatkowania wg danej stawki VAT | Kwota podatku wg danej stawki VAT | Waluta |

a | b | c | d | e | f | g |

1 | Świadczenie usług | Podstawowa | 19 | 1000 | 190 | EUR |

dokonywaniu dostaw

L.p. | Rodzaj dostaw | Rodzaj stawki VAT | Stawka podatku VAT | Podstawa opodatkowania wg danej stawki VAT | Kwota podatku wg danej stawki VAT | Waluta |

a | b | c | d | e | f | g |

1 | Dostawa towarów | Podstawowa | 19 | 2000 | 380 | EUR |

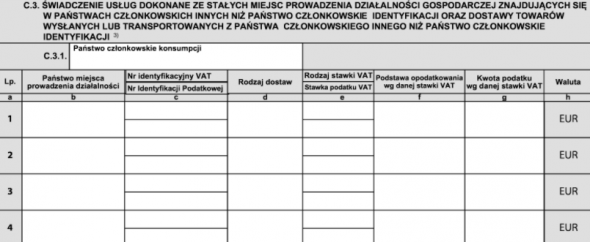

W części C.3. należy wykazać świadczone usługi oraz dostawę towarów z siedziby za granicą, czyli poza granicami Polski, z podziałem na państwa Unii Europejskiej, w których sprzedaż miała miejsce.

C.3.1. Należy wskazać kolejno państwa członkowskie, w których miała miejsce sprzedaż towarów lub świadczone były usługi z siedziby poza granicami Polski.

W kolumnie b "Państwo prowadzenia działalności" – należy podać państwo inne aniżeli Polska, w którym prowadzona jest działalność gospodarcza.

W kolumnie c należy podać:

- numer identyfikacyjny dla celów VAT, który został podany w zgłoszeniu rejestracyjnym VIU-R w B.4. pole 20. lub

- numer identyfikacji podatkowej, wskazany w polu 21 w B.4. w VIU-R.

W kolumnie d określa się "Rodzaj dostaw" – należy wskazać dla danego kraju, czy nastąpiła dostawa towarów, czy świadczone były usługi.

W kolumnie e określa się "Rodzaj stawki VAT" – należy wskazać, czy zastosowana stawka dla danego państwa członkowskiego była podstawowa, czy obniżona, a w przypadku stawki podatku VAT – wskazać wysokość stawki podatku VAT zastosowanej dla danego państwa członkowskiego.

W kolumnie f należy wprowadzić Podstawę opodatkowania – należy wykazać zsumowaną wartość sprzedaży netto.

W kolumnie g należy wskazać kwotę podatku według danej stawki VAT – należy wykazać zsumowaną wartość podatku VAT w walucie EUR naliczoną od wskazanej w kolumnie E. podstawy opodatkowania dla danego rodzaju dostawy.

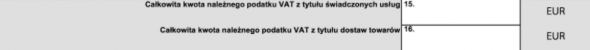

Pole 13. Należy wskazać całkowitą wartość należnego podatku VAT z tytułu świadczonych usług z siedziby poza granicami Polski na podstawie wartości wprowadzonej/ wprowadzonych w kolumnie g. tabeli.

W polu 14. Należy wskazać całkowitą wartość należnego podatku VAT z tytułu dostawy towarów z siedziby poza granicami Polski na podstawie wartości wprowadzonej/ wprowadzonych w kolumnie g. tabeli.

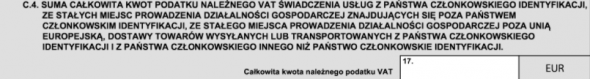

W części C.4. w polu 17. należy wskazać całkowitą sumę podatku należnego na podstawie wartości wykazanych w C.2. – pola 13. i 14 oraz C.3. – pola 15. i 16.

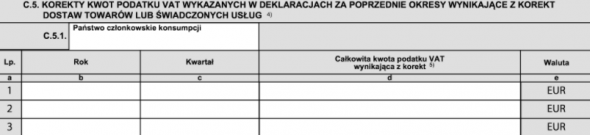

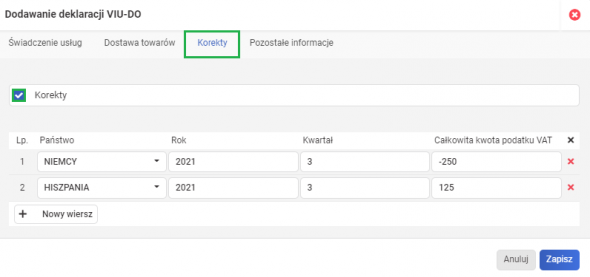

Część C.5. Korekty kwot podatku VAT wskazanych w deklaracjach za poprzednie okresy wynikające z korekt dostaw towarów lub świadczonych usług (nie później niż w ciągu 3 lat od dnia, w którym należało złożyć deklarację pierwotną).

W części C.5.1. należy wskazać kolejno państwa członkowskie, dla których wykonywana jest korekta kwot podatku VAT:

- b. Rok – należy wskazać rok, w którym pierwotnie miała miejsce sprzedaż podlegająca korekcie;

- c. Kwartał – należy wskazać kwartał, w którym pierwotnie miała miejsce sprzedaż podlegająca korekcie;

- d. Całkowita kwota podatku VAT wynikająca z korekt – należy wskazać różnicę w kwocie podatku VAT wykazanego dla danego państwa członkowskiego pomiędzy poprzednim okresem rozliczeniowym a obecnym rozliczeniem.

Przykład 1.

W kwartale 3/2022 podatnik wykazał dostawę towarów do Szwecji na kwotę 10 000 EUR. W kwartale 1/2023 podatnik chce dokonać korekty kwartału 3/2022 z uwagi na fakt, iż faktyczna kwota dostaw do Szwecji wyniosła 9000 EUR.

W takim wypadku podatnik w sekcji C.5. wskazuje jedynie różnicę, czyli – 1000 EUR dla Szwecji.

Przykład 2.

W kwartale 1/2023 podatnik wykazał świadczenie usług do Czech na kwotę 3000 EUR. W kwartale 2/2023 podatnik chce dokonać korekty kwartału 1/2023 z uwagi na fakt, iż faktyczna kwota świadczonych usług do Czech wyniosła 3800 EUR.

W takim wypadku podatnik w sekcji C.5. wskazuje jedynie różnicę, czyli 800 EUR dla Czech.

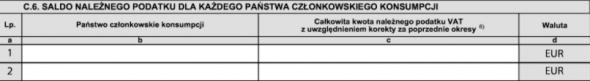

Część C.6. Saldo należnego podatku dla każdego państwa członkowskiego konsumpcji

W tej części podatnik wykazuje państwo konsumpcji oraz łączną wartość podatku VAT (z uwzględnieniem korekt za poprzednie okresy rozliczeniowe). Wartości te powinny odpowiadać kwotom wskazanych w częściach C.2., C.3., C.4. oraz C.5. dla danych krajów członkowskich.

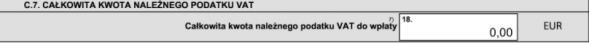

Część C.7. Całkowita kwota należnego podatku VAT

W polu 18. należy wprowadzić wartość podatku VAT wskazanego w części C.6.

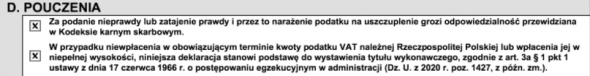

Część D. Pouczenia

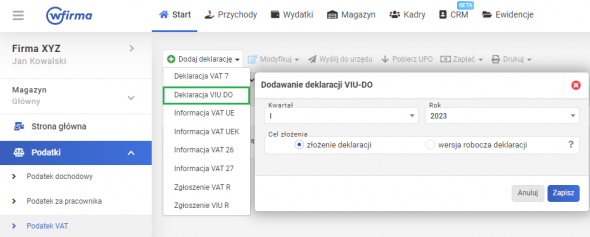

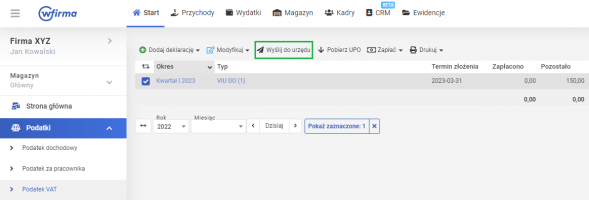

Deklaracja VIU-DO w systemie wFirma

System wFirma umożliwia swoim użytkownikom złożenie deklaracji VIU-DO. W tym celu należy przejść do zakładki START » PODATKI » PODATEK VAT » DODAJ DEKLARACJĘ » DEKLARACJA VIU-DO. W oknie, które się pojawi, trzeba wybrać kwartał, za który składana jest deklaracja oraz wskazać cel złożenia:

- ZŁOŻENIE DEKLARACJI wybór tej opcji powoduje złożenie deklaracji właściwej w Drugim Urzędzie Skarbowym Warszawa-Śródmieście,

- WERSJA ROBOCZA DEKLARACJI opcja ta jest dobrowolna; należy ją wybrać, jeśli podatnik nie jest pewien poprawności sporządzonej deklaracji.

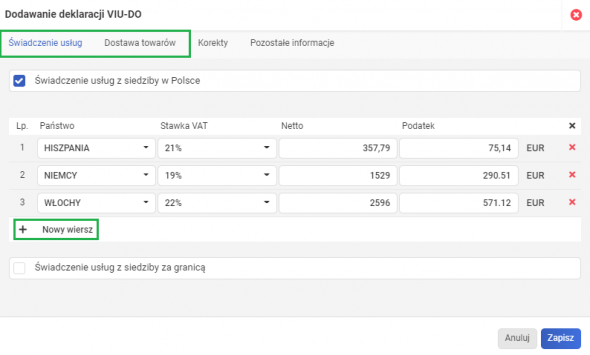

Bez względu na wybrany cel złożenia po kliknięciu ZAPISZ użytkownik zostanie przeniesiony do okna, w którym widoczne będą dane wyłącznie w zakresie świadczenia usług oraz dostawy towarów dokonanych z siedziby w Polsce. Za pomocą opcji NOWY WIERSZ można dodać kolejne pozycje.

W zakładce KOREKTY należy ująć korekty sprzedaży z okresów poprzednich, zwracając uwagę na to, by usunąć wcześniej ich wartość (jeżeli była tam dodana) w zakładce ŚWIADCZENIE USŁUG i/lub DOSTAWA TOWARÓW.

Następnie w zakładce POZOSTAŁE INFORMACJE trzeba podać datę wypełnienia oraz wskazać okres, w którym miała miejsce sprzedaż w procedurze OSS.

Po wprowadzeniu danych należy je zapisać, a wówczas zostanie wygenerowana deklaracja VIU-DO.

Wysyłka deklaracji VIU-DO za pośrednictwem systemu możliwa jest wyłącznie przy użyciu własnego podpisu kwalifikowanego.

W celu wysyłki deklaracji zaznacza się deklarację, wybierając z górnego paska akcji opcję WYŚLIJ DO URZĘDU.