Instalacja fotowoltaiczna na budynku wprowadzonym do ewidencji środków trwałych w działalności gospodarczej podlega rozliczeniu w ramach dokonanych odpisów amortyzacyjnych. Trzeba jednak mieć na uwadze, że sposób rozliczenia różni się w zależności od sposobu montażu paneli fotowoltaicznych. W tym artykule wyjaśniamy, kiedy zakup paneli fotowoltaicznych wraz z montażem stanowi odrębny środek trwały, a kiedy mamy do czynienia z ulepszeniem budynku.

Zakup paneli fotowoltaicznych wraz z montażem – odrębny środek trwały czy ulepszenie budynku?

Przy zaklasyfikowaniu paneli fotowoltaicznych wraz z montażem jako stanowiących odrębny środek trwały czy jako ulepszenie budynku kluczowe znaczenie ma sposób ich montażu.

„Amortyzacji podlegają, z zastrzeżeniem art. 22c, stanowiące własność lub współwłasność podatnika, nabyte lub wytworzone we własnym zakresie, kompletne i zdatne do użytku w dniu przyjęcia do używania:

- budowle, budynki oraz lokale będące odrębną własnością;

- maszyny, urządzenia i środki transportu;

- inne przedmioty

– o przewidywanym okresie używania dłuższym niż rok, wykorzystywane przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddane do używania na podstawie umowy najmu, dzierżawy lub umowy określonej w art. 23a pkt 1, zwane środkami trwałymi”.

W Klasyfikacji Środków Trwałych za podstawową jednostkę ewidencji przyjmuje się pojedynczy element majątku trwałego spełniający określone funkcje w procesie wytwarzania wyrobów i świadczenia usług. Dodatkowo w wyjaśnieniach do grupy 1 KŚT „Budynki i lokale oraz spółdzielcze prawo do lokalu użytkowego i spółdzielcze własnościowe prawo do lokalu mieszkalnego” wskazano, że do wyposażenia budynku zalicza się wszystkie instalacje wbudowane w konstrukcje budynku na stałe, np. instalacje sanitarne, elektryczne, sygnalizacyjne, komputerowe, telekomunikacyjne, przeciwpożarowe oraz normalne wyposażenie budynku, np. wbudowane meble. Oznacza to, że jeżeli panele fotowoltaiczne, które nie zostały wbudowane w konstrukcje budynku na stałe, czyli jest możliwe ich odłączenie bez uszczerbku zarówno dla konstrukcji budynku, jak i dla tej instalacji, nie są kwalifikowane do elementów wyposażenia budynku, a więc stanowią odrębny środek trwały. Jeżeli zatem zakupiona instalacja fotowoltaiczna wykorzystywana przez podatnika na potrzeby związane z prowadzoną działalnością gospodarczą, jest kompletna i zdatna do użytku w dniu przyjęcia do używania, czyli posiada wszystkie elementy konstrukcyjne niezbędne do prawidłowego funkcjonowania zgodnie z przeznaczeniem, nie jest trwale związana z budynkiem, tzn. możliwe jest jej odłączenie bez uszczerbku zarówno dla konstrukcji budynku, jak i dla tej instalacji, a przewidywany okres jej używania jest dłuższy niż rok, to wówczas instalacja jest klasyfikowana jako odrębny środek trwały.

Zgodnie z art. 22g ust. 17 ustawy o PIT środki trwałe uważa się za ulepszone, gdy suma wydatków poniesionych na ich przebudowę, rozbudowę, rekonstrukcję, adaptację lub modernizację w danym roku podatkowym przekracza 10 000 zł i wydatki te powodują wzrost wartości użytkowej w stosunku do wartości z dnia przyjęcia środków trwałych do używania, mierzonej w szczególności okresem używania, zdolnością wytwórczą, jakością produktów uzyskiwanych za pomocą ulepszonych środków trwałych i kosztami ich eksploatacji.

Jeżeli panele fotowoltaiczne zostały na stałe wbudowane w konstrukcję budynku, to wydatki poniesione na zakup paneli wraz z montażem stanowią ulepszenie budynku i tym samym powiększają wartość początkową środka trwałego. Takie stanowisko zostało potwierdzone w indywidualnej interpretacji podatkowej (sygn. 0113-KDIPT2-1.4011.424.2019.2.MD) z 8 listopada 2019 roku wydanej przez Dyrektora Krajowej Informacji Skarbowej. Dyrektor KIS potwierdził, że instalacja fotowoltaiczna związana na stałe z konstrukcją budynku stanowi ulepszenie środka trwałego.

Fragment interpretacji:

„Z uwagi na fakt, że instalacja fotowoltaiczna, jak twierdzi Wnioskodawca, będzie konstrukcyjnie związana na stałe z budynkiem (w niniejszej sprawie aż do jej degradacji), to, pomimo że jej wartość wynosić będzie 35 000 zł – nie będzie stanowić odrębnego środka trwałego, a wydatki związane z jej instalacją, zgodnie z art. 22g ust. 17 ustawy o podatku dochodowym od osób fizycznych, będą stanowiły ulepszenie środka trwałego (domu będącego przedmiotem najmu), a co za tym idzie, należy ją uwzględnić w wartości początkowej środka trwałego, w którym dokonano modernizacji poprzez założenie instalacji fotowoltaicznej. Mając na uwadze powołane regulacje prawne na tle przedstawionego we wniosku zdarzenia przyszłego, trzeba stwierdzić, że skoro instalacja fotowoltaiczna będzie na stałe związana z budynkiem domu, to wydatki z nią związane mogą stanowić koszty uzyskania przychodów z tytułu najmu poprzez odpisy amortyzacyjne od podwyższonej o te wydatki wartości środka trwałego”.

Amortyzacja instalacji fotowoltaicznej

W przypadku gdy instalacja fotowoltaiczna jest traktowana jako odrębny środek trwały, trzeba jej przypisać właściwą kategorię zgodnie z zapisami Klasyfikacji Środków Trwałych. Instalacja fotowoltaiczna jako samodzielny środek trwały może zostać zaliczona:

- do grupy 3 Klasyfikacji Środków Trwałych, rodzaj 348 KŚT – roczna stawka amortyzacyjna wynosi 7%;

- do grupy 6 Klasyfikacji Środków Trwałych, rodzaj 669 KŚT – roczna stawka amortyzacyjna wynosi 10%.

Instalacja fotowoltaiczna będąca ulepszeniem budynku powiększa wartość początkową środka trwałego i jest amortyzowana według zasad przewidzianych dla tego budynku.

Zgodnie z art. 22g ust. 17 ustawy o PIT, jeżeli środki trwałe uległy ulepszeniu w wyniku przebudowy, rozbudowy, rekonstrukcji, adaptacji lub modernizacji, wartość początkową tych środków, powiększa się o sumę wydatków na ich ulepszenie, w tym także o wydatki na nabycie części składowych lub peryferyjnych, których jednostkowa cena nabycia przekracza 10 000 zł.

Instalacja fotowoltaiczna a jednorazowa amortyzacja

Jedną z metod amortyzacji jest jednorazowa amortyzacja pozwalająca na jednorazowe zaliczenie do kosztów uzyskania przychodów całości ceny nabycia środka trwałego.

Jednorazowych odpisów amortyzacyjnych mogą dokonywać podatnicy, którzy rozpoczęli prowadzenie działalności gospodarczej w danym roku podatkowym (poza pewnymi wyjątkami), oraz mali podatnicy. Przypomnijmy, że na podstawie art. 5a pkt 20 ustawy o PIT mały podatnik to podatnik, u którego wartość przychodu ze sprzedaży (wraz z kwotą należnego podatku od towarów i usług) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 2 000 000 euro, a w przypadku przedsiębiorstwa w spadku również przychodu ze sprzedaży u zmarłego przedsiębiorcy. Jednorazowych odpisów amortyzacyjnych można dokonywać od wartości początkowej maszyn i urządzeń zaliczonych do grupy 3-6 i 8 Klasyfikacji oraz środków transportu, z wyłączeniem samochodów osobowych, do wysokości nieprzekraczającej w roku podatkowym równowartości kwoty 50 000 euro łącznej wartości tych odpisów amortyzacyjnych.

„Podatnicy, w roku podatkowym, w którym rozpoczęli prowadzenie działalności gospodarczej, z zastrzeżeniem ust. 11, oraz mali podatnicy, mogą dokonywać jednorazowo odpisów amortyzacyjnych od wartości początkowej środków trwałych zaliczonych do grupy 3-8 Klasyfikacji, z wyłączeniem samochodów osobowych, w roku podatkowym, w którym środki te zostały wprowadzone do ewidencji środków trwałych oraz wartości niematerialnych i prawnych, do wysokości nieprzekraczającej w roku podatkowym równowartości kwoty 50 000 euro łącznej wartości tych odpisów amortyzacyjnych”.

System fotowoltaiczny jako samodzielny środek trwały jest zaliczony do grupy 3 lub 6 Klasyfikacji Środków Trwałych, Oznacza to, że w odniesieniu do nabycia systemu fotowoltaicznego, podatnikom, którzy rozpoczęli prowadzenie działalności gospodarczej w danym roku podatkowym oraz małym podatnikom przysługuje prawo jednorazowej amortyzacji do wysokości określonego w przepisach prawa limitu.

Jednorazowy odpis amortyzacyjny od nabytego systemu fotowoltaicznego – interpretacja indywidualna

W interpretacji indywidualnej (sygn. 0113-KDIPT2-3.4011.522.2020.2.AC) z 4 września 2020 roku wydanej przez Dyrektora Krajowej Informacji Skarbowej została rozstrzygnięta możliwość dokonania jednorazowego odpisu amortyzacyjnego od nabytego systemu fotowoltaicznego.

Wnioskodawca prowadzi działalność, z której dochód jest ustalany na podstawie Podatkowej Księgi Przychodów i Rozchodów i opodatkowany według skali podatkowej. Wnioskodawca ma status małego podatnika w rozumieniu art. 5a pkt 20 ustawy o podatku dochodowym od osób fizycznych oraz jest czynnym podatnikiem VAT. Działalność jest prowadzona w nieruchomości zabudowanej budynkiem stanowiącej współwłasność małżeńską wnioskodawcy i jego żony. Żona nie prowadzi działalności gospodarczej. Budynek w całości jest przeznaczony do prowadzenia działalności gospodarczej. W małżeństwie wnioskodawcy obowiązuje wspólność majątkowa.

Wnioskodawca zamierza zainstalować na wspomnianym budynku instalację fotowoltaiczną, która ma obniżyć koszty eksploatacji budynku. Przewidywany koszt zakupu i montażu instalacji to około 50 000 zł, bez podatku od towarów i usług. Instalacja fotowoltaiczna zostanie zabudowana w taki sposób, że w każdym momencie może zostać zdemontowana, bez szkody dla substancji budowlanej i przeniesiona w inne miejsce, w tym na inny budynek. Pozwala na to konstrukcja samej instalacji oraz sposób jej montażu. Po zakupie i montażu instalacji fotowoltaicznej zostanie ona wprowadzona do ewidencji środków trwałych i wartości niematerialnych i prawnych, zgodnie z art. 22n ust. 4 powołanej wyżej ustawy w miesiącu przekazania instalacji do używania. Zdaniem wnioskodawcy, instalacja fotowoltaiczna winna być klasyfikowana, zgodnie z Klasyfikacją Środków Trwałych, pod symbolem 669 – Pozostałe urządzenia nieprzemysłowe. Budynek, na którym zostanie zainstalowana instalacja fotowoltaiczna, jest wpisany do ewidencji środków trwałych wnioskodawcy. Wnioskodawca w 2020 roku, nie dokonywał żadnych jednorazowych odpisów amortyzacyjnych przewidzianych w art. 22k ust. 7 ustawy PDOF oraz nie zachodzi żadna przesłanka ustawowa, która powodowałaby, że nie mógłby on korzystać z uprawnienia do dokonywania jednorazowych odpisów amortyzacyjnych, przewidzianych w art. 22k ust. 7 ustawy PDOF.

Wnioskodawca zadał pytanie, czy ma prawo do dokonania jednorazowego odpisu amortyzacyjnego od zakupionej instalacji fotowoltaicznej na podstawie art. 22k ust. 7 ustawy o podatku dochodowym od osób fizycznych.

Dyrektor Krajowej Informacji Skarbowej potwierdził, że wnioskodawca może jednorazowo dokonać odpisu amortyzacyjnego od systemu fotowoltaicznego, stwierdzając, co następuje:

„Mając na uwadze przedstawiony we wniosku opis sprawy oraz wskazane wyżej przepisy prawa podatkowego, stwierdzić należy, że jeżeli Wnioskodawca spełnia kryteria »małego podatnika«, a nabyty system fotowoltaiczny stanowi samodzielny środek trwały zaliczony do grupy 6 Klasyfikacji Środków Trwałych, który zostanie wprowadzony do ewidencji środków trwałych oraz wartości niematerialnych i prawnych w roku podatkowym, to zgodnie z art. 22k ust. 7 ustawy o podatku dochodowym od osób fizycznych, będzie mógł dokonać jednorazowego odpisu amortyzacyjnego od wartości początkowej tego środka trwałego (systemu fotowoltaicznego), do wysokości określonego w przepisach prawa limitu, przy jednoczesnym zachowaniu warunków pomocy de minimis”.

Zakup paneli fotowoltaicznych wraz z montażem - księgowanie w systemie wFirma.pl

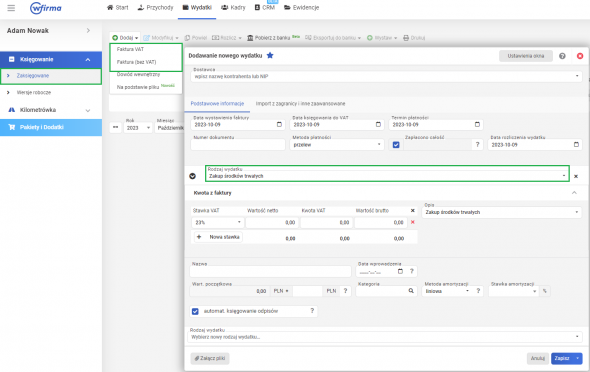

Fakturę za zakup paneli fotowoltaiczynch razem z kosztem montażu w systemie wFirma.pl ujmuje się schematem: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/ FAKTURA (BEZ VAT) » ZAKUP ŚRODKÓW TRWAŁYCH. Uzupełniamy dane dotyczące środka trwałego i zapisujemy wydatek. Wówczas w KPiR zostaną ujęte automatycznie odpisy amortyzacyjne.