Czynni podatnicy VAT są zobligowani do składania pliku JPK_V7 - w trybie miesięcznym (JPK_V7M) lub kwartalnym (JPK_V7K). W sytuacji gdy podatek VAT należny (sprzedaż) jest niższy od podatku VAT naliczonego (zakup), występuje nadwyżka podatku naliczonego nad należnym. W takiej sytuacji podatnik może ubiegać się o zwrot podatku VAT. Jak tego dokonać? Czy nadpłatę w VAT można przeznaczyć na spłatę innego podatku? Wyjaśniamy poniżej.

Kwestie formalne związane ze zwrotem podatku VAT

Przedsiębiorca, chcący uzyskać zwrot podatku VAT, musi w części deklaracyjnej pliku JPK_V7 w poz. P_54 wprowadzić kwotę nadwyżki podatku naliczonego nad należnym do zwrotu na rachunek wskazany przez podatnika. W pozycji tej wykazuje się wysokość różnicy podatku podlegającą zwrotowi na rachunek bankowy podatnika oraz do zaliczenia na poczet przyszłych zobowiązań podatkowych. Następnie należy wprowadzić "1" polu odpowiednim dla terminu zwrotu a więc:

- P_540 - Zwrot 15 dni na rachunek rozliczeniowy,

- P_55 - Zwrot w 25 dni na rachunek VAT,

- P_56 - Zwrot w 25 dni na rachunek rozliczeniowy,

- P_560 - Zwrot w 40 dni na rachunek rozliczeniowy,

- P_57 - Zwrot w 60 dni na rachunek rozliczeniowy,

- P_58 - Zwrot w 180 dni na rachunek rozliczeniowy.

Zwrot podatku VAT w terminie przyspieszonym 15 dni

Chcąc ubiegać się o skrócony termin zwrotu VAT - 15 dni - należy sprawdzić, czy:

- przez ostatnie trzy miesiące (lub ostatni kwartał) poprzedzające miesiąc z wykazanym zwrotem VAT co najmniej 65% płatności w każdym z okresów było płatnościami bezgotówkowymi,

- przez ostatnie trzy miesiące (lub kwartał) poprzedzające miesiąc pojawienia się zwrotu VAT nie mniej niż 80% całego obrotu było rejestrowane przy pomocy kas online lub kas wirtualnych,

- przez ostatni rok firma osiągnęła obrót detaliczny nie mniejszy niż 50 000 zł brutto zarejestrowany na kasach wirtualnych lub kasach online,

- firma jest zarejestrowana jako płatnik VAT od co najmniej roku i terminowo składa deklaracje,

- rachunek, na który firma przyjmuje płatności jest od co najmniej trzech miesięcy, jest zgłoszony w wykazie podatników VAT,

- kwota VAT z przeniesienia z poprzednich deklaracji nie jest wyższa niż 3000 zł, a kwota zwrotu – nie większa niż dwukrotność VAT od sprzedaży detalicznej.

Zwrot podatku VAT w terminie przyspieszonym 25 dni

- Zwrot podatku VAT w ciągu 25 dni, jest tak zwanym terminem przyspieszonym. Podatnik może ubiegać się o zwrot nadpłaty podatku VAT naliczonego nad należnym w powyższym terminie na rachunek VAT (bez spełnienia dodatkowych warunków) lub na rachunek bankowy podatnika, pod warunkiem, że spełni wymogi określone w przepisach. Zgodnie z nimi VAT naliczony wykazany w części deklaracyjnej JPK_V7 musi wynikać z:

- faktur dokumentujących należności, które zostały w całości zapłacone za pośrednictwem rachunku bankowego podatnika albo rachunku podatnika w spółdzielczej kasie oszczędnościowo-kredytowej;

- pozostałych faktur dokumentujących należności, jeżeli łączna kwota tych należności nie przekracza 15 000 zł;

- dokumentów celnych, deklaracji importowej oraz decyzji celnych określających podatek we właściwej wartości, gdy kwoty podatku zostały przez podatnika zapłacone;

- importu towarów, rozliczanego zgodnie z art. 33a, wewnątrzwspólnotowego nabycia towarów, świadczenia usług, dla którego podatnikiem jest usługobiorca, lub dostawy towarów, dla której podatnikiem jest nabywca, jeżeli w deklaracji podatkowej została wykazana kwota podatku należnego od tych transakcji.

Dodatkowo:

- kwota podatku naliczonego lub różnicy podatku, nierozliczona w poprzednich okresach rozliczeniowych i wykazana w deklaracji, nie przekracza 3000 zł,

- podatnik złoży w urzędzie skarbowym dokumenty potwierdzające dokonanie wskazanych powyżej przelewów,

- podatnik przez kolejne 12 miesięcy poprzedzające bezpośrednio okres, w rozliczeniu za który występuje z wnioskiem o zwrot w terminie 25 dni:

- był zarejestrowany jako podatnik VAT czynny,

- składał za każdy okres rozliczeniowy część deklaracyjną pliku JPk_V7.

Termin 25 dni liczony jest, począwszy od dnia złożenia rozliczenia - pliku JPK_V7 który zawierał część deklaracyjną.

Właściwym polem do wykazania nadwyżki podatku naliczonego nad należnym w terminie 25 dni na rachunek VAT jest pole 55. Natomiast zwrot na rachunek bankowy podatnika w terminie 25 dni wskazuje się w polu 56.

Zwrot podatku VAT w terminie 40 dni

Szybszy zwrot VAT w 40 dni będzie możliwy jeżeli spełnione zostaną warunki takie jak:

- wszystkie faktury sprzedaży wystawiane są poprzez KSeF czyli są to faktury ustrukturyzowane,

- faktury sprzedaży dokumentują transakcje takie jak:

- krajową i zagraniczną sprzedaż towarów i usług,

- otrzymanie całości lub części zapłaty czyli udokumentowane fakturą zaliczkową,

- nadwyżka podatku naliczonego nad należnym do zwrotu w 40 dni wynikająca z JPK_V7 za okres w którym podatnik wnioskuje o szybszy zwrot VAT nie przekracza kwoty 3.000 zł,

- nadwyżka podatku naliczonego nad należnym wynikająca z JPK_V7 za poprzedni okres, która została przeniesiona do bieżącego JPK_V7 nie przekracza kwoty 3.000 zł,

- przez co najmniej 12 kolejnych miesięcy poprzedzających okres za który składa JPK_V7 w którym ubiera się o szybszy zwrot VAT przedsiębiorca:

- jest czynnym podatnikiem VAT,

- składał za każdy okres plik JPK_V7,

- posiada rachunek bankowy lub numer SKOK który widnieje na białej liście podatników VAT.

Podstawowy termin zwrotu podatku VAT - 60 dni

Podstawowy termin zwrotu podatku VAT wynosi 60 dni od dnia złożenia pliku JPK_V7, o czym stanowi art. 87 ust. 2 ustawy o VAT. Jednak i w tym przypadku niezbędne jest spełnienie podstawowego warunku, jakim jest wystąpienie sprzedaży. Co ważne, nie chodzi tu jedynie o opodatkowaną sprzedaż krajową, może być to także:

- sprzedaż zwolniona z podatku,

- sprzedaż towarów oraz świadczenie usług poza terytorium kraju.

Zwrot podatku VAT w terminie wydłużonym - 180 dni

Wydłużony termin zwrotu VAT wynosi 180 dni, licząc od dnia wysyłki pliku JPK_V7 w urzędzie skarbowym. Występuje w sytuacji, gdy w okresie rozliczeniowym, w którym podatnik ubiega się o zwrot, wykazał VAT naliczony, jednak nie został wykazany podatek VAT należny, czyli nie miała miejsca sprzedaż. Ubiegając się o zwrot podatku VAT w powyższym terminie, należy odpowiednią kwotę umieścić w polu 58.

Czy zwrot podatku VAT można zaliczyć na poczet innego podatku?

Nadwyżka VAT naliczonego nad należnym wykazana w części deklaracyjnej pliku JPK_V7 zgodnie z przepisami Ordynacji podatkowej uznawana jest jako nadpłata.

Podatnik, który w pliku JPK_V7 wykazał zwrot nadwyżki, może przeznaczyć ją na poczet:

- zaległości podatkowej w innym podatku,

- zobowiązań bieżących,

- zobowiązań przyszłych.

Aby urząd skarbowy przeksięgował nadpłatę na uregulowanie innego podatku, należy w polu JPK_V7 w poz. 59 należy wprowadzić „1” w przypadku wnioskowania przez podatnika o zaliczenie zwrotu podatku na poczet przyszłych zobowiązań podatkowych, zgodnie z art. 76 § 1 i art. 76b § 1 Ordynacji podatkowej. Następnie w poz. 60 należy wprowadzić kwotę dotyczącą zwrotu podatku na poczet przyszłych zobowiązań podatkowych. Dodatkowo w poz. 61 należy wprowadzić rodzaj przyszłego zobowiązania podatkowego na poczet którego zalicza się zwrot podatku.

Co ważne, termin zaliczenia nadpłaty w VAT na poczet innego podatku nie zawsze w ocenie organów będzie pokrywał się z tym, o którym mowa powyżej. Jak wynika bowiem z jednego z ostatnich wyroków Wojewódzkiego Sądu Administracyjnego we Wrocławiu (wyrok z 31 lipca 2014 r. o sygn. akt I SA/Wr 1392/14), podatnik musi rozróżnić prawo do zwrotu VAT (nadwyżki podatku naliczonego nad należnym) wykazanego w deklaracji rozliczeniowej od prawa do dysponowania zwrotem podatku przez podatnika. Dopiero w sytuacji uznania przez organ podatkowy zasadności wykazanego zwrotu VAT możliwe będzie zaliczenie go na poczet zaległych zobowiązań podatkowych podatnika.

Jak określić zwrot podatku VAT w systemie wFirma.pl?

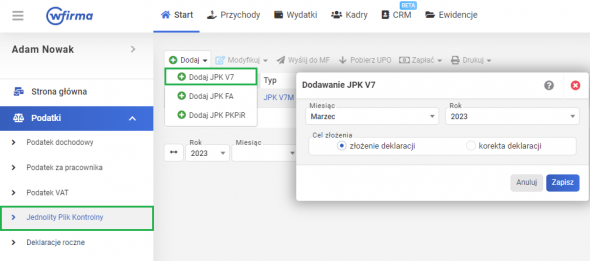

Deklarowanie zwrotu VAT dokonywane jest bezpośrednio w pliku JPK_V7. W celu wygenerowania pliku JPK_V7 w systemie należy przejść do zakładki START » PODATKI » JEDNOLITY PLIK KONTROLNY, gdzie korzystamy z akcji DODAJ » DODAJ JPK V7. W oknie, które się pojawi należy wybrać okres, za który ma zostać sporządzony JPK.

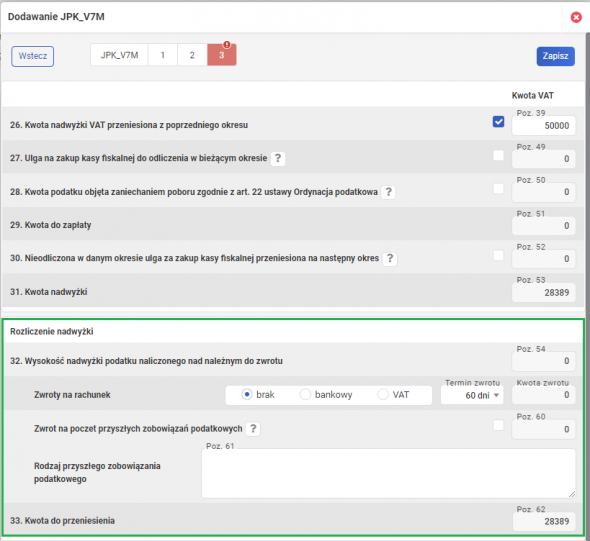

W oknie generowania pliku JPK_V7 w części dotyczącej rozliczenia nadwyżki VAT należy w polu 32 zaznaczyć Zwrot na rachunek BANKOWY/VAT, wybrać z listy TERMIN ZWROTU i wprowadzić wartość w polu KWOTA ZWROTU. Dzięki temu zostanie uzupełnione automatycznie poz. 54 o wartość VAT do zwrotu.

Więcej w temacie zwrotu podatku VAT w artykule pomocy: Zwrot podatku VAT w terminie 15, 25, 40, 60, 180 dni.